تحليل البيانات الفنية هو أداة شائعة الاستخدام في الاستثمار المالي، يهدف إلى التنبؤ باتجاهات السوق المستقبلية من خلال دراسة تحركات الأسعار التاريخية وبيانات التداول. تتناول هذه المقالة الفرضيات الأساسية وراء التحليل الفني، وتستعرض العوامل الأربعة المؤثرة فيه، وتقدم مجموعة من النظريات الكلاسيكية، لمساعدة المستثمرين على فهم التحليل الفني بشكل أفضل وتطبيقه في تداول العملات المشفرة.

يعود تاريخ التحليل الفني إلى فترة حكم الشوغونية في اليابان (1603–1867) وإلى تجارة الأرز. في محاولة لتسجيل تقلبات الأسعار والتنبؤ بالاتجاهات المستقبلية، ابتكر التاجر المسمى هونما مونهيسا الشكل المبكر لمخططات الشموع اليابانية.

على مر القرون، تطورت هذه الطريقة وتفرعت إلى أشكال متعددة، مما أدى إلى ظهور المخططات الأساسية للشموع اليابانية، والمؤشرات الفنية، والأطر التحليلية الشاملة مثل نظرية داو، ونظرية موجات إليوت، ونظرية جان، ونظرية تشان.

وعلى الرغم من أن لكل مدرسة منهجها الفريد، فإنها جميعًا تشترك في هدف واحد: تفسير بيانات السوق التاريخية للتنبؤ بحركات الأسعار المستقبلية والبحث عن فرص مربحة.

ترتكز جميع أطر التحليل الفني على ثلاثة افتراضات أساسية:

وفقًا لفرضية كفاءة السوق، في سوق تنافسي وشفاف بالكامل، تعكس تحركات الأسعار جميع المعلومات المتاحة، بما في ذلك أساسيات المشروع، والظروف الاقتصادية الكلية، وتوزيع الرموز، والمزيد. هذا المبدأ هو الأساس الذي يقوم عليه التحليل الفني؛ وبدونه يصبح النهج بأكمله بلا معنى.

تحركات الأسعار ليست عشوائية تمامًا؛ بل تميل إلى اتباع اتجاهات يمكن تحديدها. وبمجرد أن يتشكل اتجاه، فإنه غالبًا ما يستمر لفترة معينة. هذا هو المفهوم الأكثر جوهرية في التحليل الفني.

عندما تتشابه ظروف السوق مع ما كانت عليه في الماضي، غالبًا ما يتخذ المستثمرون قرارات بناءً على النجاحات أو الإخفاقات السابقة. ونتيجة لذلك، فإن سلوك السوق وأنماط الأسعار تميل إلى التكرار مع مرور الوقت.

تُبنى جميع أساليب التحليل الفني على العوامل الأربعة الرئيسية التالية:

1) السعر: الانعكاس الأكثر مباشرة للنشاط في السوق، ويمثل التوافق بين المشترين والبائعين.

2) الحجم: يُشير إلى مستوى المشاركة في السوق. يشير الحجم المرتفع إلى نشاط أقوى واهتمام أكبر بالسوق، بينما يشير الحجم المنخفض إلى انخفاض المشاركة.

3) الوقت: الفترة الزمنية التي تتشكل وتتطور خلالها الأنماط. الأطر الزمنية المختلفة تتوافق مع مستويات متفاوتة من تقلبات الأسعار.

4) نطاق السعر: مدى تقلبات الأسعار خلال فترة معينة. بشكل عام، الأطر الزمنية الأطول تسمح بفرص أكبر لتحركات سعرية محتملة.

.

تم ابتكارها بواسطة تشارلز هنري داو، وتُعتبر نظرية داو الأساس لجميع أطر التحليل الفني في الأسواق. تحتوي على ثلاث افتراضات أساسية وخمسة مبادئ رئيسية، مُشكِّلة نظامًا متكاملًا لمتابعة الاتجاهات. في جوهرها، تقوم على تصنيف تحركات الأسعار إلى ثلاثة اتجاهات:

1) الاتجاه الرئيسي (Primary Trend): يستمر لمدة سنة أو أكثر، ويمكن أن يكون صاعدًا، هابطًا، أو في مرحلة تجميع جانبية.

2) الاتجاه الثانوي (Secondary Trend): يتحرك بعكس الاتجاه الرئيسي، ويدوم من حوالي ثلاثة أسابيع إلى عدة أشهر، ويقوم عادةً بتصحيح ما بين ثلث إلى ثلثي حركة الاتجاه الرئيسي.

3) الاتجاه الطفيف (Minor Trend): تقلبات قصيرة المدى داخل الاتجاهات الثانوية، وغالبًا ما تكون تعديلات يومية في الأسعار. ورغم صعوبة تحليلها بشكل منفصل، إلا أنها مفيدة لتأكيد وتفسير اتجاهي الاتجاه الرئيسي والثانوي.

توضيح للاتجاهات الثلاثة في نظرية داو

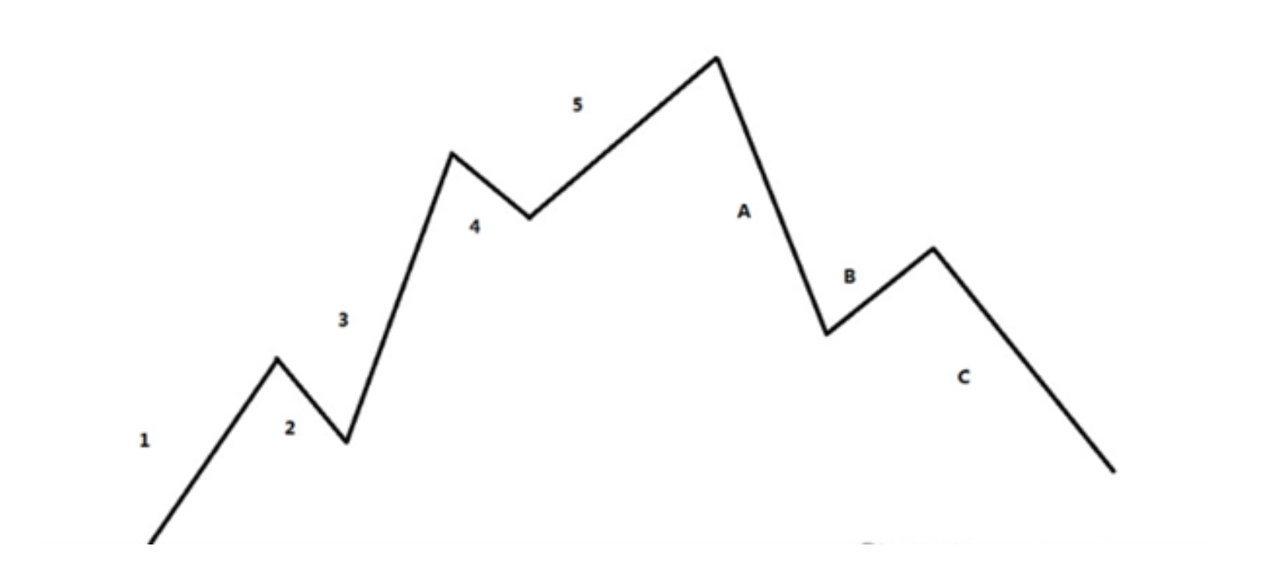

تم اقتراح نظرية موجات إليوت من قبل محلل الأوراق المالية الأمريكي رالف نيلسون إليوت، وتم تطويرها من خلال دراسته لمؤشر داو جونز، حيث لخّص العلاقة بين تحركات أسعار السوق وأنماط الموجات. وإذا كانت نظرية داو تشرح ما هو الاتجاه، فإن نظرية موجات إليوت تقدم وصفًا أكثر تفصيلًا لكيفية تطور هذا الاتجاه.

1) هيكل الموجة

استنادًا إلى تصنيف الاتجاهات السوقية في نظرية داو، تقوم نظرية موجات إليوت بتقسيم دورة السوق الكاملة إلى ثماني موجات: خمس موجات دافعة وثلاث موجات تصحيحية.

تحتوي كل موجة على موجات أصغر (موجات فرعية)، وكل موجة نفسها جزء من موجة أكبر.

في نموذج السوق الصاعدة، تتحرك الموجات الخمس الدافعة صعودًا، وعادةً ما يتم تمييزها بالموجات 1، 2، 3، 4، و5، بينما تتحرك الموجات التصحيحية هبوطًا، وتُسمى بالموجات A، B، وC.

وبالمقابل، في السوق الهابطة، تتحرك الموجات الخمس الدافعة هبوطًا، وتتحرك الموجات التصحيحية صعودًا.

مخطط نظرية موجة السوق الصاعدة

2) هيكل تعشيش الموجات

هياكل الموجات ليست مجرد دورات بسيطة، بل يمكن أن تكون متداخلة أيضًا ضمن بعضها البعض. بعبارة أخرى، يمكن أن توجد أي موجة سعرية معينة في مستويات مختلفة من دورات السوق في الوقت نفسه (مما يتوافق مع الاتجاه الأساسي، الاتجاه الثانوي، والتقلبات الطفيفة في نظرية داو).يمكن أن يشكل هيكل كامل من خمس موجات أو ثلاث موجات مجرد موجة أصغر ضمن دورة موجة أكبر؛ وبالمقابل، يمكن تقسيم أي موجة أصغر ضمن دورة إلى الهيكل المجهري للموجات الدافعة أو الموجات التصحيحية.

تم تطوير نظرية جان بواسطة ويليام د. جان، أحد أنجح المستثمرين في القرن العشرين. بالاعتماد على الرياضيات والهندسة والدين والفلك، أنشأ جان نظامًا فريدًا من التحليل الفني يجمع بين الزمن والسعر. يشمل هذا النظام العديد من قواعد التداول، ومبادئ التصحيح، ونظريات الدورات، مثل 21 قاعدة تداول لغان، و12 مبدأ للتداول، وقواعد تصحيح جان، ونظرية الدورات، ومبادئ الموجات، ونسب التقسيم، وهندسة السوق، وأدوات الرسم البياني المختلفة.

تشمل العناصر الرئيسية في نظرية جان ما يلي:

1) تقلبات الأسعار كأساس لدورات السوق: تتحرك الأسعار على شكل ارتفاعات وانخفاضات. عندما يتحول السعر من الصعود إلى الهبوط، غالبًا ما تعمل مستويات التصحيح عند 25%، 50%، و75% كمناطق دعم مهمة. وعندما يبدأ السعر بالارتفاع من نقطة منخفضة، غالبًا ما تشير المضاعفات مثل 1.25 و1.5 و2 إلى مستويات مقاومة بارزة.

2) مدة دورة الارتداد: في اتجاه صعودي، إذا تم قياسها بالأشهر، فإن التصحيحات عادة لا تتجاوز شهرين. وإذا تم قياسها بالأسابيع، غالبًا ما تستمر التراجعات 2–3 أسابيع. خلال الانخفاضات الحادة، يمكن أن تستمر الارتدادات قصيرة المدى 3–4 أشهر.

3) دورات الزمن: عادةً ما تمتد الدورات الطويلة الأجل على 20، 30، أو أكثر من 60 عامًا. أما الدورات المتوسطة فهي 1، 2، أو 3 سنوات. بينما يمكن أن تكون الدورات القصيرة المدى قصيرة جدًا، تصل إلى 4 دقائق.

4) نقاط التحول الدورية الرئيسية: غالبًا ما تمثل فترات 10 سنوات و7 سنوات انعكاسات دورية مهمة، مفيدة للتنبؤ بالقمم والقيعان الكبرى في السوق.

نظرية تشان هي إطار للتحليل الفني طوره الشخص الصيني على الإنترنت تشان تشونغ شوو تشان. وهي نظام قائم على الهندسة يستنتج تحركات السوق خطوة بخطوة من الأنماط الهيكلية، بهدف تصنيف جميع سلوكيات الأسعار الممكنة بالكامل وتوجيه القرارات التداولية العملية.

المبدأ الأساسي لنظرية تشان هو "يجب أن تكتمل جميع الاتجاهات"، ويتضمن الأفكار الرئيسية التالية:

1) يمكن تصنيف تحركات السوق إلى ثلاثة أنواع: اتجاه صعودي، اتجاه هبوطي، ومرحلة التوطيد (التثبيت).

2) يجب أن يكمل أي نوع من الاتجاه مساره الكامل قبل الانتهاء.

3) كل اتجاه مكتمل يحتوي على "محور مركزي"، وهو هيكل مكون من ثلاثة اتجاهات أصغر ضمن الإطار الزمني الأدنى التالي.

4) بمجرد اكتمال الاتجاه، سينتقل حتمًا إلى أحد النوعين الآخرين. على سبيل المثال، بعد انتهاء اتجاه هبوطي، سينتقل السوق إما إلى التوطيد أو إلى اتجاه صعودي.

| النظرية | المميزات | الأنسب لـ |

| نظرية داو | اتباع الاتجاه العام | تحديد اتجاه السوق الرئيسي |

| موجات إليوت | تحليل هيكلي هرمي للاتجاهات | التحليل المتوسط والطويل الأجل |

| نظرية جان | الربط الدقيق بين الزمن والسعر | التنبؤ بالدورات الطويلة |

| نظرية تشان | تصنيف هندسي لحركات السوق | تحديد نقاط الدخول والخروج بدقة |

في أسواق العملات المشفرة المتقلبة، يُعد التحليل الفني أداة استثمارية مهمة بشكل خاص. بالمقارنة مع الأسواق التقليدية، تتداول الأصول المشفرة على مدار الساعة وتستجيب بسرعة للتغيرات في المعلومات، مما يجعل التحليل الفني أكثر عملية عند وضع استراتيجيات التداول.

يقدم تعلم وإتقان التحليل الفني العديد من الفوائد المهمة:

يساعد التحليل الفني المستثمرين على تحديد ما إذا كان السوق في اتجاه صعودي، هبوطي، أو مرحلة تجميع، مما يجنبهم مطاردة الأسعار عند القمة أو البيع عند القاع بدافع الذعر. هذا يزيد من معدل نجاح الصفقات ويحسن كفاءة استخدام رأس المال.

من خلال تحديد مستويات جني الأرباح ووقف الخسارة وتحليل مناطق الدعم والمقاومة، يمكّن التحليل الفني المستثمرين من التحضير للإجراءات الاحترازية مسبقًا، مما يقلل من الخسائر الناتجة عن التحركات المفاجئة للسوق.

يساعد التحليل الفني المستثمرين على تجنب اتخاذ القرارات العاطفية، ويعزز الانضباط، ويسمح لهم بالتعامل مع المشاعر البشرية مثل الجشع والخوف بشكل أكثر اتزانًا.

تتنوع طرق التحليل الفني المتاحة في السوق بشكل واسع، بمستويات مختلفة من التعقيد. يمتلك كل مستثمر سمات شخصية مختلفة، وتفضيلات مخاطرة مختلفة، وأطر زمنية مختلفة للتداول، مما يعني أن نظام التحليل الفني المثالي يختلف من شخص لآخر. في سوق سريع التغير، لا توجد طريقة واحدة يمكنها التعامل مع جميع السيناريوهات. وهذا صحيح بشكل خاص خلال فترات زيادة التقلبات العاطفية، عندما يمكن أن يصبح التحليل الفني “مشوهًا” ويضلل عملية اتخاذ القرار.

لذلك، يُنصح المستثمرون باختيار الاستراتيجيات بناءً على مستوى خبرتهم:

يمكن للمبتدئين البدء بأنماط الشموع اليابانية ونظرية داو لبناء فهم أساسي للاتجاهات.

يمكن للمتداولين المتوسطين الانتقال إلى نظرية موجات إليوت وأدوات جان لتعزيز قدرتهم على تقييم هيكل الاتجاهات.

يمكن للمتداولين المتقدمين دراسة "نظرية تشان" لتعزيز تحليلهم لحركات السوق المعقدة.

بغض النظر عن الطريقة المختارة، يظل الحفاظ على الحكم المستقل والتفكير العقلاني أمرًا ضروريًا. بينما يمكن أن يوفر التحليل الفني أدوات قوية للتداول، إلا أنه لا يستطيع احتساب جميع المتغيرات الأساسية. بالمقابل، يوفر التحليل الأساسي، من خلال دراسة قيمة المشروع والبيانات المالية ودورات الصناعة والسياسة الاقتصادية الكلية، أساسًا أكثر استقرارًا لاتخاذ قرارات الاستثمار.

فقط من خلال الجمع بين التحليل الفني والأساسي، والاستفادة من إيقاع السوق والقيمة طويلة الأجل، يمكن للمستثمرين تطوير استراتيجية استثمارية أكثر مرونة وقابلية للتكيف. في سوق غير مؤكد، تعد العقلانية والتحليل متعدد الأبعاد خطوات أساسية نحو أن يصبح المستثمر ناضجًا.

إخلاء مسؤولية: لا تُشكل هذه المادة نصيحةً بشأن الاستثمارات، أو الضرائب، أو الشؤون القانونية، أو المالية، أو المحاسبة، أو الاستشارات، أو أي خدمات أخرى ذات صلة، كما أنها ليست توصيةً بشراء أو بيع أو الاحتفاظ بأي أصول. تُقدم "تعلم MEXC" معلوماتٍ للرجوع إليها فقط، ولا تُشكل نصيحةً استثمارية. يُرجى التأكد من فهمك الكامل للمخاطر المُحتملة، والاستثمار بحذر. جميع قرارات الاستثمار ونتائجها تقع على عاتق المستخدم وحده.