ইউএস ডলার মূল্য বার্ষিক পূর্বাভাস: ২০২৬ কি একটি পরিবর্তনের বছর হবে?

মার্কিন ডলার (USD) নতুন বছরে একটি সন্ধিক্ষণে প্রবেश করছে। মার্কিন প্রবৃদ্ধির উচ্চতর পারফরম্যান্স, ফেডারেল রিজার্ভের (Fed) আক্রমণাত্মক কঠোরতা এবং বৈশ্বিক ঝুঁকি বিমুখতার পুনরাবৃত্ত ঘটনা দ্বারা চালিত কয়েক বছরের টেকসই শক্তির পর, ব্যাপকভিত্তিক USD মূল্যবৃদ্ধির ভিত্তি দুর্বল হতে শুরু করেছে, তবে ভেঙে পড়েনি।

FXStreet পূর্বাভাস দিয়েছে যে আগামী বছরটিকে একটি পরিষ্কার শাসন পরিবর্তনের পরিবর্তে একটি রূপান্তর পর্যায় হিসাবে আরও ভালোভাবে চিহ্নিত করা যায়।

USD এর জন্য একটি রূপান্তরকালীন বছর

২০২৬ সালের মূল পরিস্থিতি হল গ্রিনব্যাকের মধ্যম পরিমাণে নরম হওয়া, যা উচ্চ-বেটা এবং অবমূল্যায়িত মুদ্রার নেতৃত্বে, যখন সুদের হারের পার্থক্য সংকীর্ণ হয় এবং বৈশ্বিক প্রবৃদ্ধি কম অসমতল হয়। Fed সতর্কতার সাথে নীতি শিথিলকরণের দিকে অগ্রসর হবে বলে আশা করা হচ্ছে, তবে আক্রমণাত্মক হার কমানোর বার উচ্চ থাকবে। স্থবির সেবা মূল্যস্ফীতি, একটি স্থিতিস্থাপক শ্রম বাজার এবং সম্প্রসারণমূলক রাজস্ব নীতি মার্কিন মুদ্রা সেটিংসের দ্রুত স্বাভাবিকীকরণের বিরুদ্ধে যুক্তি প্রদান করে।

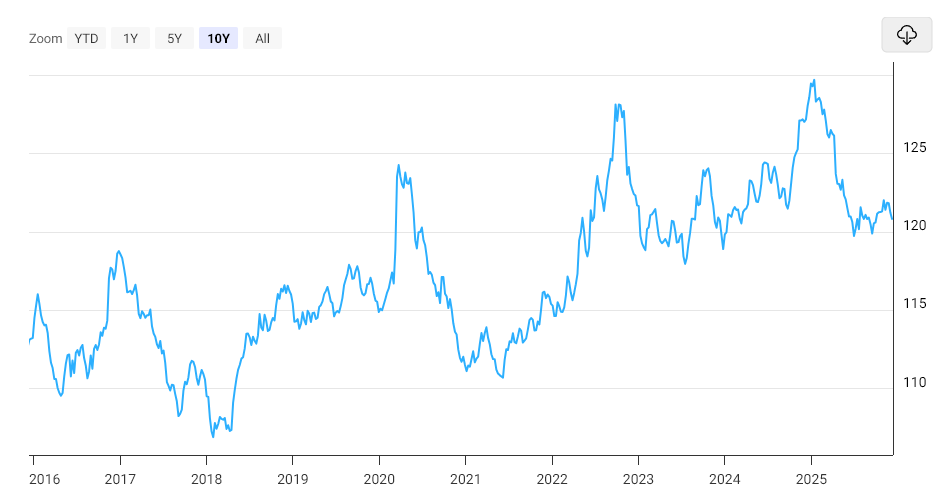

গত দশকে মার্কিন ডলার সূচক। সূত্র: Macro Trends

গত দশকে মার্কিন ডলার সূচক। সূত্র: Macro Trends

FX গ্যালাক্সিতে, এর অর্থ হল একটি পাইকারি মার্কিন ডলার বিয়ার মার্কেটের পরিবর্তে নির্বাচনী সুযোগ।

নিকটমেয়াদী ঝুঁকির মধ্যে রয়েছে নতুন করে মার্কিন রাজস্ব বিপদের খেলা, শাটডাউন ঝুঁকি যা ডলারের প্রবণতার স্থায়ী পরিবর্তনের চেয়ে পর্বগত অস্থিরতা এবং প্রতিরক্ষামূলক USD চাহিদা তৈরি করার সম্ভাবনা বেশি।

আরও এগিয়ে তাকালে, মে মাসে Fed চেয়ারম্যান জেরোম পাওয়েলের মেয়াদের আসন্ন সমাপ্তি অনিশ্চয়তার একটি অতিরিক্ত উৎস প্রবর্তন করে, বাজারগুলি মূল্যায়ন করতে শুরু করছে যে ভবিষ্যতে Fed নেতৃত্বের রূপান্তর শেষ পর্যন্ত নীতিকে আরও কবুতর দিকে ঝুঁকতে পারে কিনা।

সামগ্রিকভাবে, আগামী বছরটি ডলার আধিপত্যের সমাপ্তি ঘোষণার চেয়ে এমন একটি বিশ্বকে নেভিগেট করার বিষয়ে বেশি যেখানে USD কম অপ্রতিরোধ্য কিন্তু এখনও অপরিহার্য।

২০২৫ সালে মার্কিন ডলার: ব্যতিক্রমতা থেকে ক্লান্তি?

গত বছরটি একটি একক ধাক্কা দ্বারা সংজ্ঞায়িত হয়নি বরং মার্কিন ডলারের স্থিতিস্থাপকতা পরীক্ষা এবং শেষ পর্যন্ত পুনঃনিশ্চিত করে এমন মুহূর্তের একটি স্থির ক্রম দ্বারা।

এটি একটি আত্মবিশ্বাসী ঐকমত্য দিয়ে শুরু হয়েছিল যে মার্কিন প্রবৃদ্ধি ধীর হবে এবং Fed শীঘ্রই সহজ নীতির দিকে ঘুরবে। সেই কলটি অকালে প্রমাণিত হয়েছিল, কারণ মার্কিন অর্থনীতি একগুঁয়েভাবে স্থিতিস্থাপক ছিল। কার্যকলাপ বজায় ছিল, মূল্যস্ফীতি ধীরে ধীরে শীতল হয়েছে এবং শ্রম বাজার Fed কে সতর্ক রাখার জন্য যথেষ্ট কঠোর ছিল।

মূল্যস্ফীতি দ্বিতীয় পুনরাবৃত্ত ফল্ট লাইন হয়ে ওঠে। শিরোনাম চাপ কমেছে, কিন্তু অগ্রগতি অসম ছিল, বিশেষ করে সেবাগুলিতে। প্রতিটি ঊর্ধ্বমুখী বিস্ময় বিতর্ক পুনরায় খুলে দিয়েছে যে নীতিটি আসলে কতটা সীমাবদ্ধ হওয়া দরকার, এবং প্রতিবার ফলাফল পরিচিত দেখাচ্ছে: একটি দৃঢ় ডলার এবং একটি অনুস্মারক যে মূল্যস্ফীতি হ্রাস প্রক্রিয়া এখনও সম্পূর্ণ হয়নি।

ভূ-রাজনীতি একটি ধ্রুবক পটভূমি গুঞ্জন যুক্ত করেছে। মধ্যপ্রাচ্যে উত্তেজনা, ইউক্রেনের যুদ্ধ এবং ভঙ্গুর মার্কিন-চীন সম্পর্ক - বিশেষত বাণিজ্য ক্ষেত্রে - নিয়মিত বাজারকে অস্থির করেছে।

মার্কিন যুক্তরাষ্ট্রের বাইরে, সেই সেটআপকে চ্যালেঞ্জ করার মতো কিছুই ছিল না: ইউরোপ স্পষ্ট গতি তৈরি করতে সংগ্রাম করেছে, চীনের পুনরুদ্ধার বিশ্বাস করতে ব্যর্থ হয়েছে এবং অন্যত্র আপেক্ষিক প্রবৃদ্ধির দুর্বল পারফরম্যান্স টেকসই ডলার দুর্বলতার সুযোগকে সীমিত করেছে।

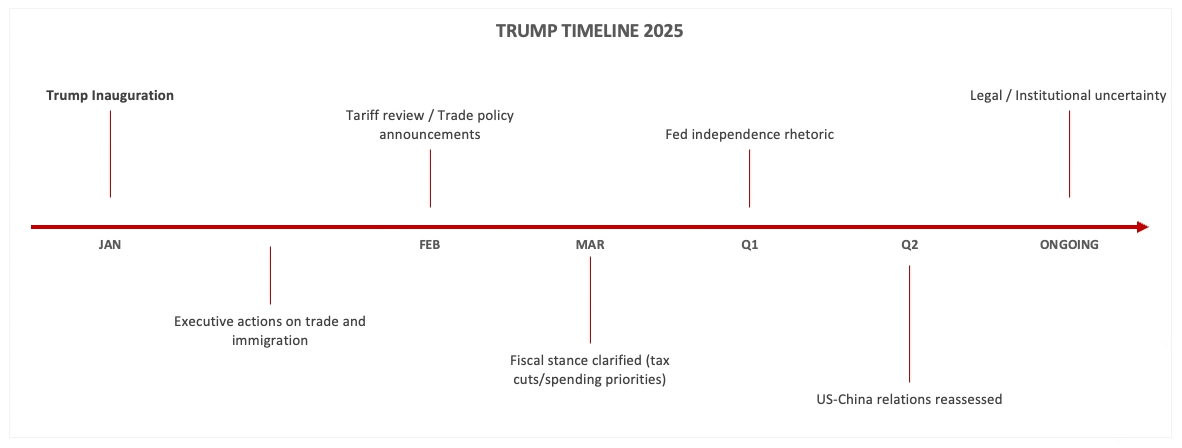

এবং তারপরে ট্রাম্প ফ্যাক্টর রয়েছে: রাজনীতি ডলারের জন্য একটি পরিষ্কার দিকনির্দেশক চালক হিসাবে কম এবং পুনরাবৃত্ত অস্থিরতার উৎস হিসাবে বেশি গুরুত্বপূর্ণ হয়েছে। নীচের টাইমলাইনটি যেমন দেখায়, উচ্চতর নীতি বা ভূ-রাজনৈতিক অনিশ্চয়তার সময়কাল সাধারণত এমন মুহূর্ত হয়েছে যখন মুদ্রা তার নিরাপদ-আশ্রয় ভূমিকা থেকে উপকৃত হয়েছে।

ট্রাম্প টাইমলাইন

ট্রাম্প টাইমলাইন

২০২৬ সালে প্রবেশ করলে, সেই প্যাটার্নটি পরিবর্তন হওয়ার সম্ভাবনা নেই। ট্রাম্প প্রেসিডেন্সি একটি পূর্বাভাসযোগ্য নীতি পথের মাধ্যমে চেয়ে বাণিজ্য, রাজস্ব নীতি বা প্রতিষ্ঠানের চারপাশে অনিশ্চয়তার বিস্ফোরণের মাধ্যমে FX-কে প্রভাবিত করার সম্ভাবনা বেশি।

ফেডারেল রিজার্ভ নীতি: সতর্ক শিথিলকরণ, পিভট নয়

Fed নীতি মার্কিন ডলারের দৃষ্টিভঙ্গির জন্য একক সবচেয়ে গুরুত্বপূর্ণ নোঙর থাকে। বাজারগুলি ক্রমবর্ধমানভাবে আত্মবিশ্বাসী যে নীতি হারের শিখর আমাদের পিছনে রয়েছে।

তবুও, শিথিলকরণের গতি এবং গভীরতার জন্য প্রত্যাশা তরল এবং কিছুটা অতি-আশাবাদী থাকে।

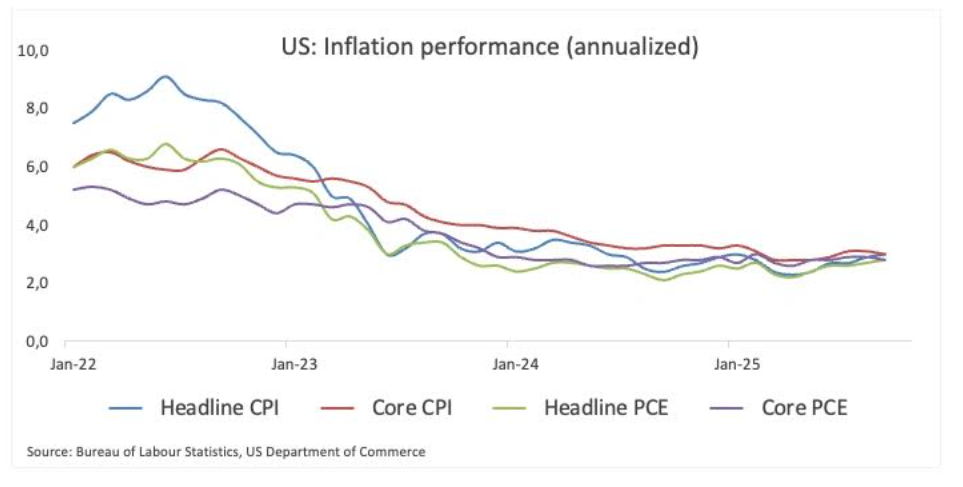

মূল্যস্ফীতি স্পষ্টভাবে মধ্যপন্থী হয়েছে, তবে মূল্যস্ফীতি হ্রাসের চূড়ান্ত পর্যায়টি একগুঁয়ে প্রমাণিত হচ্ছে, শিরোনাম এবং মূল ভোক্তা মূল্য সূচক (CPI) উভয়ই ব্যাংকের ২.০% লক্ষ্যের উপরে রয়েছে। সেবা মূল্যস্ফীতি উচ্চতর রয়ে গেছে, মজুরি বৃদ্ধি কেবল ধীরে ধীরে ঠান্ডা হচ্ছে, এবং আর্থিক অবস্থা বস্তুগতভাবে শিথিল হয়েছে। শ্রম বাজার, যদিও আর অতিরিক্ত উত্তপ্ত নয়, ঐতিহাসিক মান অনুসারে স্থিতিস্থাপক থাকে।

২০২২ সাল থেকে মার্কিন মূল্যস্ফীতির পারফরম্যান্স

২০২২ সাল থেকে মার্কিন মূল্যস্ফীতির পারফরম্যান্স

এই পটভূমিতে, Fed সম্ভবত একটি আক্রমণাত্মক শিথিলকরণ চক্র শুরু করার পরিবর্তে ধীরে ধীরে এবং শর্তসাপেক্ষে হার কমাবে।

FX দৃষ্টিকোণ থেকে, এটি গুরুত্বপূর্ণ কারণ হার পার্থক্য বাজার বর্তমানে প্রত্যাশিত হিসাবে দ্রুত সংকুচিত হওয়ার সম্ভাবনা নেই।

এর অর্থ হল Fed শিথিলকরণ দ্বারা চালিত USD দুর্বলতা বিস্ফোরক পরিবর্তে সুশৃঙ্খল হওয়ার সম্ভাবনা রয়েছে।

রাজস্ব গতিশীলতা এবং রাজনৈতিক চক্র

মার্কিন রাজস্ব নীতি ডলার দৃষ্টিভঙ্গির জন্য একটি পরিচিত জটিলতা থাকে। বড় ঘাটতি, ক্রমবর্ধমান ঋণ ইস্যু এবং একটি গভীর মেরুকৃত রাজনৈতিক পরিবেশ আর চক্রের অস্থায়ী বৈশিষ্ট্য নয়; তারা ল্যান্ডস্কেপের অংশ।

সেখানে একটি স্পষ্ট উত্তেজনা কাজ করছে।

একদিকে, সম্প্রসারণমূলক রাজস্ব নীতি প্রবৃদ্ধি সমর্থন করতে, যে কোনও অর্থপূর্ণ মন্দা বিলম্বিত করতে এবং মার্কিন উচ্চতর পারফরম্যান্স শক্তিশালী করে পরোক্ষভাবে ডলার সমর্থন করে চলেছে। অন্যদিকে, ট্রেজারি ইস্যুর ক্রমাগত বৃদ্ধি ঋণ স্থায়িত্ব এবং বৈশ্বিক বিনিয়োগকারীরা কতদিন ক্রমবর্ধমান সরবরাহ শোষণ করতে ইচ্ছুক থাকবে সে সম্পর্কে স্পষ্ট প্রশ্ন উত্থাপন করে।

বাজারগুলি এখন পর্যন্ত তথাকথিত "টুইন ডেফিসিট" সম্পর্কে উল্লেখযোগ্যভাবে শিথিল হয়েছে। মার্কিন সম্পদের চাহিদা শক্তিশালী রয়ে গেছে, তরলতা, ফলন এবং স্কেলে বিশ্বাসযোগ্য বিকল্পের অনুপস্থিতি দ্বারা আকৃষ্ট।

রাজনীতি অনিশ্চয়তার আরেকটি স্তর যোগ করে। নির্বাচনী বছর - নভেম্বর ২০২৬ এ মধ্যবর্তী নির্বাচনের সাথে - ঝুঁকি প্রিমিয়া বৃদ্ধি এবং FX বাজারে স্বল্পমেয়াদী অস্থিরতা প্রবর্তন করার প্রবণতা রয়েছে।

সাম্প্রতিক সরকার শাটডাউন একটি প্রধান উদাহরণ হিসাবে কাজ করে: ৪৩ দিন পরে মার্কিন সরকার কার্যক্রম পুনরায় শুরু করলেও, মূল সমস্যাটি অমীমাংসিত থাকে।

আইনপ্রণেতারা পরবর্তী তহবিল সময়সীমা ৩০ জানুয়ারি পর্যন্ত ঠেলে দিয়েছে, অন্য স্ট্যান্ডঅফের ঝুঁকি দৃঢ়ভাবে রাডারে রেখেছে।

মূল্যায়ন এবং অবস্থান: ভিড়, কিন্তু ভাঙা নয়

মূল্যায়ন দৃষ্টিকোণ থেকে, মার্কিন ডলার আর সস্তা নয়, তবে এটি অযৌক্তিকভাবে প্রসারিত হিসাবেও পর্দায় আসে না। মূল্যায়ন একা, তবে, ডলার চক্রে প্রধান টার্নিং পয়েন্টগুলির জন্য খুব কমই একটি নির্ভরযোগ্য ট্রিগার হয়েছে।

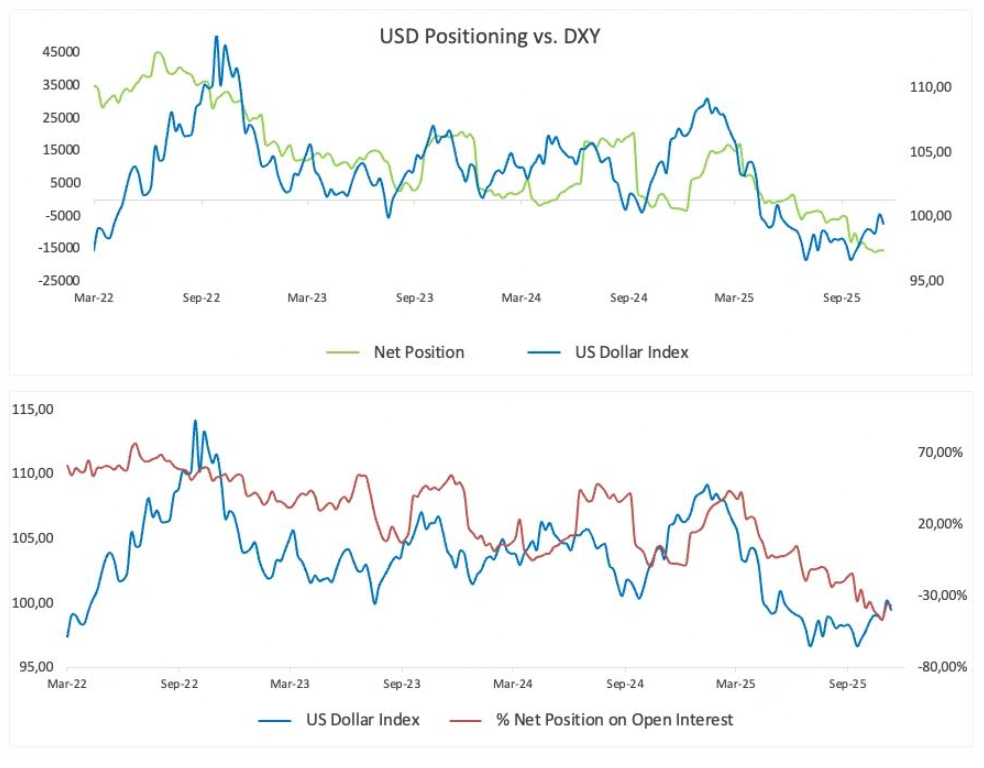

অবস্থান আরও আকর্ষণীয় গল্প বলে: স্পেকুলেটিভ অবস্থান নিষ্পত্তিমূলকভাবে দোল খেয়েছে, USD নেট শর্ট এখন বহু বছরের উচ্চতায় বসে আছে। অন্য কথায়, বাজারের একটি অর্থপূর্ণ অংশ ইতিমধ্যে আরও ডলার দুর্বলতার জন্য অবস্থান নিয়েছে। এটি বিয়ারিশ কেস অবৈধ করে না, তবে এটি ঝুঁকি প্রোফাইল পরিবর্তন করে। অবস্থান ক্রমবর্ধমান একতরফা হওয়ার সাথে সাথে, টেকসই USD নিম্নমুখের জন্য বাধা বৃদ্ধি পায়, যখন শর্ট-কভারিং র্যালির ঝুঁকি বৃদ্ধি পায়।

এটি বিশেষভাবে গুরুত্বপূর্ণ এমন একটি পরিবেশে যা এখনও নীতি বিস্ময় এবং ভূ-রাজনৈতিক চাপের প্রবণ।

একসাথে রাখলে, একটি অপেক্ষাকৃত সমৃদ্ধ মূল্যায়ন এবং ভারী শর্ট অবস্থান একটি পরিষ্কার ডলার বিয়ার মার্কেটের চেয়ে কম এবং আরও বেশি অস্থির যাত্রার জন্য যুক্তি দেয়, দুর্বলতার সময়কাল নিয়মিত তীক্ষ্ণ এবং কখনও কখনও অস্বস্তিকর কাউন্টার-ট্রেন্ড মুভ দ্বারা বাধাগ্রস্ত হয়।

ওপেন ইন্টারেস্টে নেট পজিশনের বিপরীতে মার্কিন ডলার সূচক

ওপেন ইন্টারেস্টে নেট পজিশনের বিপরীতে মার্কিন ডলার সূচক

ভূ-রাজনীতি এবং নিরাপদ-আশ্রয় গতিশীলতা

ভূ-রাজনীতি মার্কিন ডলারের জন্য শান্ত কিন্তু আরও নির্ভরযোগ্য সমর্থনের উৎস হিসেবে থাকে।

একটি প্রভাবশালী ভূ-রাজনৈতিক শক পরিবর্তে, বাজারগুলি টেইল ঝুঁকির স্থির বিল্ড-আপের সাথে মোকাবিলা করছে।

মধ্যপ্রাচ্যে উত্তেজনা অমীমাংসিত রয়ে গেছে, ইউক্রেনের যুদ্ধ ইউরোপে ভার বহন করে চলেছে, এবং মার্কিন-চীন সম্পর্ক সর্বোত্তমভাবে ভঙ্গুর। বৈশ্বিক বাণিজ্য পথে বিঘ্ন এবং কৌশলগত প্রতিযোগিতার একটি নতুন ফোকাস যোগ করুন, এবং অনিশ্চয়তার পটভূমি স্তর উচ্চতর থাকে।

এর কোনোটিরই মানে এই নয় যে ডলার স্থায়ীভাবে বিড হওয়া উচিত। কিন্তু একসাথে নেওয়া, এই ঝুঁকিগুলি একটি পরিচিত প্যাটার্ন শক্তিশালী করে: যখন অনিশ্চয়তা বৃদ্ধি পায় এবং তরলতা হঠাৎ চাহিদায় থাকে, USD অসমভাবে নিরাপদ-আশ্রয় প্রবাহ থেকে উপকৃত হতে থাকে।

প্রধান মুদ্রা জোড়ার জন্য দৃষ্টিভঙ্গি

● EUR/USD: ইউরো (EUR) কিছু সমর্থন পাওয়া উচিত কারণ চক্রীয় অবস্থার উন্নতি হয় এবং শক্তি-সম্পর্কিত ভয় ম্লান হয়। তবে, ইউরোপের গভীর কাঠামোগত চ্যালেঞ্জগুলি চলে যায়নি। দুর্বল প্রবণতা বৃদ্ধি, সীমিত রাজস্ব নমনীয়তা এবং একটি ইউরোপীয় কেন্দ্রীয় ব্যাংক (ECB) যা Fed এর চেয়ে আগে শিথিল করার সম্ভাবনা রয়েছে সবকিছু ঊর্ধ্বমুখীতা সীমিত করে।

● USD/JPY: জাপানের অতি-আলগা নীতি থেকে ধীরে ধীরে সরে যাওয়া মার্জিনে জাপানি ইয়েন (JPY) কে সাহায্য করা উচিত, তবে মার্কিন যুক্তরাষ্ট্রের সাথে ফলন ব্যবধান প্রশস্ত রয়ে গেছে, এবং সরকারি হস্তক্ষেপের ঝুঁকি কখনও দূরে নেই। প্রচুর অস্থিরতা, দ্বিমুখী ঝুঁকি এবং তীক্ষ্ণ কৌশলগত পদক্ষেপের প্রত্যাশা করুন, মসৃণ, টেকসই প্রবণতার অনুরূপ কিছু পরিবর্তে।

● GBP/USD: পাউন্ড স্টার্লিং (GBP) একটি কঠিন পটভূমির মুখোমুখি হতে থাকে। প্রবণতা বৃদ্ধি দুর্বল, রাজস্ব হেডরুম সীমিত এবং রাজনীতি অনিশ্চয়তার উৎস রয়ে গেছে। মূল্যায়ন মার্জিনে সাহায্য করে, তবে যুক্তরাজ্যের এখনও একটি স্পষ্ট চক্রীয় পপুষ্ট বাতাসের অভাব রয়েছে।

● USD/CNY: চীনের নীতি অবস্থান স্থিতিশীলতার উপর দৃঢ়ভাবে ফোকাস করে, পুনঃস্ফীতিতে নয়। রেনমিনবি (CNY) এর অবমূল্যায়ন চাপ অদৃশ্য হয়নি, তবে কর্তৃপক্ষ তীক্ষ্ণ বা বিশৃঙ্খল পদক্ষেপ সহ্য করার সম্ভাবনা নেই। সেই পদ্ধতি এশিয়ায় ছড়িয়ে পড়া ব্যাপক USD শক্তির ঝুঁকি সীমিত করে, তবে এটি চীনের চক্রের সাথে ঘনিষ্ঠভাবে আবদ্ধ উদীয়মান-বাজার FX এর জন্য ঊর্ধ্বমুখীতা সীমিত করে।

● কমোডিটি FX: অস্ট্রেলিয়ান ডলার (AUD), কানাডিয়ান ডলার (CAD) এবং নরওয়েজিয়ান ক্রোন (NOK) এর মতো মুদ্রা ঝুঁকি অনুভূতির উন্নতি এবং পণ্য মূল্য স্থিতিশীল হলে উপকৃত হওয়া উচিত। তবুও, যে কোনও লাভ অসম এবং চীনা তথ্যের প্রতি অত্যন্ত সংবেদনশীল হওয়ার সম্ভাবনা রয়েছে।

২০২৬ এর জন্য পরিস্থিতি এবং ঝুঁকি

মূল ক্ষেত্রে (৬০% সম্ভাবনা), ডলার ধীরে ধীরে কিছু ভিত্তি হারায় কারণ সুদের হারের পার্থক্য সংকীর্ণ হয় এবং বৈশ্বিক প্রবৃদ্ধি কম অসম হয়। এটি তীক্ষ্ণ বিপরীত পরিবর্তে স্থির সমন্বয়ের একটি বিশ্ব।

USD এর জন্য আরও বুলিশ ফলাফল (প্রায় ২৫%), পরিচিত শক্তি দ্বারা চালিত হবে: মূল্যস্ফীতি প্রত্যাশিত চেয়ে আরও স্থবির প্রমাণিত হওয়া, Fed হার কমানো আরও দূরে ঠেলে দেওয়া (বা কোনও কমানো নেই), বা একটি ভূ-রাজনৈতিক শক যা নিরাপত্তা এবং তরলতার চাহিদা পুনরুজ্জীবিত করে।

বিয়ারিশ ডলার পরিস্থিতি কম সম্ভাবনা বহন করে, প্রায় ১৫%। এর জন্য একটি পরিষ্কার বৈশ্বিক প্রবৃদ্ধি পুনরুদ্ধার এবং আরও নিষ্পত্তিমূলক Fed শিথিলকরণ চক্র প্রয়োজন, ডলারের ফলন সুবিধা বস্তুগতভাবে ক্ষয় করার জন্য যথেষ্ট।

অনিশ্চয়তার আরেকটি উৎস Fed নিজেই ঘিরে বসে আছে। চিফ পাওয়েলের মেয়াদ মে মাসে শেষ হওয়ার সাথে, বাজারগুলি সম্ভবত যে কোনও প্রকৃত পরিবর্তন ঘটার আগে কে পরবর্তী আসে তার উপর ফোকাস করতে শুরু করবে।

একটি ধারণা যে একজন উত্তরাধিকারী আরও কবুতর ঝুঁকতে পারে ধীরে ধীরে মার্কিন প্রকৃত ফলন সমর্থনে আত্মবিশ্বাস ক্ষয় করে ডলারকে ভারী করতে পারে। বর্তমান দৃষ্টিভঙ্গির বেশিরভাগের মতো, প্রভাবটি পরিষ্কার দিকনির্দেশক পরিবর্তনের পরিবর্তে অসম এবং সময়-নির্ভর হওয়ার সম্ভাবনা রয়েছে।

একসাথে নেওয়া, ঝুঁকিগুলি পর্বগত ডলার শক্তির দিকে ঝুঁকে থাকে, এমনকি যদি ভ্রমণের বৃহত্তর দিক সময়ের সাথে সাথে সামান্যভাবে নিম্নমুখী নির্দেশ করে।

মার্কিন ডলার টেকনিক্যাল বিশ্লেষণ

প্রযুক্তিগত দৃষ্টিকোণ থেকে, ডলারের সাম্প্রতিক পুলব্যাক এখনও একটি নিষ্পত্তিমূলক প্রবণতা বিপরীতের শুরু পরিবর্তে একটি বৃহত্তর পরিসরের মধ্যে একটি বিরতির মতো দেখাচ্ছে, অন্তত মার্কিন ডলার সূচকের লেন্সের মাধ্যমে দেখলে।

সাপ্তাহিক এবং মাসিক চার্টে ফিরে যান, এবং ছবিটি আরও স্পষ্ট হয়ে ওঠে: DXY আরামদায়কভাবে তার প্রাক-মহামারী স্তরের উপরে রয়ে গেছে, ক্রেতারা যখনই সিস্টেমে চাপ ফিরে আসে তখনই উপস্থিত হতে থাকে।

নিম্নদিকে, দেখার প্রথম মূল এলাকাটি প্রায় ৯৬.৩০ অঞ্চলের কাছাকাছি, যা মোটামুটি তিন বছরের নিম্ন চিহ্নিত করে। সেই অঞ্চলের নীচে একটি পরিষ্কার ব্রেক অর্থপূর্ণ হবে, দীর্ঘমেয়াদী ২০০-মাসের চলমান গড় ৯২.০০ এর ঠিক উপরে ফিরিয়ে আনবে।

সেখানে নীচে, সাব-৯০.০০ এলাকা, শেষবার ২০২১ লোর কাছাকাছি পরীক্ষা করা হয়েছিল, বালিতে পরবর্তী প্রধান লাইন চিহ্নিত করবে।

উপরের দিকে, ১০৩.৪০ এর কাছাকাছি ১০০-সপ্তাহের চলমান গড় প্রথম গুরুতর বাধা হিসাবে দাঁড়িয়ে আছে। সেই স্তরের মাধ্যমে একটি পদক্ষেপ পুনরায় খুলবে

১১০.০০ এলাকার দিকে দরজা, শেষবার জানুয়ারি ২০২৫ এর শুরুতে পৌঁছেছে। একবার (এবং যদি) পরবর্তীটি পরিষ্কার হয়ে যায়, ২০২২ সালের শেষের দিকে উদ্ভূত মহামারী-পরবর্তী শিখর প্রায় ১১৪.৮০, দিগন্তে আকার নিতে শুরু করতে পারে।

একসাথে নেওয়া, প্রযুক্তিগত চিত্রটি বৃহত্তর ম্যাক্রো গল্পের সাথে সুন্দরভাবে ফিট করে। আরও নিম্নমুখীর জন্য জায়গা রয়েছে, তবে এটি মসৃণ বা প্রতিদ্বন্দ্বিতাহীন হওয়ার সম্ভাবনা নেই।

প্রকৃতপক্ষে, প্রযুক্তিগততা এমন একটি DXY নির্দেশ করে যা পরিসীমা-আবদ্ধ থাকে, অনুভূতির পরিবর্তনের প্রতি মনোযোগ দেয়, এবং একটি পরিষ্কার, এক-দিকনির্দেশক হ্রাসের পরিবর্তে তীক্ষ্ণ কাউন্টার-মুভের প্রবণ।

মার্কিন ডলার সূচক (DXY) সাপ্তাহিক চার্ট

মার্কিন ডলার সূচক (DXY) সাপ্তাহিক চার্ট

উপসংহার: শিখরের সমাপ্তি, বিশেষাধিকারের নয়

আগামী বছরটি বৈশ্বিক আর্থিক ব্যবস্থায় মার্কিন ডলারের কেন্দ্রীয় ভূমিকার সমাপ্তি চিহ্নিত করার সম্ভাবনা নেই।

পরিবর্তে, এটি একটি বিশেষভাবে অনুকূল পর্যায়ের সমাপ্তির প্রতিনিধিত্ব করে যেখানে প্রবৃদ্ধি, নীতি এবং ভূ-রাজনীতি নিখুঁতভাবে এর অনুকূলে সংযুক্ত হয়েছিল।

যেহেতু এই শক্তিগুলি ধীরে ধীরে পুনর্ভারসাম্য করে, গ্রিনব্যাক কিছু উচ্চতা হারাবে, তবে এর প্রাসঙ্গিকতা নয়। বিনিয়োগকারী এবং নীতিনির্ধারক উভয়ের জন্য, চ্যালেঞ্জ হবে চক্রীয় পুলব্যাক এবং কাঠামোগত টার্নিং পয়েন্টগুলির মধ্যে পার্থক্য করা।

পূর্বের তুলনায় পরবর্তীটির সম্ভাবনা অনেক বেশি।

আপনি আরও পছন্দ করতে পারেন

ক্রিটিক্যাল Bitcoin সংশোধন পূর্বাভাস: Fundstrat ২০২৬ সালের H1-এ $60K-$65K রেঞ্জের পূর্বাভাস দিয়েছে

আর্থার হেইস: ETH থেকে উচ্চমানের DeFi প্রকল্পে তহবিল স্থানান্তর