Repunte del Precio de Uniswap UNI: Expertos Apuntan al Hito de $12 Después del Impulso de Gobernanza

- El token UNI de Uniswap experimenta una caída a corto plazo pero mantiene fuertes ganancias semanales.

- Las actualizaciones de gobernanza y la propuesta de "cambio de comisiones" señalan un potencial de crecimiento a largo plazo.

- Los analistas predicen un renovado impulso alcista con soporte técnico y mejoras en el ecosistema.

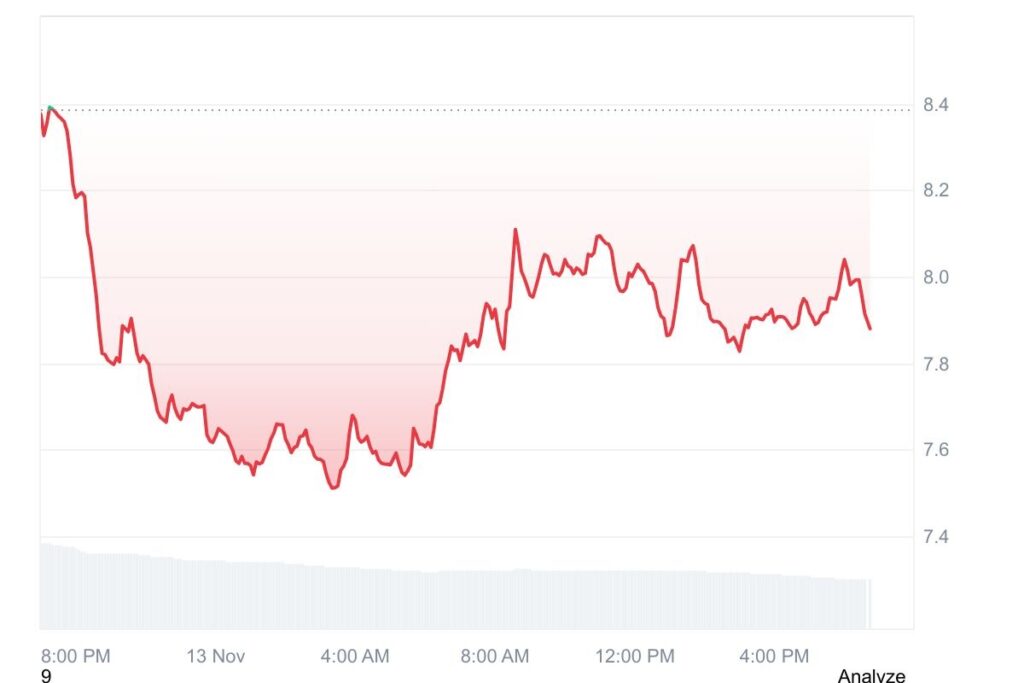

Uniswap (UNI) actualmente cotiza a $7,70, marcando una disminución del 8,27% en las últimas 24 horas. La actividad de trading ha disminuido notablemente, con un volumen de 24 horas de $904,99 millones, un 40,53% menos.

A pesar de esta breve caída, el token demuestra un rendimiento semanal notable, subiendo un 45,76% hasta sus niveles actuales. Los observadores del mercado atribuyen las recientes fluctuaciones de precios a una combinación de correcciones técnicas y desarrollos más amplios dentro del ecosistema de Uniswap.

Fuente: CoinMarketCap

Fuente: CoinMarketCap

El precio de UNI gana impulso tras las actualizaciones de la plataforma

El analista de criptomonedas Simpwa señaló que la trayectoria de UNI ha sido influenciada positivamente por las actualizaciones de su plataforma. Según Simpwa, los indicadores técnicos muestran que UNI rompió exitosamente una línea de tendencia clave, señalando potencial para un mayor movimiento alcista.

Los analistas enfatizan que mantener el soporte en una zona verde diaria podría allanar el camino para que UNI se acerque a los $12 en el corto plazo. Esta perspectiva sugiere que, mientras persiste la volatilidad a corto plazo, los holders a largo plazo podrían beneficiarse de la paciencia estratégica.

Fuente: X

Fuente: X

También lee | El token de Uniswap se dispara tras la quema de UNI y la propuesta de cambio de comisiones

Uniswap planea cambio de comisiones para el token UNI

Central a la renovada atención de Uniswap es la propuesta de activación del "cambio de comisiones" para el token UNI por parte de Uniswap Labs y la Fundación Uniswap. Esta iniciativa, parte de una revisión más amplia de gobernanza llamada "UNIfication", está diseñada para introducir quemas programáticas de tokens, activando comisiones de protocolo para reestructurar el modelo económico de Uniswap.

Las primeras reacciones del mercado fueron fuertes, con el token experimentando aumentos de precio del 35-70%, reflejando la confianza de la comunidad en la propuesta.

Hayden Adams, fundador de Uniswap Labs, ha liderado esfuerzos para fusionar las funciones de la fundación de vuelta a la estructura de Labs, con el objetivo de agilizar la gobernanza y la eficiencia operativa. Los analistas sugieren que estos cambios pueden influir en la dinámica más amplia del mercado DeFi, potencialmente afectando a Ethereum y otras altcoins a medida que el nuevo modelo económico de UNI se vuelve operativo.

Explicación del presupuesto de crecimiento anual de $140 millones

Se espera que la iniciativa de cambio de comisiones genere un presupuesto de crecimiento anual de $140 millones a partir de comisiones redirigidas, lo que podría impactar los rendimientos de los proveedores de liquidez y el comportamiento general del mercado. El mecanismo deflacionario refleja el modelo introducido en el EIP-1559 de Ethereum, introduciendo escasez y potencial estabilización de valor a largo plazo para los holders de UNI.

Los expertos indican que vincular los ingresos por comisiones a los tokens de gobernanza puede servir como modelo para futuros marcos de gobernanza DeFi, enfatizando la toma de decisiones impulsada por la comunidad y la alineación económica.

Con el soporte técnico en su lugar y las mejoras de gobernanza en marcha, UNI se posiciona en una coyuntura crítica que podría definir su trayectoria para los próximos meses.

También lee | El precio de Uniswap (UNI) salta un 50% tras la propuesta de quema apuntando a $50 como próximo objetivo

También te puede interesar

Seguro de Depósito Tokenizado Revolucionario: Nuevas Directrices Audaces de la FDIC Reveladas

- Los depósitos tokenizados son reclamaciones legales sobre bancos

- Las stablecoins carecen de protección de seguro federal

- La tecnología Blockchain mejora la eficiencia de las transacciones

Las tesorerías de criptomonedas se vuelven defensivas mientras la recompra de Solana Upexi se suma a la creciente tendencia DAT