O USDf é um dólar sintético sobrecolateralizado construído no Ethereum, com oferta circulante atual de cerca de 1.899 bilhões e posição de mercado #202.

O USDf aceita tanto stablecoins quanto ativos não estáveis como colateral, com uma taxa de colateral dinâmica para garantir a segurança do sistema.

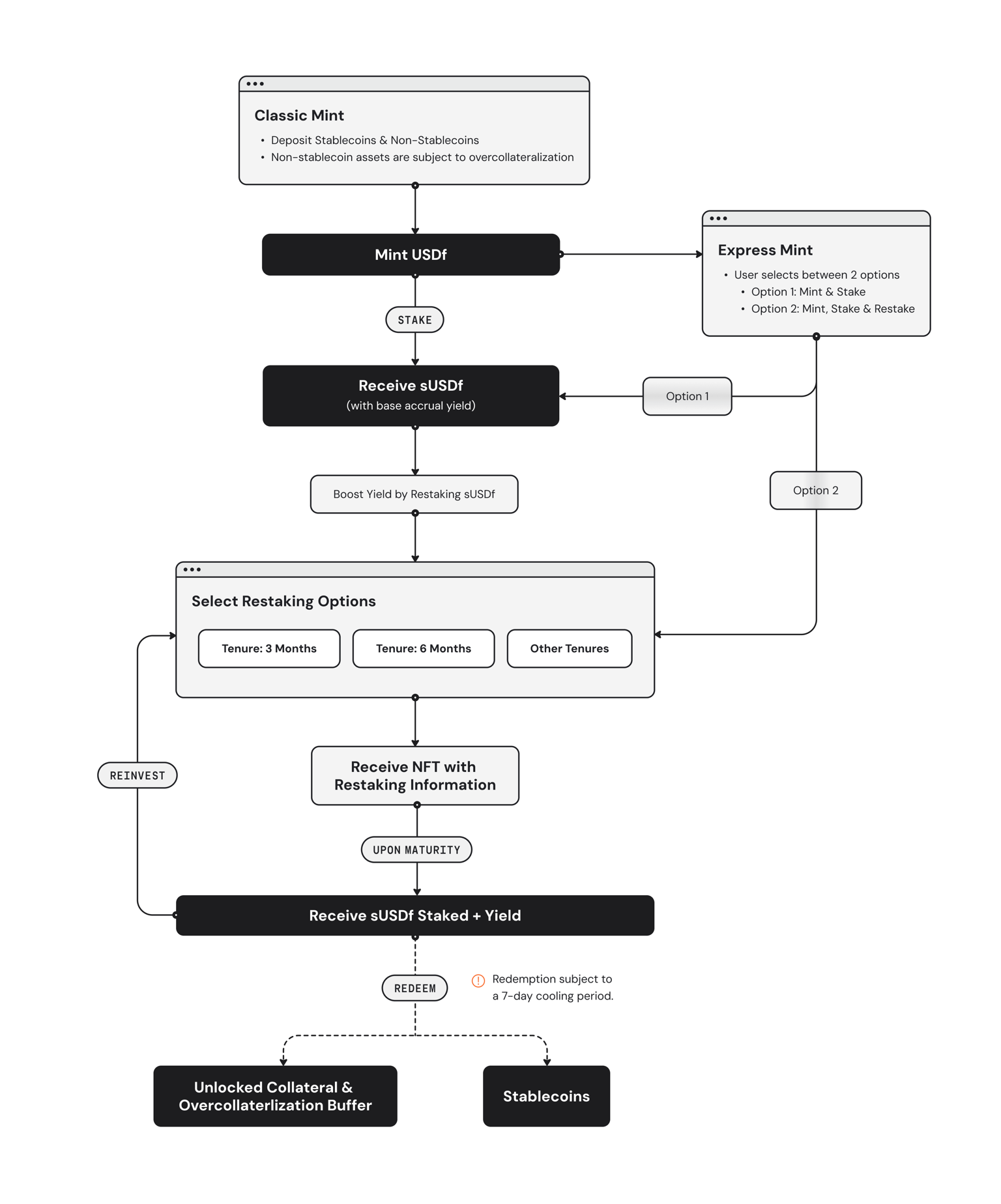

O USDf adota um mecanismo de dupla emissão (clássico e inovador) para atender usuários com diferentes preferências de risco.

O USDf mantém a paridade de 1:1 com o dólar através de estratégias delta-neutras e mecanismos de arbitragem.

Ao fazer staking de USDf, os usuários podem ganhar tokens de rendimento sUSDf e participar de programas de rendimento em múltiplas camadas.

O USDf é o dólar sintético sobrecolateralizado da Falcon Finance. Os usuários podem emitir USDf depositando ativos colaterais elegíveis, que incluem stablecoins (como USDT, USDC e DAI), bem como ativos não estáveis (como BTC, ETH e algumas altcoins selecionadas). A estrutura de sobrecolateralização garante que o valor do colateral sempre exceda o valor emitido em USDf, mantendo a estabilidade sob diferentes condições de mercado.

O colateral usado para emitir USDf é gerido com estratégias neutras de mercado. Essa abordagem mantém os ativos totalmente garantidos, ao mesmo tempo que minimiza o impacto da volatilidade direcional dos preços, reforçando a confiabilidade do USDf como um dólar sintético sobrecolateralizado.

Nota: A Falcon Finance foi fundada por Andrei Grachev, sócio da DWF Labs, e garantiu um investimento estratégico de US$ 10 milhões da World Liberty Financial.

O USDf da Falcon Finance representa uma nova geração de ativos sintéticos no DeFi. Como um protocolo de dólar sintético sobrecolateralizado, o USDf visa resolver os desafios enfrentados por stablecoins tradicionais, incluindo riscos de centralização, baixos rendimentos e incerteza regulatória.

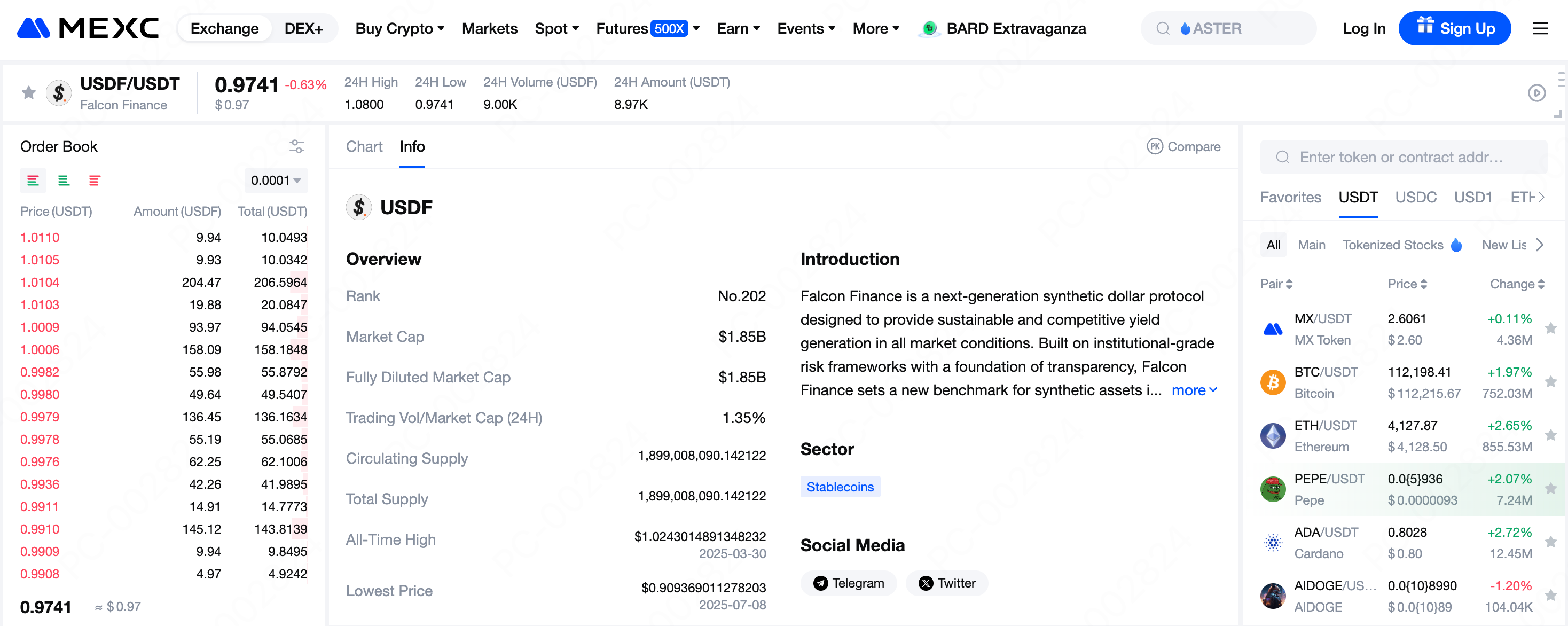

De acordo com os dados mais recentes da MEXC, o USDf ocupa atualmente a posição #202 no mercado cripto, com uma oferta total e circulante de 1,898,676,740.67 tokens. O USDf é emitido no Ethereum e atingiu um máximo histórico de US$ 1,024 em 30 de março de 2025, enquanto seu mínimo histórico foi de US$ 0,909 em 8 de julho de 2025. Essa faixa de negociação relativamente estreita demonstra a eficácia do design de seu mecanismo subjacente.

A Falcon Finance posiciona o USDf como um ativo sintético construído sobre uma estrutura de risco de nível institucional, enfatizando transparência e sustentabilidade. Esse posicionamento o diferencia de outros projetos de stablecoin no mercado e estabelece um novo padrão no espaço das finanças descentralizadas.

A característica definidora do USDf está em sua estratégia flexível de aceitação de colateral. Os usuários podem emitir USDf utilizando duas categorias principais de ativos:

1) Colateral em stablecoin: Inclui stablecoins mainstream, como USDT, USDC e DAI. Como esses ativos têm preço estável, normalmente podem emitir USDf a uma proporção de 1:1, oferecendo aos usuários um método simples e direto de entrada.

2) Colateral em ativos não estáveis: Inclui BTC, ETH e altcoins selecionadas. Esses ativos exigem sobrecolateralização, com taxas de colateral ajustadas dinamicamente com base em volatilidade, liquidez e comportamento de mercado. Por exemplo, o ETH pode exigir uma taxa de colateral de 150%, enquanto altcoins altamente voláteis podem exigir 200% ou mais.

Essa estratégia de colateral diversificada não apenas amplia a base potencial de usuários do USDf, mas também reduz o risco sistêmico por meio da diversificação de ativos.

A Falcon Finance emprega um sistema inteligente de gestão de risco que ajusta dinamicamente as taxas de colateral em tempo real com base nas condições de mercado. Os principais fatores considerados incluem:

Volatilidade histórica e atual do ativo

Profundidade de liquidez on-chain e off-chain

Apetite de risco do mercado em geral e ambiente macroeconômico

Exposição específica do protocolo e alocação de ativos

Através desse mecanismo adaptativo de ajuste, o USDf equilibra segurança com eficiência de capital ótima para os usuários.

A emissão clássica representa a forma mais fundamental e direta de criar USDf. O processo funciona da seguinte forma:

Após os usuários selecionarem ativos colaterais, o sistema determina automaticamente os parâmetros de emissão com base no tipo de ativo. Se forem usadas stablecoins, o USDf pode ser emitido diretamente na proporção 1:1. Se forem usados BTC, ETH ou outros ativos voláteis, a sobrecolateralização é exigida. Todo o processo é executado automaticamente por contratos inteligentes, garantindo justiça e transparência sem intervenção manual.

A vantagem da emissão clássica está em sua simplicidade e previsibilidade. Novos usuários podem facilmente entender e utilizá-la, enquanto usuários experientes podem executar rapidamente, melhorando a eficiência de capital.

A emissão inovadora permite que os usuários emitam USDf depositando ativos não estáveis, ao mesmo tempo que limitam sua exposição à valorização potencial de preços. O colateral é bloqueado por um período fixo de 3 a 12 meses. No momento da emissão, os usuários devem definir os seguintes parâmetros principais:

O colateral é monitorado durante todo o período de bloqueio. Dependendo do movimento de preço durante ou no final do prazo, existem três resultados possíveis:

1) Se o preço do colateral cair abaixo do preço de liquidação a qualquer momento durante o prazo: o colateral será liquidado para proteger o protocolo. Nesse caso, o usuário perde todos os direitos sobre o colateral original. No entanto, o usuário ainda mantém o USDf emitido inicialmente, que pode ser resgatado por stablecoins suportadas, como USDT ou USDC.

2) Se o preço do colateral permanecer entre o preço de liquidação e o preço de exercício (strike) no final do prazo: o usuário pode devolver o USDf emitido originalmente para recuperar integralmente seu colateral. Isso permite ao usuário recuperar seus ativos enquanto ainda se beneficia da liquidez do USDf durante o período. É fornecida uma janela de 72 horas (a partir do vencimento) para retirar o colateral.

3) ISe o preço do colateral subir acima do preço de exercício (strike) no final do prazo: o colateral será fechado, e o usuário perde todos os direitos sobre o ativo original. Em vez disso, o usuário recebe USDf adicional calculado como: (Preço de exercício × Quantidade de colateral) – USDf emitido. Esse USDf adicional reflete o valor do colateral no nível de preço de exercício acordado, efetivamente travando a valorização em forma de USDf.

Comparação | USDT | USDf |

Emissor | Tether (centralizado) | Falcon Finance (descentralizado) |

Mecanismo de emissão | Lastreado 1:1 por reservas fiat | |

Tipos de colateral | Caixa em USD, títulos de curto prazo, ativos financeiros tradicionais | Vários criptoativos (stablecoins + tokens principais) |

Transparência | Baseado em auditorias terceirizadas, transparência limitada | Totalmente on-chain, altamente transparente |

Principais riscos | Centralização, riscos regulatórios | Risco de smart contracts, volatilidade do colateral |

Posição de mercado | Maior stablecoin por valor de mercado, maior liquidez | Relativamente novo, classificado #202 |

Escopo de uso | Amplamente aceito nos mercados globais de cripto | Principalmente no ecossistema Falcon Finance |

Mecanismo de rendimento | Sem rendimento nativo, depende de empréstimos | Staking com até 200% APY |

Fornecimento circulante | Cerca de US$ 120B | Cerca de US$ 1.899B |

A Falcon Finance mantém a paridade do USDf por meio da combinação de estratégias delta-neutras e neutras de mercado. Quando os usuários depositam colateral, o protocolo aloca os ativos em plataformas centralizadas e descentralizadas, protegendo contra a volatilidade dos preços.

Por exemplo, se um usuário depositar 1 ETH (no valor de $3,000), o protocolo pode abrir uma posição short de valor equivalente no mercado de Futuros. Isso garante que, independentemente da variação do preço do ETH, o valor em USD do colateral permaneça estável, mantendo a estabilidade do USDf.

Essa estratégia, amplamente comprovada nas finanças tradicionais, é aplicada de forma inovadora na DeFi pela Falcon Finance para alcançar isolamento eficaz de risco.

Quando o USDf se desvia da paridade de $1 no mercado secundário, os arbitradores podem lucrar de formas que restauram o equilíbrio:

Preço acima de $1: Arbitradores fazem mint de USDf via protocolo (custo = $1) e vendem no mercado a >$1, aumentando a oferta e reduzindo o preço.

Preço acima de $1: Arbitradores fazem mint de USDf via protocolo (custo = $1) e vendem no mercado a >$1, aumentando a oferta e reduzindo o preço.

Em condições extremas de mercado, se o valor do colateral cair abruptamente, o protocolo ativa um mecanismo de liquidação. Quando as razões de colateral caem abaixo do limite, liquidadores podem pagar parte ou toda a dívida, recebendo o colateral e um bônus de liquidação. Isso garante que o USDf permaneça totalmente lastreado mesmo em eventos cisne negro.

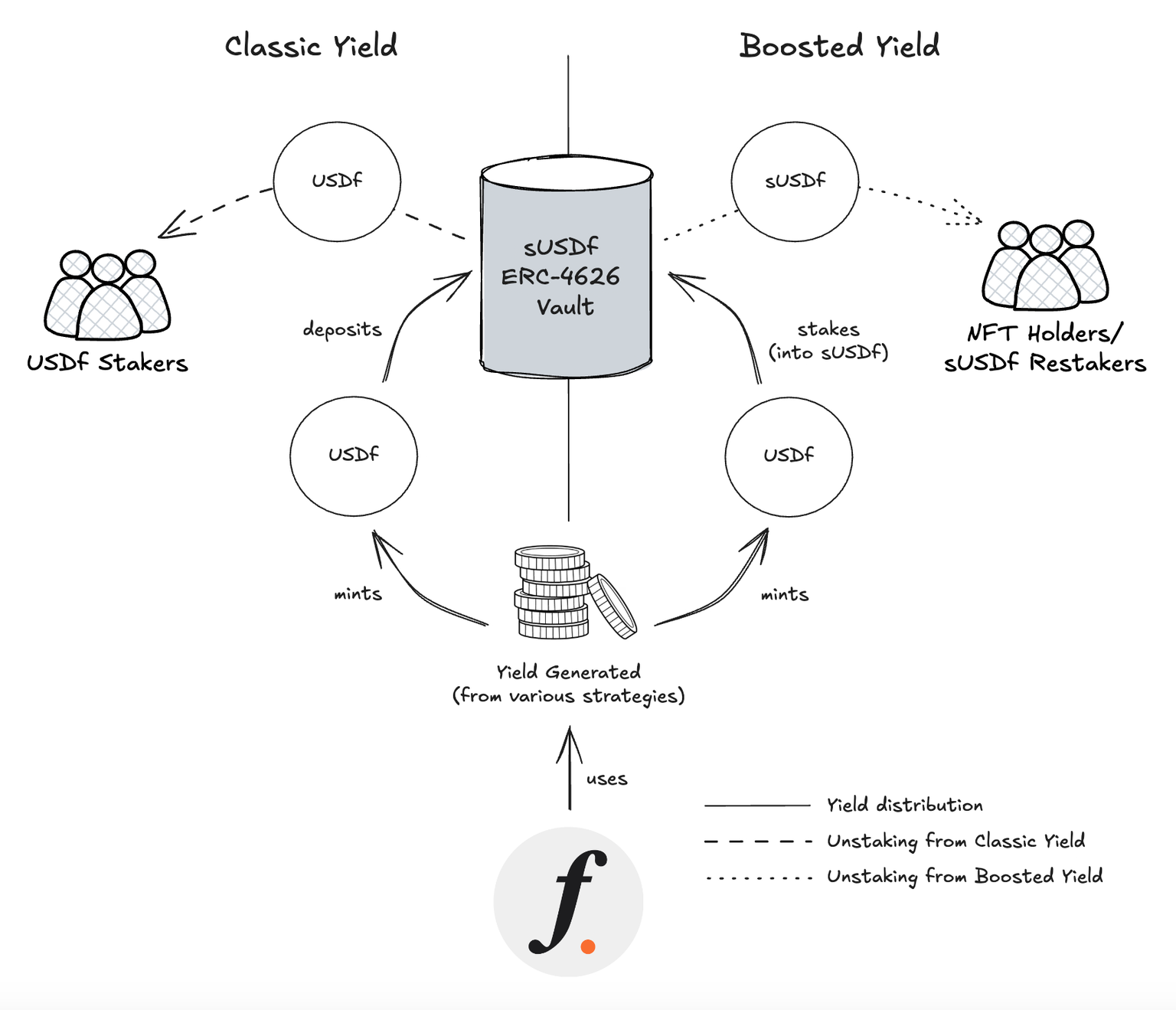

Os usuários podem fazer staking de USDf no protocolo para receber sUSDf (USDf com rendimento). O sUSDf é um token que acumula juros e cujo valor aumenta ao longo do tempo, refletindo os retornos acumulados.

O sUSDf utiliza um mecanismo de rebase: o número de tokens mantidos permanece constante, mas cada token passa a representar gradualmente mais USDf. Isso simplifica a tributação e garante o efeito de juros compostos automáticos.

A Falcon Finance oferece múltiplas camadas de rendimento:

Rendimento clássico: O método mais simples. Basta fazer staking de USDf para receber retornos estáveis anualizados. As fontes incluem receita de gestão de colateral e taxas do protocolo.

Rendimento turbinado: Os usuários podem restakar sUSDf em estratégias de maior risco e maior recompensa, como provisão de liquidez ou integrações com protocolos de empréstimo.

Estratégias personalizadas: Usuários avançados podem combinar estratégias para atingir um equilíbrio ideal entre risco e retorno.

O USDf foi projetado para integração fluida no ecossistema DeFi mais amplo. Os usuários podem:

Fornecer liquidez de USDf em exchanges descentralizadas e ganhar taxas de negociação

Usar USDf como colateral em protocolos de empréstimo para tomar outros ativos

Participar em programas de governança e incentivos em diversos protocolos DeFi usando USDf

Utilizar USDf como reserva de valor estável e meio de troca

A Falcon Finance também lançou programas de incentivo de suporte, como o sistema de pontos Falcon Miles e airdrops do token FF, aumentando ainda mais o engajamento dos usuários.

Embora o design do USDf incorpore múltiplos mecanismos de segurança, os usuários devem estar cientes dos seguintes riscos:

Risco de smart contract: Embora o protocolo seja auditado, ainda podem existir vulnerabilidades no código. A Falcon Finance estabeleceu um fundo de seguro para cobrir possíveis perdas, mas os usuários devem alocar ativos com base na sua tolerância individual ao risco.

Risco de mercado: Em condições extremas, o sistema ainda pode enfrentar estresse mesmo com proteções de liquidação. Os usuários devem monitorar de perto sua razão de colateral para evitar liquidação.

Risco regulatório: O cenário regulatório para ativos sintéticos ainda está em evolução, e mudanças futuras de política podem impactar as operações do USDf.

O USDf combina sobrecolateralização, um mecanismo de dupla emissão e estratégias delta-neutras para oferecer aos usuários uma stablecoin segura e flexível. Embora ainda existam desafios, seu design inovador e ênfase na gestão de riscos posicionam o USDf como um pilar promissor no ecossistema DeFi. Para usuários em busca de rendimentos estáveis e eficiência de capital, o USDf oferece uma opção atraente. À medida que o ecossistema DeFi amadurece e a participação institucional cresce, o USDf está posicionado para se tornar uma ponte importante entre as finanças tradicionais e as descentralizadas.

A MEXC está atualmente promovendo um evento do USDf, oferecendo aos usuários múltiplos benefícios: zero taxas na negociação e depósitos/saques dos tokens FF e USDf, até 200% APR ao fazer staking de USDf, e a chance de novos usuários que participarem na negociação Spot e de Futuros ganharem parte de um prêmio total de $100,000 (50,000 USDf + 50,000 USDT). Para mais detalhes, visite a MEXC.

Isenção de responsabilidade: Esta informação não fornece aconselhamento sobre investimentos, tributação, jurídico, financeiro, contábil, consultoria ou quaisquer outros serviços relacionados, nem constitui recomendação para comprar, vender ou manter quaisquer ativos. O Aprendizado MEXC fornece informações apenas para fins de referência e não constitui aconselhamento de investimento. Certifique-se de compreender totalmente os riscos envolvidos e aja com cautela ao investir. A MEXC não se responsabiliza pelas decisões de investimento dos usuários.