Ethereum (ETH) возвращается к отметке в 3 400$: Начало нового бычьего рынка или краткосрочный рост?

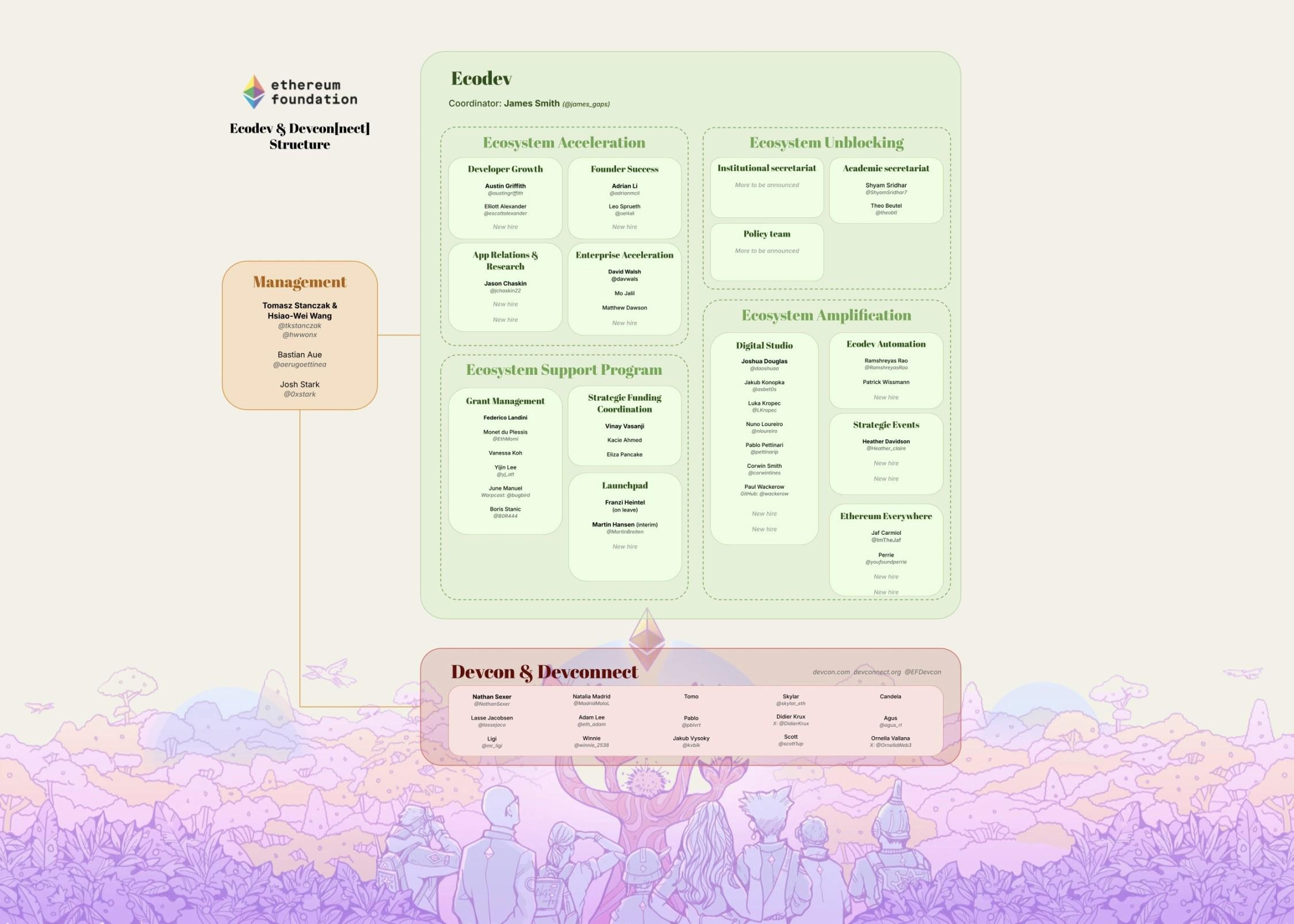

1. Управление Ethereum на перепутье: Расходящиеся пути ECF и EF

1.1 EF принимает изменения: От «пассивного наблюдателя» к «стратегическому координатору»

1.2 ECF выходит на арену: Ценоориентированный механизм управления

2. Институциональный капитал выходит на арену: Резервы ETH становятся новым фаворитом Уолл-стрит

3. Всплеск мемкойнов: Миф о «создании богатства» возвращается на Ethereum

3.1 От Solana к Ethereum: Новые возможности в миграции ликвидности

3.2 Интеграция DeFi: Инструменты с кредитным плечом как «усилители богатства»

4. Потенциальные риски: Подводные течения под бычьим рынком

5. Вывод: Будет ли продолжиться бычий рынок? Ключевую роль играет рациональное позиционирование

Популярные статьи

Кто принимает биткоин? Полное руководство по компаниям и ритейлерам

Биткоин эволюционировал от спекулятивного инвестиционного инструмента до практичного способа оплаты, принимаемого сотнями компаний по всему миру. Это руководство раскрывает, какие крупные компании при

Что такое выход неизрасходованных транзакций (UTXO)?

Блокчейн по своей сути представляет собой децентрализованную распределенную базу данных или реестр. Итак, как же "реестр блокчейна" ведет учет? В текущих проектах блокчейнов существует два основных ме

Почему биткоин такой дорогой? Реальные причины высокой цены BTC

Биткоин регулярно торгуется по ценам, которые заставляют людей задуматься: почему биткоин такой дорогой? Один биткоин может стоить десятки тысяч долларов, что делает его значительным финансовым активо

Токены BONE и LEASH: Полное руководство по экосистеме Shiba Inu

BONE (Bone ShibaSwap) — это токен управления и утилитарный токен для ShibaSwap, обеспечивающий голосование по предложениям, вознаграждения за стейкинг и участие в экосистеме. LEASH (Doge Killer) — это

Горячие новости криптовалют

Узнать больше

Введение в выбор торговой платформы MEMES

Выбор правильной торговой платформы для MEMES является критически важным решением, которое может существенно повлиять на ваш успех в торговле и безопасность. Поскольку MEMES продолжает набирать оборот

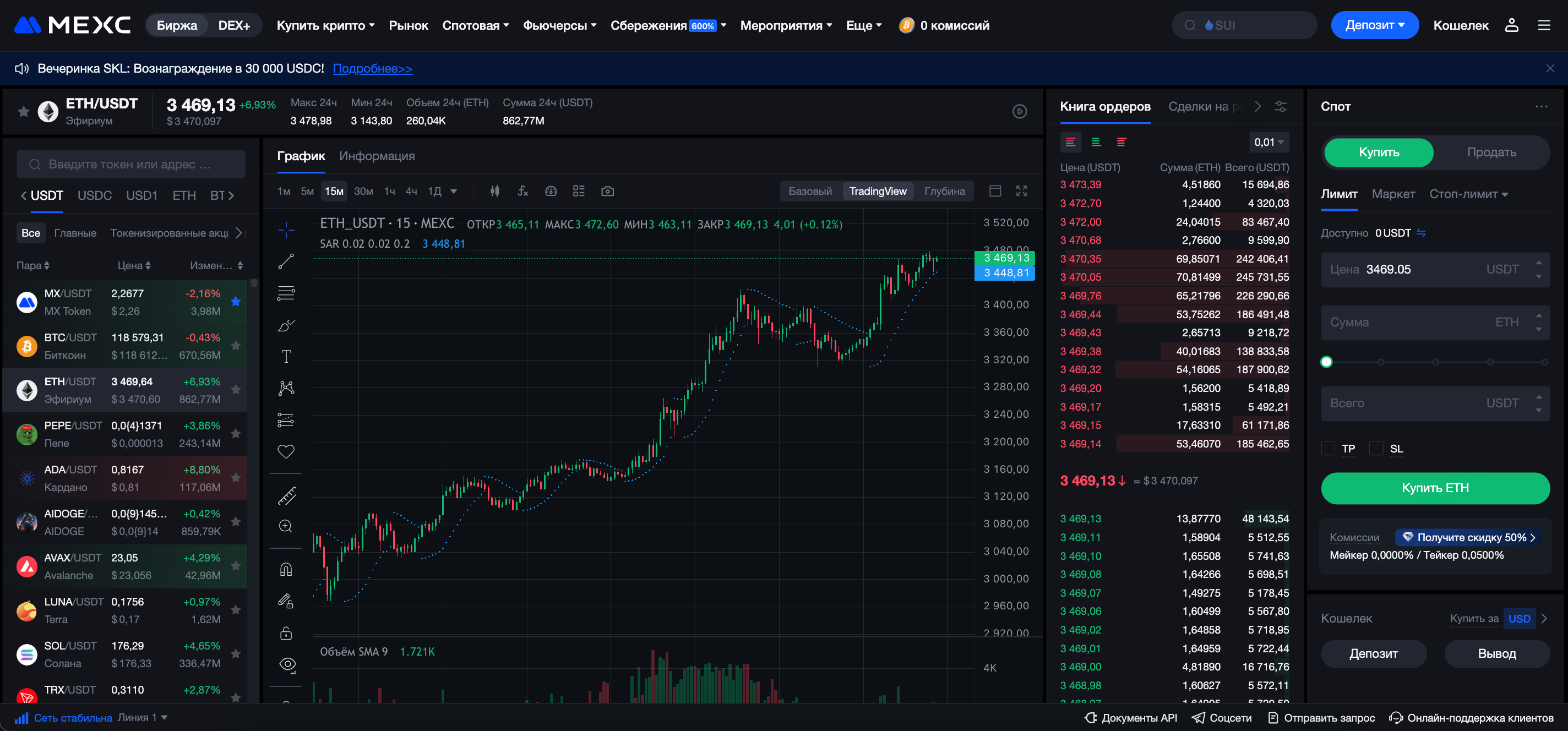

Краткосрочный прогноз цены Ethereum (ETH)

Введение в краткосрочные прогнозы цены ETH В быстро меняющемся мире криптовалют краткосрочные прогнозы могут помочь трейдерам выявлять возможности в дневных, недельных и месячных временных рамках. Кра

Изменение цены Ethereum (ETH) за 7 дней

Последняя цена Ethereum (ETH) продемонстрировала значительное движение за прошедшую неделю. В этой статье мы рассмотрим её текущую цену, динамику за 7 дней и рыночные факторы, формирующие тренд ETH.[3

Прогноз цены Ethereum (ETH): рыночный прогноз и анализ

Понимание прогноза цены Ethereum (ETH) дает трейдерам и инвесторам перспективное видение потенциальных рыночных тенденций. Прогнозы цены Ethereum не являются гарантией, но они предоставляют ценную инф

Популярные новости

Узнать больше

BitMine докупила эфир, несмотря на $7,5 млрд «бумажных» убытков

Компания BitMine Immersion Technologies, возглавляемая легендарным быком крипторынка Томом Ли (сооснователем Fundstrat), продолжает игнорировать рыночную панику

BitMine купила Ethereum на $84 млн на фоне коррекции рынка

Компания BitMine Immersion Technologies увеличила вложения в Ethereum, купив актив примерно на $84 млн. Сделки были совершены на фоне рыночной коррекции, котору

Аналитики спорят, завершил ли Ethereum дна или падение продолжится

Аналитики отмечают, что показатель MVRV Z-Score для Ethereum опустился в зону капитуляции и сейчас составляет -0,42. За последние две недели цена ETH снизилась

Кит открывает длинную позицию на 40 000 ETH: данные показывают, что один кошелек агрессивно делает ставку на ETH с использованием кредитного плеча

Трейдеры проявили значительный интерес к ETH, поскольку ончейн данные показали, что один кошелек накапливал огромную длинную позицию с кредитным плечом на Hyperliquid.

Связанные статьи

Solana против Ethereum L2: Фундаментальный анализ 2026: TVL, доходы и метрики стейблкоинов

Ключевые выводы (Резюме)Разделение капитала:DeFi TVL находится на одном уровне (Solana$9,2 млрдпротив корзины основных L2$9,05 млрд), но Ethereum L2 доминируют в широких обеспеченных активах ($40,5 мл

Авторитет Ethereum сталкивается с проблемами: как Виталик Бутерин и фонд справляются с разногласиями?

Благодаря своим достижениям в области децентрализованных финансов (DeFi) и технологии смарт-контрактов, Ethereum уже давно считается «королем публичных сетей», что делает его эталоном индустрии. Однак

Что такое спотовые ETF на Ethereum?

24 мая 2024 года SEC одобрила первые восемь спотовых Ethereum ETF для листинга в США, включая BlackRock, Fidelity, Grayscale, Bitwise, VanEck, Ark Invest, Invesco Galaxy и Franklin Templeton. Одобрени

Что такое Ликвидный рестейкинг

Открытие последнего бычьего рынка было вызвано добычей ликвидности, положившей начало "Лету DeFi". Таким образом, многие полагают, что этот раунд бычьего рынка по-прежнему будет инициирован се