Чому індикатори максимальної ціни Bitcoin не спрацювали в цьому циклі

Bitcoin Magazine

Чому індикатори верхньої ціни Bitcoin не спрацювали в цьому циклі

Найпопулярніші індикатори верхньої ціни Bitcoin не спрацювали під час останнього бичачого ринку, що змусило спостерігачів сумніватися, чи не зламані базові дані. Цей аналіз розглядає кілька широко використовуваних інструментів, досліджує, чому вони не спрацювали в цьому циклі, та окреслює, як їх можна адаптувати до структури ринку Bitcoin, що розвивається.

Зміст

- Інструменти прогнозу ціни Bitcoin

- Ціна Bitcoin: від фіксованих порогів до динамічних сигналів

- Ціна Bitcoin: метрики швидшої реакції для сьогоднішнього циклу

- Співвідношення прибутку витрачених виходів ціни Bitcoin (SOPR)

- Висновок щодо циклу ціни Bitcoin: адаптуйся або відставай

Інструменти прогнозу ціни Bitcoin

На індикаторі Інструменти прогнозу ціни Bitcoin Magazine Pro останній бичачий ринок ніколи не досягав кількох історично надійних верхніх моделей, таких як Delta Top, Terminal Price та Top Cap, причому остання навіть не була досягнута в попередньому циклі. Інструмент інвестора Bitcoin, який використовує 2-річну ковзну середню, помножену на 5, також залишився неперевіреним, а Індикатор верхівки Pi-циклу не зміг надати точні сигнали часу або ціни, незважаючи на те, що за ним уважно стежили багато трейдерів. Це призвело до зрозумілих питань щодо того, чи перестали працювати ці моделі, чи поведінка Bitcoin переросла їх.

Рисунок 1: Історично надійні верхні моделі, такі як Top Cap, Delta Top і Terminal Price, не були досягнуті в бичачому циклі. Переглянути графік у реальному часі

Рисунок 1: Історично надійні верхні моделі, такі як Top Cap, Delta Top і Terminal Price, не були досягнуті в бичачому циклі. Переглянути графік у реальному часі

Bitcoin є активом, що розвивається, зі змінною структурою ринку, ліквідністю та складом учасників. Замість того, щоб припускати, що дані зламані, може бути доречніше адаптувати метрики до іншої перспективи та часового горизонту. Мета полягає не в тому, щоб відмовитися від цих інструментів, а в тому, щоб зробити їх більш надійними та чутливими до ринку, який більше не забезпечує такого ж експоненційного зростання та різких вершин циклу, як у попередні роки.

Ціна Bitcoin: від фіксованих порогів до динамічних сигналів

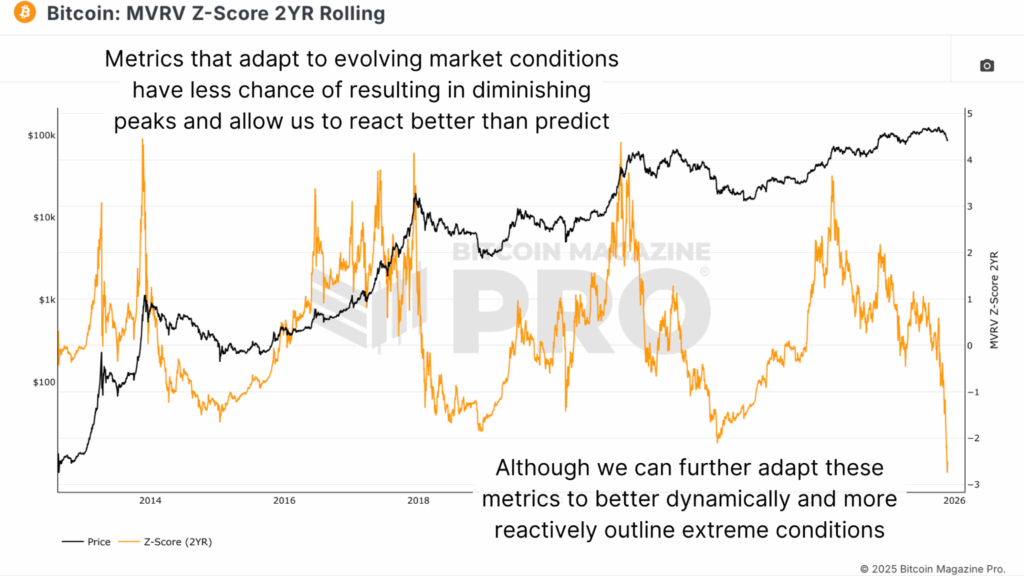

Метрика MVRV Z-Score 2-Year Rolling була основним інструментом для виявлення перегрітих умов, але в цьому циклі вона не особливо добре визначила пік бичачого ринку. Вона зареєструвала значний стрибок, коли Bitcoin вперше пробив зону $73 000–$74 000, але не змогла дати чіткий сигнал виходу для пізніших етапів зростання. Наразі метрика показує найбільш перепродані показники за всю історію.

Рисунок 2: Зазвичай надійна метрика MVRV Z-Score 2YR Rolling не змогла запустити сигнали виходу на останніх етапах циклу.

Рисунок 2: Зазвичай надійна метрика MVRV Z-Score 2YR Rolling не змогла запустити сигнали виходу на останніх етапах циклу.

Переглянути графік у реальному часі

Щоб усунути цей недолік, MVRV Z-Score можна перекалібрувати на 6-місячній ковзній основі, а не на дворічній, що робить його більш чутливим до останніх умов, залишаючись при цьому прив'язаним до динаміки реалізованої вартості. Поряд із коротшим періодом перегляду корисно відійти від фіксованих порогів і натомість використовувати динамічні смуги на основі розподілу. Відображаючи відсоток днів, проведених вище або нижче різних рівнів Z-Score, стає можливим позначити такі зони, як верхні 5%, а також нижні 5% на спаді. Протягом цього циклу Bitcoin дійсно реєстрував сигнали у верхніх смугах, коли вперше перевищив $100 000, і історично рухи у верхню 5% область досить добре збігалися з піками циклу, навіть якщо вони не фіксували точний максимум.

Рисунок 3: Перекалібрований 6-місячний MVRV Z-Score з цільовими верхніми та нижніми процентилями забезпечує більш своєчасні сигнали купівлі/продажу.

Рисунок 3: Перекалібрований 6-місячний MVRV Z-Score з цільовими верхніми та нижніми процентилями забезпечує більш своєчасні сигнали купівлі/продажу.

Розпродаж у Кібер-понеділок: 40% знижки на річні плани!

Найкраща економія року вже тут. Отримайте 40% знижки на всі наші річні плани.

- Розблокуйте +150 графіків Bitcoin.

- Доступ до сповіщень індикаторів – щоб ви ніколи нічого не пропустили.

- Приватні індикатори TradingView ваших улюблених графіків Bitcoin.

- Звіти та аналітика лише для учасників.

- Доступ до API та багато іншого за ЧАСТКУ стандартних галузевих цін.

Все це лише за $17/місяць з пропозицією Чорної п'ятниці. Це наш найбільший розпродаж за весь рік!

Ціна Bitcoin: метрики швидшої реакції для сьогоднішнього циклу

Окрім інструментів оцінки, індикатори на основі активності, такі як Coin Days Destroyed, можна зробити більш корисними, скоротивши періоди їх перегляду. 90-денна ковзна середня Coin Days Destroyed історично відстежувала великі хвилі розподілу довгострокових власників, але більш приглушений і нерівний характер поточного циклу означає, що 30-денна ковзна середня часто є більш інформативною. Оскільки Bitcoin більше не демонструє таких самих параболічних рухів, метрики повинні реагувати швидше, щоб відображати сьогоднішні більш неглибокі, але все ще важливі хвилі фіксації прибутку та ротації інвесторів.

Рисунок 4: 30DMA Coins Days Destroyed довів, що швидше реагує на ончейн динаміку. Переглянути графік у реальному часі

Рисунок 4: 30DMA Coins Days Destroyed довів, що швидше реагує на ончейн динаміку. Переглянути графік у реальному часі

Виключаючи останні показники та зосереджуючись на просуванні до історичного максимуму цього циклу, 30-денна метрика Coin Days Destroyed спалахнула майже точно на піку циклу. Вона також спрацювала раніше, коли Bitcoin вперше перетнув приблизно $73 000–$74 000, і знову, коли ціна перевищила $100 000, ефективно позначивши всі ключові хвилі розподілу. Хоча це легко спостерігати заднім числом, це підтверджує, що ончейн сигнали попиту та пропозиції залишаються актуальними; завдання полягає в тому, щоб калібрувати їх до поточних режимів волатильності та глибини ринку.

Співвідношення прибутку витрачених виходів ціни Bitcoin (SOPR)

Співвідношення прибутку витрачених виходів (SOPR) надає ще один погляд на реалізацію прибутку, але необроблена серія може бути шумною, з різкими стрибками, частим поверненням до середнього значення та великими рухами як під час ралі, так і під час внутрішньобичачих капітуляцій. Щоб отримати більш дієву інформацію, натомість можна використовувати 28-денну (місячну) зміну SOPR. Ця згладжена альтернатива підкреслює, коли темп реалізації прибутку прискорюється до екстремальних рівнів протягом короткого вікна, пробиваючись крізь шум внутрішньоциклічної волатильності.

Рисунок 5: Застосування 28DMA до метрики SOPR згладжує дані, зменшує непотрібний 'шум' і точно визначає локальні вершини.

Рисунок 5: Застосування 28DMA до метрики SOPR згладжує дані, зменшує непотрібний 'шум' і точно визначає локальні вершини.

Застосована до останнього циклу, місячна зміна SOPR створила чіткі піки, коли Bitcoin вперше пройшов через зону $73 000–$74 000, знову вище $100 000, і ще раз близько $120 000. Хоча жоден з них ідеально не зафіксував остаточний максимум, кожен з них позначив фази інтенсивного тиску фіксації прибутку, що відповідає виснаженню циклу. Використання місячних змін, а не необробленої метрики, робить сигнал чіткішим, особливо в поєднанні з міжактивними поглядами на купівельну спроможність Bitcoin порівняно з акціями та золотом.

Висновок щодо циклу ціни Bitcoin: адаптуйся або відставай

Заднім числом багато популярних індикаторів верхньої ціни дійсно працювали протягом цього бичачого ринку, якщо вимірювати їх через правильну призму та на відповідних часових рамках. Ключовий принцип залишається: реагуйте на дані, не намагайтеся передбачати. Замість того, щоб чекати, поки будь-яка окрема метрика ідеально визначить вершину, кошик адаптованих індикаторів, інтерпретованих через призму купівельної спроможності та мінливої динаміки ринку, може підвищити ймовірність визначення, коли Bitcoin перегрівається і коли він переходить у більш сприятливу фазу накопичення. Наступні місяці будуть зосереджені на вдосконаленні цих моделей, щоб забезпечити їх життєздатність не лише історично, але й надійну точність у майбутньому.

Для більш глибокого погляду на цю тему перегляньте наше останнє відео на YouTube тут: Чому не спрацювали метрики визначення верхньої ціни Bitcoin?

Для більш глибоких даних, графіків та професійних поглядів на тенденції ціни bitcoin відвідайте BitcoinMagazinePro.com. Підпишіться на Bitcoin Magazine Pro на YouTube для отримання більш експертних ринкових поглядів та аналізу!

Відмова від відповідальності: ця стаття призначена лише для інформаційних цілей і не повинна розглядатися як фінансова порада. Завжди проводьте власне дослідження перед прийняттям будь-яких інвестиційних рішень.

Ця публікація "Чому індикатори верхньої ціни Bitcoin не спрацювали в цьому циклі" вперше з'явилася на Bitcoin Magazine і написана Меттом Кросбі.

Вам також може сподобатися

Особи з інвалідністю зможуть отримати до 50 тис. грн за переобладнання авто: рішення Кабміну

Технологічні компанії попереджають, що зростання вартості пам'яті змусить їх підвищити ціни