Криптовалютний ринок у стані тривоги, оскільки рішення ФРС цього тижня стосується не лише ставок

Криптовалютні ринки входять у цей тиждень засідання Федеральної резервної системи США (FRS), зосереджуючись менше на зниженні ставки і більше на тому, чи оголосить Джером Пауелл тихо про початок кількісного пом'якшення (QE). Ключове питання у середу для макрочутливих трейдерів полягає в тому, чи перейде ФРС до режиму "управління резервами" з акцентом на векселі, який почне відновлювати доларову ліквідність, навіть якщо вона відмовляється називати це QE.

Ф'ючерсні ринки свідчать, що саме рішення щодо ставки є значною мірою вирішеним. За даними інструменту CME FedWatch, трейдери призначають приблизно 87,2% шансів на зниження на 0,25 процентного пункту, підкреслюючи, що реальна невизначеність стосується не розміру руху, а того, які сигнали ФРС дасть щодо резервів, закупівель казначейських векселів та майбутнього шляху свого балансу.

Колишній спеціаліст з репо Нью-Йоркської ФРС і нинішній стратег Bank of America Марк Кабана став центральною точкою цієї дискусії. У його останній записці для клієнтів стверджується, що Пауелл готовий оголосити програму щомісячних закупівель казначейських векселів на суму приблизно 45 мільярдів доларів. Для Кабани рух ставки є другорядним; поворот балансу - це справжня подія.

Аргумент Кабани ґрунтується на власній структурі ФРС "достатніх резервів". Після років QT він стверджує, що банківські резерви наближаються до нижньої межі комфортного діапазону. Закупівлі векселів будуть представлені як технічне "управління резервами" для підтримки впорядкованості фінансових ринків та закріплення ставок репо, але на практиці вони означатимуть поворот від виснаження до поповнення системи. Ось чому багато хто в криптовалюті описує перспективний рух як "приховане QE", хоча ФРС представить це як технічне питання.

Що це означає для криптовалютного ринку

Джеймс Е. Торн, головний ринковий стратег Wellington Altus, загострив цю думку в дописі в X. "Чи здивує Пауелл у середу?" запитав він, перш ніж поставити питання, яке відлунює на макро-столах: "Чи готовий Пауелл визнати в середу, що ФРС занадто сильно виснажила систему і тепер повинна почати наповнювати ванну?" Торн стверджує, що цей FOMC "стосується не просто ще одного символічного зниження ставки; йдеться про те, чи змушений Пауелл запровадити постійний графік операцій з "управління резервами" з акцентом на векселі саме тому, що ФРС витягнула занадто багато ліквідності з системи".

Торн пов'язує це безпосередньо з коментарями Нью-Йоркської ФРС щодо фінансових ринків та достатності резервів. У його прочитанні, "За власною структурою Пауелла, QT завершено, резерви наближаються до нижньої межі "достатнього" діапазону, межуючи з надто жорсткими, і будь-які нові закупівлі векселів будуть представлені як технічне коригування, а не визнання помилки, хоча вони явно відновлять резерви та усунуть стрес фінансування, який спричинило власне надмірне затягування ФРС". Це формулювання стосується суті того, що цікавить криптотрейдерів: напрямок чистої ліквідності, а не офіційна назва.

Макроаналітики, за якими уважно стежать інвестори в цифрові активи, вже планують наступну фазу. Milk Road Macro в X стверджує, що QE повернеться в 2026 році, можливо, вже в першому кварталі, але в набагато слабшій формі, ніж програми часів кризи.

Вони вказують на очікування зростання балансу приблизно на 20 мільярдів доларів на місяць, "крихітне порівняно з 800 млрд на місяць у 2020 році", і підкреслюють, що ФРС "купуватиме казначейські векселі, а не казначейські купони". Їхнє розрізнення є чітким: "Купівля казначейських купонів = справжнє QE. Купівля казначейських векселів = повільне QE". Висновок, за їхніми словами, полягає в тому, що "загальний прямий вплив на ринки ризикових активів від цього QE буде мінімальним".

Це розрізнення пояснює напругу, яка зараз охоплює криптовалютні ринки. Програма, орієнтована лише на векселі, з повільним темпом, спрямована на стабілізацію короткострокового фінансування, дуже відрізняється від широкомасштабної купівлі купонів, яка раніше стискала довгострокову прибутковість і турбо-заряджала пошук прибутку серед ризикових активів. Проте навіть скромна, технічно оформлена програма означатиме чітке повернення до розширення балансу.

Для Bitcoin та ширшого криптовалютного ринку безпосередній вплив залежатиме менше від середнього руху базисних пунктів і більше від мови Пауелла щодо резервів, закупівель казначейських векселів та майбутніх операцій з "управління резервами". Якщо ФРС сигналізує, що QE фактично починається і ванна починає наповнюватися, фон ліквідності, проти якого криптовалюта торгується в 2026 році, може вже формуватися цього тижня.

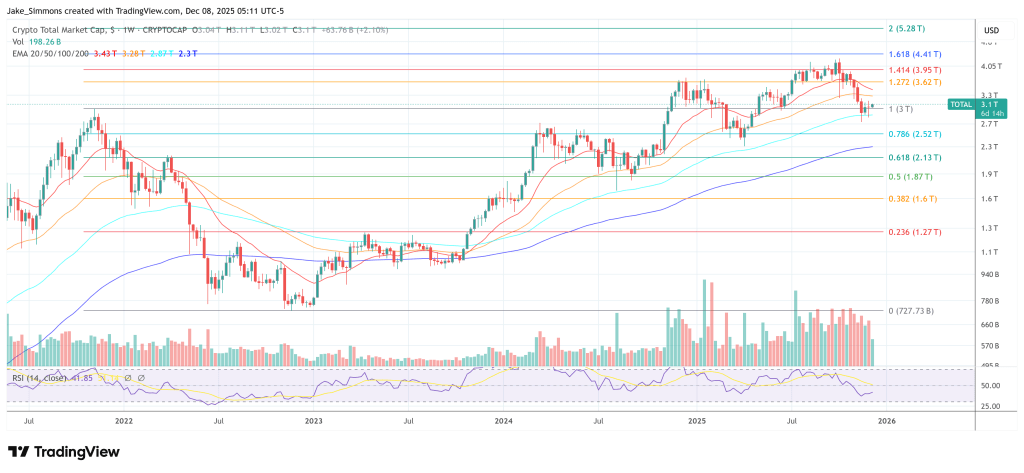

На момент публікації загальна капіталізація криптовалютного ринку становила 3,1 трильйона доларів.

Вам також може сподобатися

Катар запускає Qai для створення та інвестування в глобальну інфраструктуру ШІ

Ethereum на біржах падає до історичного мінімуму на тлі волатильності ринку, бичачий сигнал для ціни?