Tại Sao Sự Sụp Đổ của MicroStrategy Có Thể Là Thiên Nga Đen Tiếp Theo cho Crypto vào Năm 2026

Strategy (trước đây là MicroStrategy) là công ty nắm giữ Bitcoin lớn nhất, sở hữu 671,268 BTC, chiếm hơn 3,2% tổng số Bitcoin đang lưu hành. Điều này khiến công ty trở thành trụ cột rủi ro cao trong Hệ sinh thái BTC.

Nếu công ty sụp đổ, tác động có thể lớn hơn cả vụ sập FTX năm 2022. Dưới đây là lý do tại sao mối đe dọa này là có thật, điều gì có thể kích hoạt nó và hậu quả có thể tồi tệ đến mức nào.

MicroStrategy Là Cược Bitcoin Có Đòn Bẩy

Toàn bộ định danh của MicroStrategy hiện gắn liền với Bitcoin. Công ty đã chi hơn 50 tỷ USD để mua BTC, chủ yếu bằng cách sử dụng nợ và bán cổ phiếu. Hoạt động kinh doanh phần mềm của công ty chỉ mang về 460 triệu USD mỗi năm, chỉ là một phần nhỏ so với mức độ rủi ro của nó.

Tính đến tháng 12 năm 2025, cổ phiếu của công ty giao dịch thấp hơn nhiều so với giá trị nắm giữ Bitcoin của nó. Giá trị thị trường là khoảng 45 tỷ USD, nhưng số BTC của nó trị giá khoảng 59–60 tỷ USD.

Giá Cổ Phiếu Của MicroStrategy Trong Nửa Cuối Năm 2025. Nguồn: Google Finance

Giá Cổ Phiếu Của MicroStrategy Trong Nửa Cuối Năm 2025. Nguồn: Google Finance

Các nhà đầu tư đang chiết khấu tài sản của công ty vì lo ngại về việc pha loãng, nợ và tính bền vững.

Chi phí BTC trung bình của công ty là khoảng 74,972 USD, và hầu hết các giao dịch mua gần đây đều ở gần đỉnh của Bitcoin trong quý 4 năm 2025.

Hơn 95% định giá của công ty phụ thuộc vào giá Bitcoin.

Nếu BTC giảm mạnh, công ty có thể bị mắc kẹt — nắm giữ hàng tỷ USD nợ và cổ phiếu ưu đãi mà không có lối thoát.

Ví dụ, Bitcoin đã giảm 20% kể từ ngày 10 tháng 10, nhưng khoản lỗ của MSTR đã gấp đôi trong cùng kỳ.

So Sánh Hiệu Suất Cổ Phiếu MSTR Với NASDAQ-100 Và S&P 500 Năm 2025. Nguồn: Saylor Tracker

So Sánh Hiệu Suất Cổ Phiếu MSTR Với NASDAQ-100 Và S&P 500 Năm 2025. Nguồn: Saylor Tracker

Điều Gì Khiến Đây Là Rủi Ro Thiên Nga Đen?

MicroStrategy đã sử dụng các chiến thuật quyết liệt để tài trợ cho việc mua Bitcoin. Công ty đã bán cổ phiếu thường và phát hành các loại cổ phiếu ưu đãi mới.

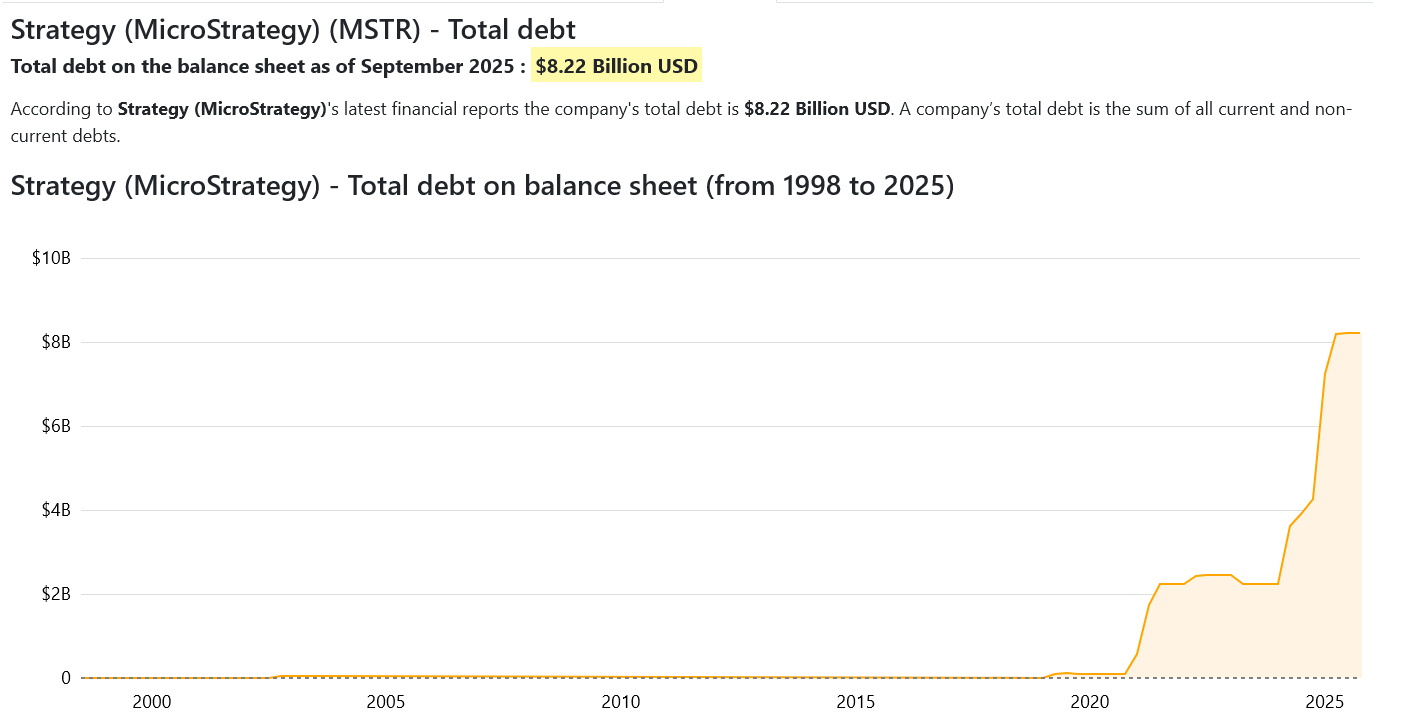

Hiện công ty nợ hơn 8,2 tỷ USD trái phiếu chuyển đổi và có hơn 7,5 tỷ USD cổ phiếu ưu đãi. Những công cụ tài chính này yêu cầu dòng tiền ra lớn: 779 triệu USD hàng năm cho lãi suất và cổ tức.

Ở mức hiện tại, nếu Bitcoin sụp xuống dưới 13,000 USD, MicroStrategy có thể trở nên mất khả năng thanh toán. Điều đó không có khả năng xảy ra trong ngắn hạn, nhưng lịch sử của BTC cho thấy rằng mức giảm 70–80% là phổ biến.

Một cú sụp đổ lớn, đặc biệt nếu kết hợp với khủng hoảng thanh khoản hoặc biến động do ETF thúc đẩy, có thể đẩy công ty vào tình trạng khó khăn.

Tổng Nợ Của Strategy Tính Đến Quý 3 Năm 2025. Nguồn: Companies Market Cap

Tổng Nợ Của Strategy Tính Đến Quý 3 Năm 2025. Nguồn: Companies Market Cap

Không giống như FTX, MicroStrategy không phải là sàn giao dịch. Nhưng tác động của sự thất bại của nó có thể sâu sắc hơn. Công ty sở hữu Bitcoin nhiều hơn bất kỳ tổ chức nào ngoại trừ một số ETF và chính phủ.

Thanh lý bắt buộc hoặc hoảng loạn về sự sụp đổ của MicroStrategy có thể khiến giá BTC giảm mạnh — tạo ra vòng phản hồi trên toàn thị trường tiền mã hoá.

MicroStrategy đã hứa sẽ không bán BTC của mình, nhưng điều đó phụ thuộc vào khả năng huy động tiền mặt của công ty.

Tính đến cuối năm 2025, công ty nắm giữ 2,2 tỷ USD dự trữ. Số tiền này đủ để chi trả cho hai năm. Nhưng khoản đệm đó có thể biến mất nếu BTC giảm và thị trường vốn đóng cửa.

Khả Năng Sụp Đổ Của Chiến Lược Của Michael Saylor Là Bao Nhiêu?

Xác suất không phải là nhị phân. Nhưng rủi ro đang tăng lên.

Vị thế hiện tại của MicroStrategy rất mong manh. Cổ phiếu của công ty đã giảm 50% trong năm nay. mNAV của nó dưới 0,8×. Các nhà đầu tư tổ chức đang chuyển sang Bitcoin ETF, rẻ hơn và ít phức tạp hơn.

Các quỹ chỉ số có thể loại bỏ MSTR do cấu trúc của nó, kích hoạt hàng tỷ USD dòng vốn thụ động rút ra.

mNAV Của MicroStrategy. Nguồn: Saylor Tracker

mNAV Của MicroStrategy. Nguồn: Saylor Tracker

Nếu Bitcoin giảm xuống dưới 50,000 USD và ở đó, vốn hóa thị trường của công ty có thể giảm xuống dưới mức nợ. Lúc đó, khả năng huy động vốn của công ty có thể cạn kiệt — buộc phải đưa ra các quyết định đau đớn, bao gồm bán tài sản hoặc tái cấu trúc.

Khả năng sụp đổ hoàn toàn vào năm 2026 là thấp, nhưng không xa vời. Một ước tính sơ bộ có thể đặt xác suất từ 10–20%, dựa trên rủi ro bảng cân đối kế toán hiện tại, hành vi thị trường và biến động của Bitcoin.

Nhưng nếu điều đó xảy ra, thiệt hại có thể vượt quá sự sụp đổ của FTX. FTX là một sàn giao dịch tập trung. MicroStrategy là người nắm giữ chính nguồn cung Bitcoin.

Nếu lượng nắm giữ của nó tràn vào thị trường, giá Bitcoin và niềm tin có thể bị tổn thương nặng nề. Điều này có khả năng kích hoạt đợt bán tháo rộng hơn trên toàn thị trường tiền mã hoá.

Có thể bạn cũng thích

Tăng thanh khoản ổn định Stablecoin USX trên Solana sau khi thị trường giảm

Dự Đoán Giá Cardano 2026-2030: Con Đường Thực Tế Để ADA Đạt $2