Niềm tin trong DeFi bắt đầu từ Quản lý rủi ro đúng cách

DeFi đã bước vào giai đoạn thể chế, với các nhà đầu tư lớn dần dần thăm dò thị trường thông qua các quỹ ETF crypto và kho bạc tài sản kỹ thuật số. Sự chuyển dịch này báo hiệu sự trưởng thành của tài chính on-chain, giới thiệu các công cụ mới và các đối tác kỹ thuật số cho tài sản truyền thống. Tuy nhiên, khi dòng vốn tăng lên, các câu hỏi về kiểm soát rủi ro và khả năng phục hồi của cơ sở hạ tầng cơ bản cũng tăng theo. Để các tổ chức tham gia một cách tự tin, hệ sinh thái phải tăng cường các biện pháp bảo vệ, chuẩn hóa việc công khai rủi ro và đảm bảo khả năng tiếp cận thanh khoản vẫn có thể dự đoán được ngay cả trong điều kiện căng thẳng. Xu hướng rộng lớn rất rõ ràng: vượt ra ngoài việc theo đuổi lợi nhuận để hướng tới một khuôn khổ có cấu trúc, có thể kiểm toán, phù hợp DeFi với các kỳ vọng của tài chính được quản lý.

Điểm chính

- Sự tham gia của các tổ chức vào crypto đang mở rộng ra ngoài việc nắm giữ trực tiếp sang các sản phẩm được quản lý và kho bạc tài sản kỹ thuật số, mở rộng thanh khoản on-chain và nhu cầu về cơ sở hạ tầng cấp quản trị.

- Ba lĩnh vực rủi ro chính được nhấn mạnh: rủi ro giao thức được thúc đẩy bởi khả năng kết hợp của DeFi, rủi ro phản xạ từ các chiến lược staking đòn bẩy và vòng lặp, và rủi ro kỳ hạn gắn liền với thời gian thanh khoản và động lực của người giải quyết.

- Niềm tin là nguồn lực khan hiếm trong giai đoạn tiếp theo của DeFi, với các biện pháp bảo vệ được chuẩn hóa và báo cáo rủi ro có khả năng tương tác được xem là điều kiện tiên quyết cho một chu kỳ siêu tăng trưởng thể chế thực sự.

- Stablecoin và Tài sản thế giới thực được token hóa đang định hình lại các yếu tố cơ bản on-chain, thúc đẩy nhu cầu thể chế và báo hiệu sự nổi bật của Ethereum blockchain như một lớp thanh toán.

- Các tín hiệu ngành chỉ ra nhu cầu về các khuôn khổ quản lý rủi ro chung tương tự như trong TradFi, bao gồm các cấu trúc giống như phòng thanh toán bù trừ và công khai được chuẩn hóa cho các giao thức DeFi.

Mã được đề cập: $BTC, $ETH

Tâm lý: Trung lập

Bối cảnh thị trường: Sự gia tăng của các ETF được quản lý và kho bạc on-chain nằm trong một động thái rộng lớn hơn hướng tới các thị trường crypto thanh khoản, minh bạch và có thể kiểm toán hơn. Khi dòng vốn thể chế tăng trưởng, điều kiện thanh khoản và quản trị rủi ro sẽ ngày càng định hình các nguyên tắc DeFi nào mở rộng quy mô và các thí nghiệm nào vẫn còn là thị trường ngách.

Tại sao điều này quan trọng

Sự gia tăng hiện tại của các sản phẩm thể chế được quản lý đã làm nhiều hơn là làm tăng TVL on-chain; nó đã chuyển đối thoại từ "có thể tạo ra bao nhiêu lợi nhuận" sang "làm thế nào rủi ro có thể được đo lường, công khai và quản lý ở quy mô lớn." Quan điểm được Paradigm hỗ trợ cho rằng kiểm soát rủi ro được coi là một trụ cột hoạt động chứ không phải là một hộp kiểm tuân thủ, nhấn mạnh nhu cầu về các tiêu chuẩn chính thức khi DeFi tìm cách thu hút dấu ấn vốn lớn hơn và bền vững hơn. Hàm ý ngắn hạn là sự chuyển dịch trọng tâm từ thử nghiệm nhanh sang quản trị nghiêm ngặt, với các quy chuẩn toàn ngành về công khai và khả năng tương tác hoạt động như xương sống cho việc áp dụng rộng rãi hơn.

Trong khuôn khổ này, ngành đã bắt đầu chứng kiến sự hội tụ thực tế xung quanh ba trụ cột: sự trưởng thành của stablecoin như một công cụ thanh toán và thanh toán, việc token hóa Tài sản thế giới thực (RWA) và việc token hóa các công cụ truyền thống như chứng khoán chính phủ. Tính ổn định và khả năng mở rộng của stablecoin đã trở nên quan trọng để hỗ trợ thanh khoản đa chuỗi và thanh toán xuyên biên giới, trong khi RWA cho phép sao chép on-chain các loại tài sản truyền thống phần lớn. Song song, các tổ chức lớn đang thí điểm kho bạc được token hóa và truy cập thị trường chứng khoán thông qua các tương đương on-chain, gợi ý một tương lai nơi một loại sản phẩm tài chính rộng hơn có thể tồn tại trên Ethereum blockchain và các mạng liên quan. Hiệu ứng ròng là một hệ thống tài chính on-chain được kết nối nhiều hơn, giữ lại sự nhạy cảm với rủi ro quen thuộc với các thị trường được quản lý.

Nguồn: EYTrong lĩnh vực ETF thể chế, sự quan tâm đã tạo ra các cột mốc đáng chú ý. Việc hình thành các sản phẩm giao dịch trao đổi Bitcoin và Ethereum được quản lý đã tạo ra dòng vốn mà một số nhà quan sát mô tả là dấu hiệu cho sự chấp nhận rộng rãi hơn. Cụ thể, hai trong số các đợt ra mắt ETF thành công nhất trong hai năm qua—iShares Bitcoin ETF của BlackRock (CRYPTO: BTC) và Ethereum ETF (CRYPTO: ETH)—minh họa sự sẵn sàng ngày càng tăng giữa các nhà quản lý tài sản để đưa tài sản kỹ thuật số vào bảng cân đối kế toán. Động lực xung quanh các sản phẩm liên quan đến ETH đặc biệt rõ rệt, với dòng vốn ròng vào các phương tiện Ethereum xây dựng động lực trong một không gian chặt chẽ, có niềm tin cao. Động lực này đỉnh điểm trong một nhận thức rộng hơn: định giá chính thức và các đường ray thanh toán có thể ngày càng phụ thuộc vào cơ sở hạ tầng on-chain được xây dựng để chứa kiểm soát rủi ro cấp thể chế và tiêu chuẩn báo cáo.

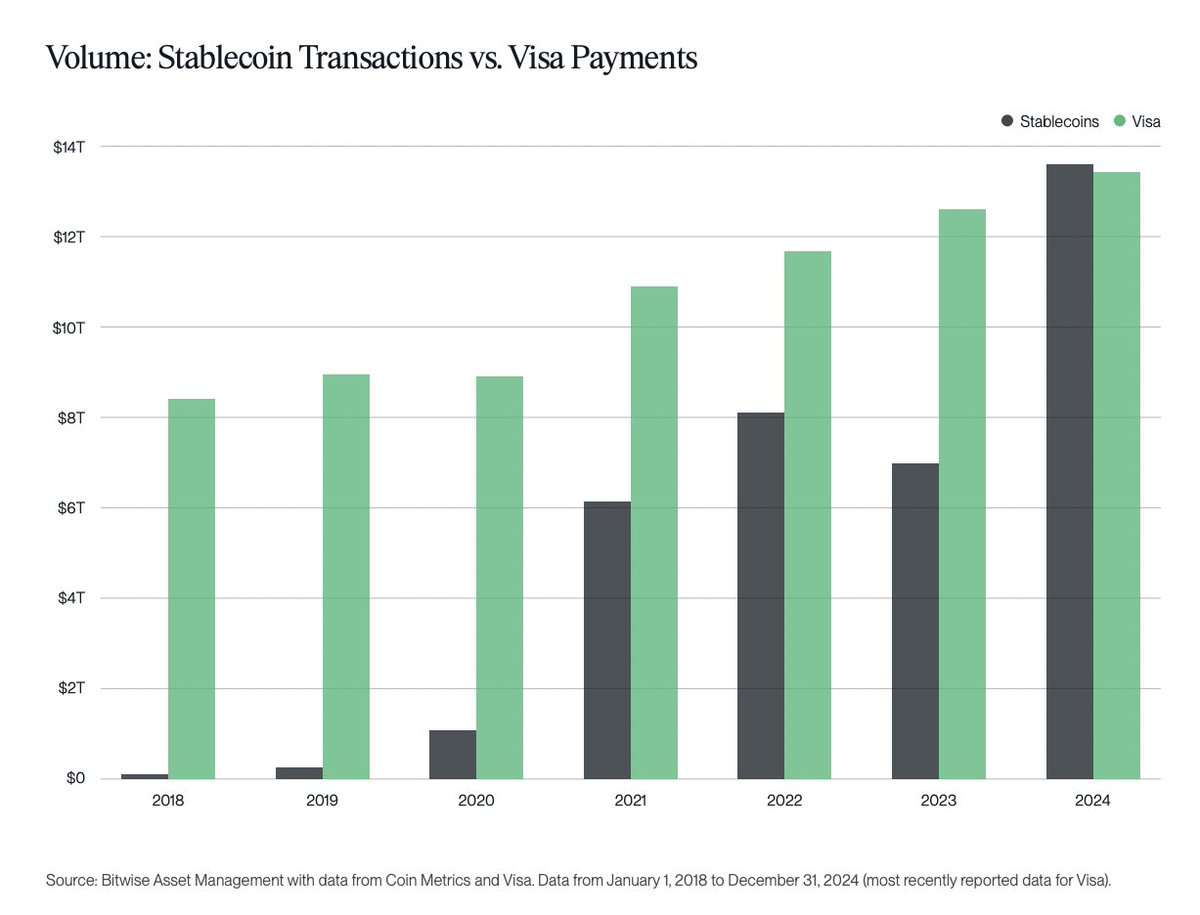

Nguồn: Bitwise Asset Management

Nguồn: Bitwise Asset Management

Ngoài ETF, câu chuyện về công cụ on-chain cũng đã thu hút được sự chú ý. Stablecoin đã trở thành sự phù hợp sản phẩm-thị trường của crypto khi sự rõ ràng về quy định được cải thiện, cho phép chúng hoạt động đáng tin cậy hơn như đường ray thanh toán và bộ đệm thanh khoản. TVL của chúng trên các giao thức đang tiếp cận một cột mốc ấn tượng—gần 300 tỷ đô la—trong khi chúng di chuyển gần như nhiều tiền mỗi tháng như các đường ray thanh toán truyền thống như Visa. Công suất thanh khoản này, khi kết hợp với RWA được token hóa, giới thiệu một lớp thanh toán on-chain có thể mở rộng hơn, có thể hấp thụ nhu cầu của các tổ chức lớn mà không ảnh hưởng đến tốc độ hoặc kỷ luật rủi ro. Sự phát triển của các công cụ này báo hiệu một con đường đáng tin cậy cho sự tham gia quy mô lớn, đặc biệt là khi các tiêu chuẩn quản trị và công khai hội tụ về sự nghiêm ngặt giống như TradFi.

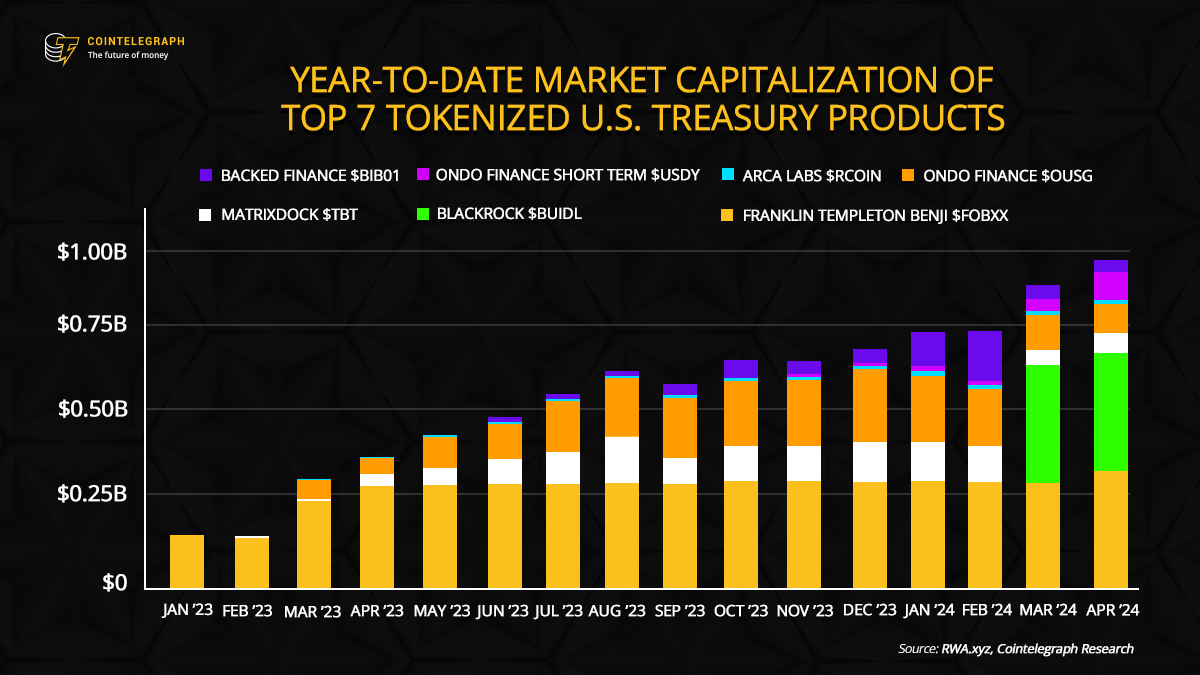

Token hóa vẫn là chủ đề trung tâm trong chiến lược thể chế. Ví dụ, Robinhood Europe đã thúc đẩy các dự án token hóa trên hệ sinh thái sàn giao dịch chứng khoán của mình, trong khi BlackRock đã theo đuổi chứng khoán chính phủ được token hóa thông qua sáng kiến BUIDL của mình. Xu hướng chuyển đổi Tài sản thế giới thực thành Token kỹ thuật số có thể giao dịch phù hợp với một động thái rộng lớn hơn để tăng cường thanh khoản, khả năng tiếp cận và hiệu quả trên các thị trường. Khi token hóa mở rộng quy mô, nó đặt ra các câu hỏi quan trọng về tính minh bạch, quyền giám sát và quản trị; con đường phía trước sẽ phụ thuộc vào khả năng tương tác mạnh mẽ và báo cáo rủi ro được chuẩn hóa trên các nền tảng.

Nguồn: Cointelegraph Research

Nguồn: Cointelegraph Research

Tất cả điều này củng cố một hiểu biết trung tâm: cả stablecoin và RWA đều đang định hình lại câu chuyện của DeFi xung quanh Ethereum blockchain như một lớp thanh toán và khả năng tương tác. Nền kinh tế on-chain ngày càng được neo vào các khối xây dựng giống như tài chính truyền thống dựa vào—phân định rủi ro rõ ràng, công khai có thể xác minh và các đường ray thanh toán mạnh mẽ—trong khi vẫn bảo tồn sự đổi mới không cần phép mà xác định DeFi. Hiệu ứng ròng là một động thái hướng tới một hệ thống tài chính on-chain có khả năng tiếp nhận hàng nghìn tỷ đô la vốn thể chế tiếp theo, với điều kiện các biện pháp bảo vệ và tiêu chuẩn bắt kịp với đổi mới.

Trong một đánh giá gần đây, Paradigm lập luận rằng kiểm soát rủi ro không chỉ đơn giản là một chi phí mà là một khả năng cốt lõi phải được nhúng vào cấu trúc hoạt động của DeFi. Nếu các tổ chức muốn mở rộng quy mô, DeFi sẽ cần các tổ chức tương đương với các phòng thanh toán bù trừ và cơ quan xếp hạng truyền thống—các khuôn khổ mở, có thể kiểm toán và có khả năng tương tác để đánh giá và báo cáo rủi ro. Sự phát triển sẽ không yêu cầu từ bỏ thử nghiệm; thay vào đó, nó sẽ yêu cầu một cách tiếp cận kỷ luật đối với rủi ro có thể được hiểu, xác minh và tin tưởng trên một hệ sinh thái đa dạng của các giao thức, kho và chiến lược.

Ý kiến bởi: Robert Schmitt, người sáng lập và đồng CEO tại Cork.

Khi động lực tăng lên, thị trường sẽ ngày càng thưởng cho các dự án thể hiện kiểm soát rủi ro minh bạch, thanh khoản có thể xác minh và cơ sở hạ tầng linh hoạt. Năm tới có thể sẽ có nhiều sự rõ ràng về quy định hơn xung quanh stablecoin, các giao dịch token hóa bổ sung và các sản phẩm on-chain mới được thiết kế để đáp ứng các tiêu chuẩn thể chế. Chu kỳ siêu tăng trưởng DeFi, nếu nó diễn ra, sẽ được xác định không chỉ bởi dòng vốn mà còn bởi chiều sâu của quản trị rủi ro có thể chịu được làn sóng cú sốc thị trường tiếp theo. Theo nghĩa đó, trọng tâm chuyển từ việc theo đuổi lợi nhuận sang xây dựng một hệ thống tài chính on-chain bền vững có thể hoạt động ở quy mô của các thị trường truyền thống trong khi vẫn bảo tồn sự cởi mở làm cho DeFi độc đáo.

Những gì cần theo dõi tiếp theo

- Các tiêu chuẩn ngành sắp tới về công khai rủi ro cross-chain và báo cáo giao thức.

- Các phát triển quy định ảnh hưởng đến stablecoin và RWA được token hóa ở các khu vực pháp lý chính.

- Các đơn đăng ký ETF mới hoặc dòng vốn đáng kể vào BTC và ETH ETF khi sự quan tâm thể chế phát triển.

- Các dự án token hóa mở rộng từ các người giám sát hoặc nhà quản lý tài sản lớn, bao gồm chứng khoán chính phủ và cổ phiếu hạng xanh.

- Các cập nhật quản trị và cải tiến kiến trúc thanh khoản ảnh hưởng đến thời gian rút tiền và thông số rủi ro trên các nền tảng DeFi hàng đầu.

Nguồn & xác minh

- Báo cáo của Paradigm về TradFi, DeFi và kiểm soát rủi ro trong tài chính có thể mở rộng.

- Các đợt ra mắt ETF được quản lý cho Bitcoin và Ethereum bởi BlackRock, bao gồm dòng hiệu suất.

- Kho bạc tài sản kỹ thuật số Ethereum (ETH) và động lực thị trường xung quanh DAT, bao gồm Bitmine Immersion.

- Vốn hóa thị trường Stablecoin, giá trị bị khóa và các cột mốc rõ ràng về quy định (thông tin chi tiết của EY về việc sử dụng kho bạc và DLT).

- Các sáng kiến token hóa của Robinhood Europe và nỗ lực token hóa của BlackRock về chứng khoán chính phủ Hoa Kỳ (BUIDL).

Bài viết này được xuất bản ban đầu dưới tên Trust in DeFi Starts with Proper Risk Management trên Crypto Breaking News – nguồn tin cậy của bạn về tin tức crypto, tin tức Bitcoin và cập nhật blockchain.

Có thể bạn cũng thích

Các nhà phê bình chỉ trích 'Donald Degenerate' sau khi người cung cấp thông tin về Epstein cáo buộc bị đe dọa giết

Dự đoán giá Solana: Các nhà giao dịch SOL và BNB chuyển hướng sang DeepSnitch AI 100X Presale vào năm 2026