减半周期?交易所流入?忘了它们吧 — ETF时代后的游戏规则

比特币的"四年法则"可能首次被打破。尽管现货ETF创纪录流入和企业财库膨胀,市场不再与减半周期同步运行。

相反,流动性冲击、主权财富分配和衍生品增长正成为价格发现的新锚点。这一转变为2026年提出了一个关键问题:机构是否仍能依赖周期剧本,还是必须完全重写规则?

周期最终断裂了吗?

随着这些力量现在设定步伐,问题不是旧周期是否仍然重要,而是它是否已被取代。BeInCrypto采访了Checkonchain Analytics的联合创始人兼链上分析师James Check(前Glassnode首席链上分析师)来验证这一论点。

多年来,比特币投资者将四年减半周期视为金科玉律。这一节奏现在面临最严峻的考验。2025年9月,CoinShares追踪到19亿美元的ETF流入——近一半流入比特币——而Glassnode将108,000-114,000美元标记为成败关键区域。同时,CryptoQuant记录交易所流入量崩溃至历史低点,即使比特币推向新的历史高点。

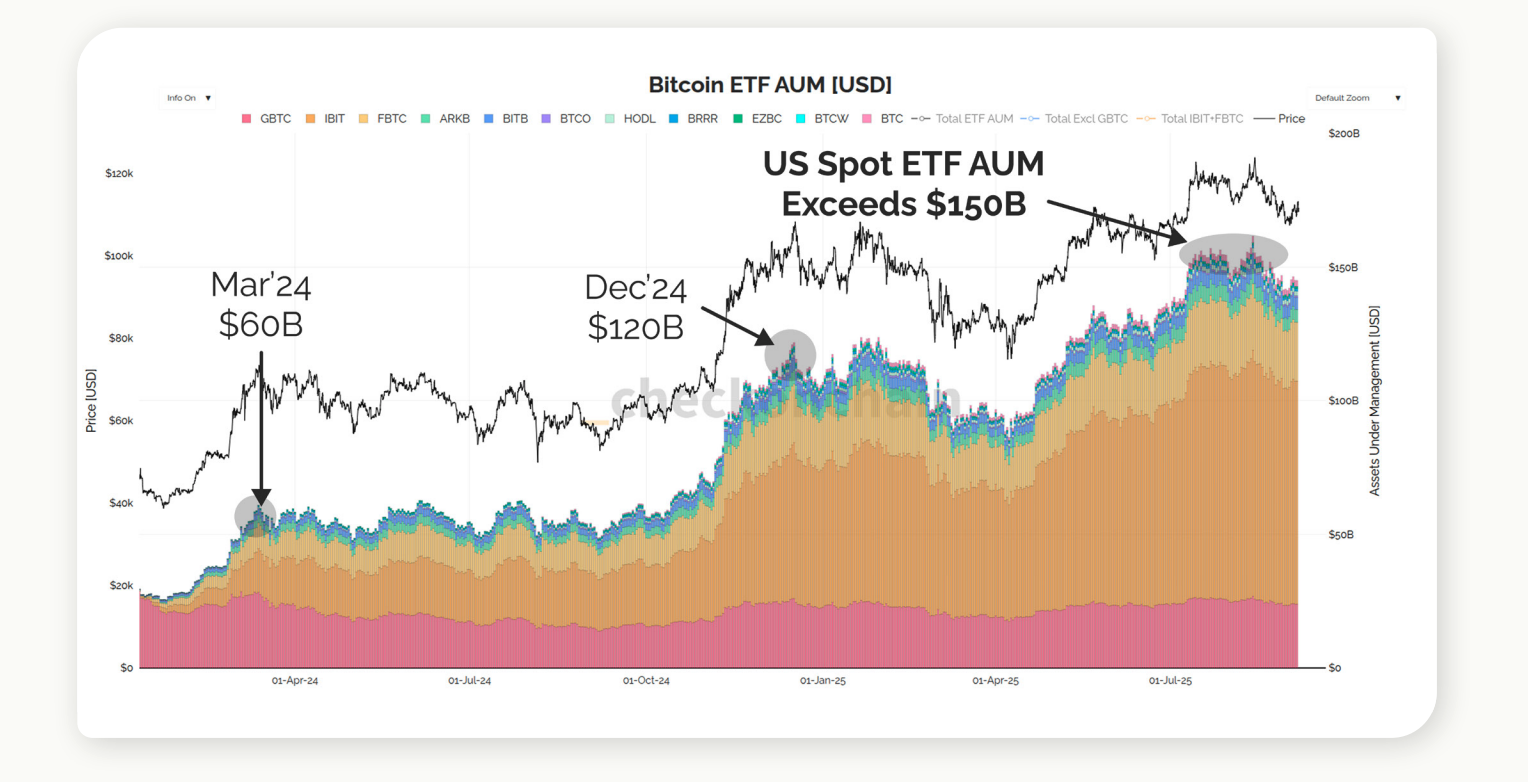

ETF流入:新需求还是重组?

9月的ETF流入突显了强劲需求,但投资者需要知道这是真正的新资本还是仅仅是现有持有者从GBTC等工具转移。这一区别影响了反弹有多少结构性支持。

来源:Checkonchain

来源:Checkonchain

James指出,ETF已经吸收了约600亿美元的总流入。市场数据显示,这一数字被长期持有者每月300-1000亿美元的已实现获利所掩盖,这解释了为什么价格没有像单靠ETF需求可能暗示的那样快速攀升。

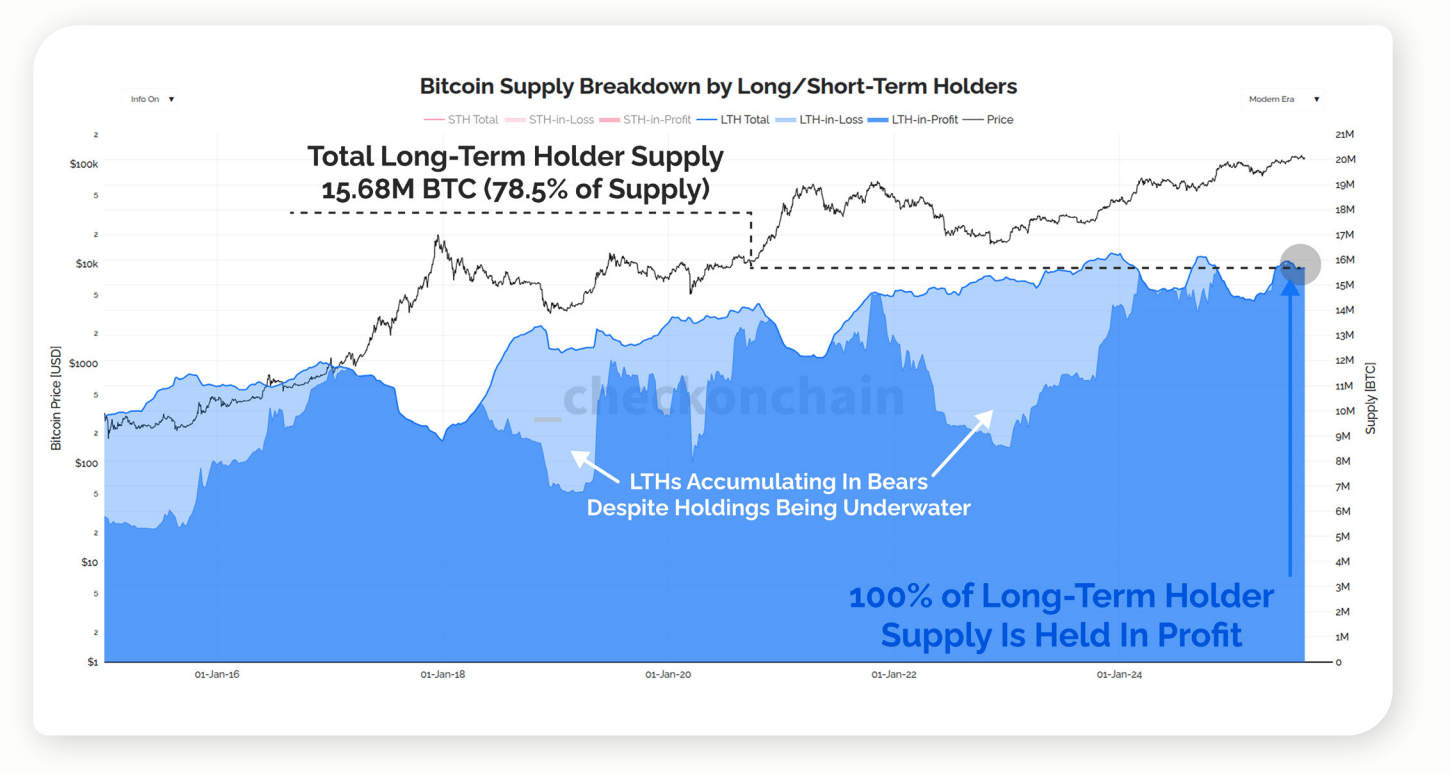

交易所流量:信号还是噪音?

CryptoQuant显示,在比特币2025年高点时,交易所流入达到历史低点。表面上看,这可能意味着结构性稀缺。然而,James警告不要过度依赖这些指标。

来源:Checkonchain

来源:Checkonchain

分析证实了这一限制,指出长期持有者供应——目前为1568万BTC,约占流通供应的78.5%,且全部盈利——是比交易所余额更可靠的稀缺性衡量标准。

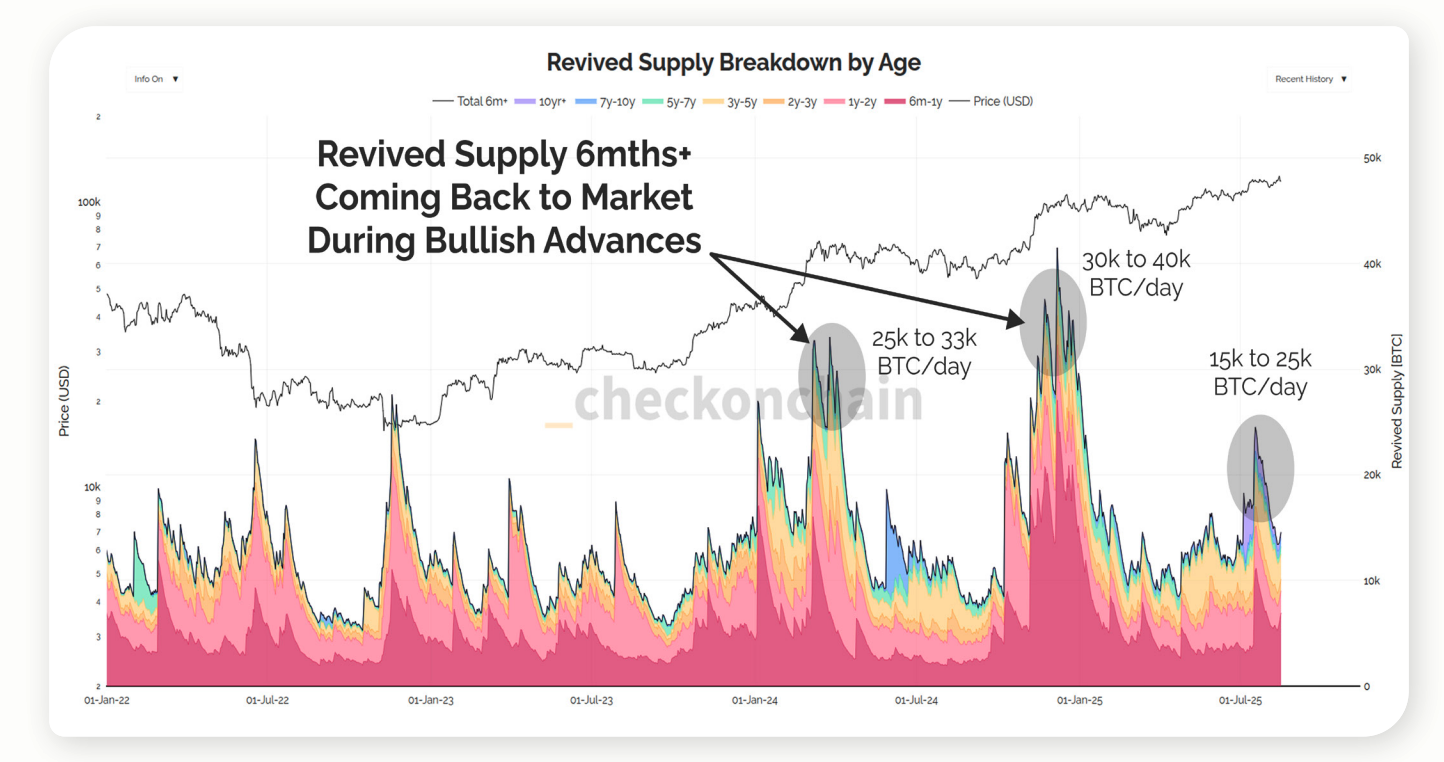

矿工是否仍能影响市场?

多年来,挖矿是下行风险的代名词。然而,随着ETF和财库流量现在占主导地位,它们的影响可能远比许多人假设的要小。

来源:Checkonchain

来源:Checkonchain

矿工每日发行的约450 BTC与长期持有者在高峰反弹期间可达10,000-40,000 BTC的恢复供应相比微不足道。这种不平衡说明了为什么矿工流量不再定义市场结构。

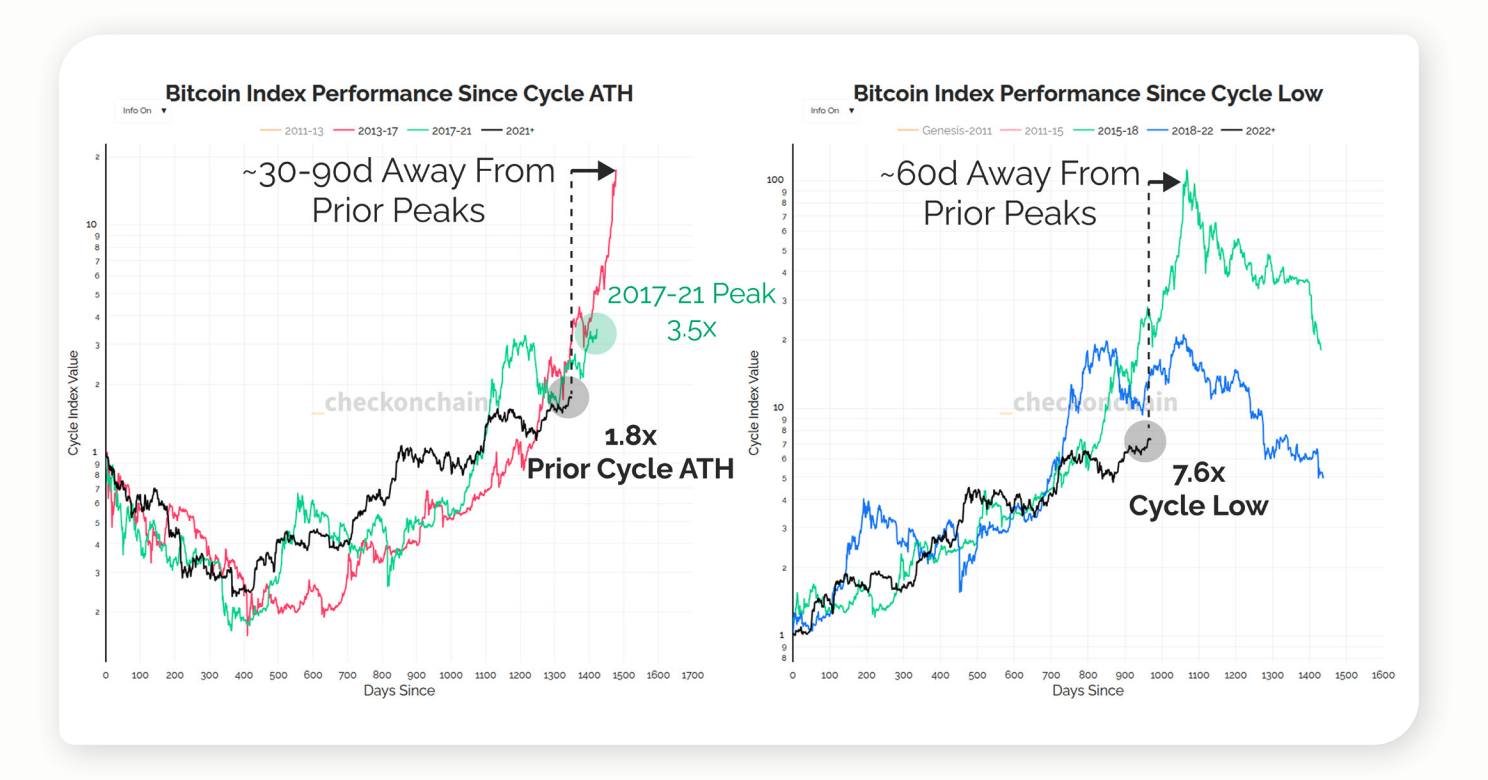

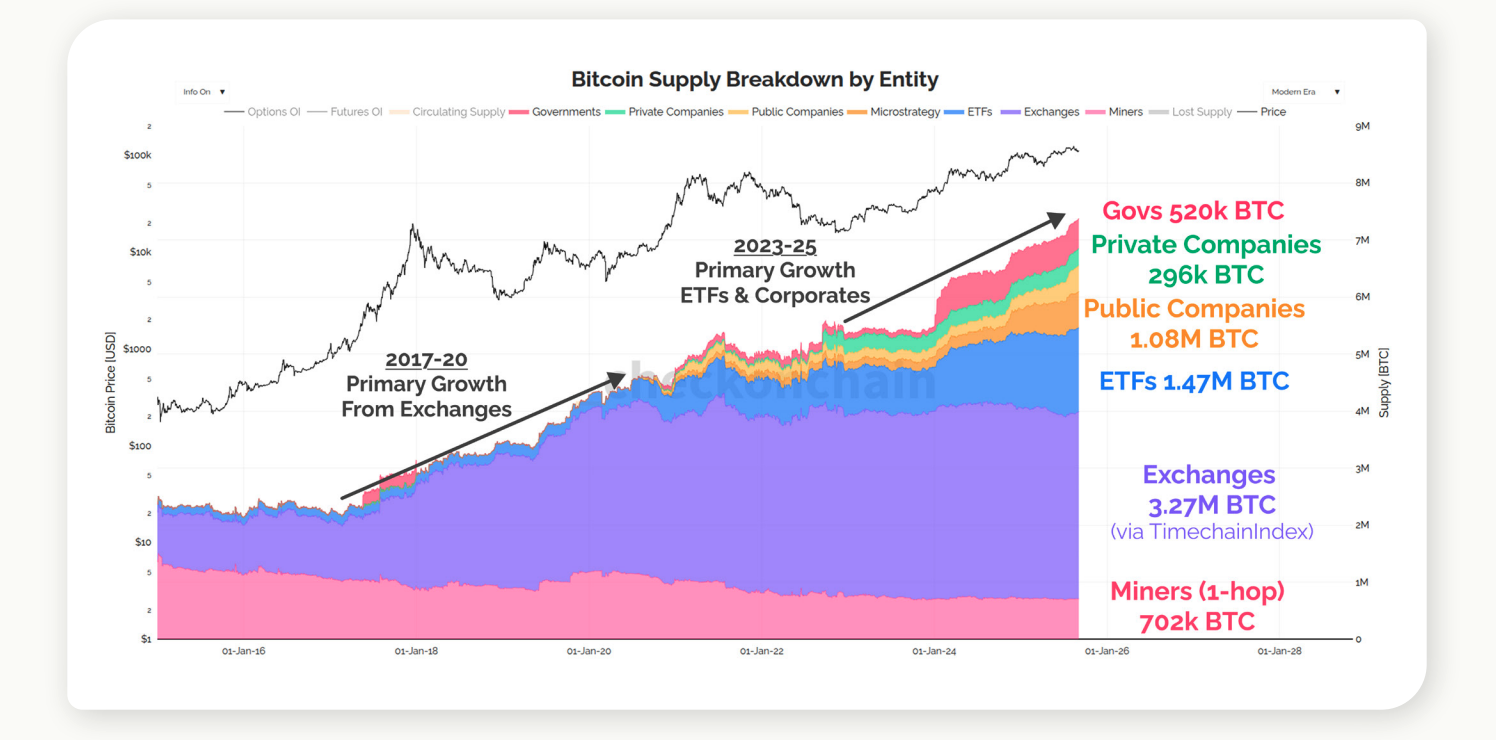

从周期到流动性制度

当被问及比特币是否仍遵循四年周期或已转向流动性驱动制度时,James指出了采用中的结构性转折点。

来源:Checkonchain

来源:Checkonchain

分析支持这一观点,指出波动性压缩以及ETF和衍生品的兴起已将比特币转变为全球市场中更类似指数的角色。它还强调,流动性条件而非减半周期现在设定了步伐。

已实现价格和新熊市底部

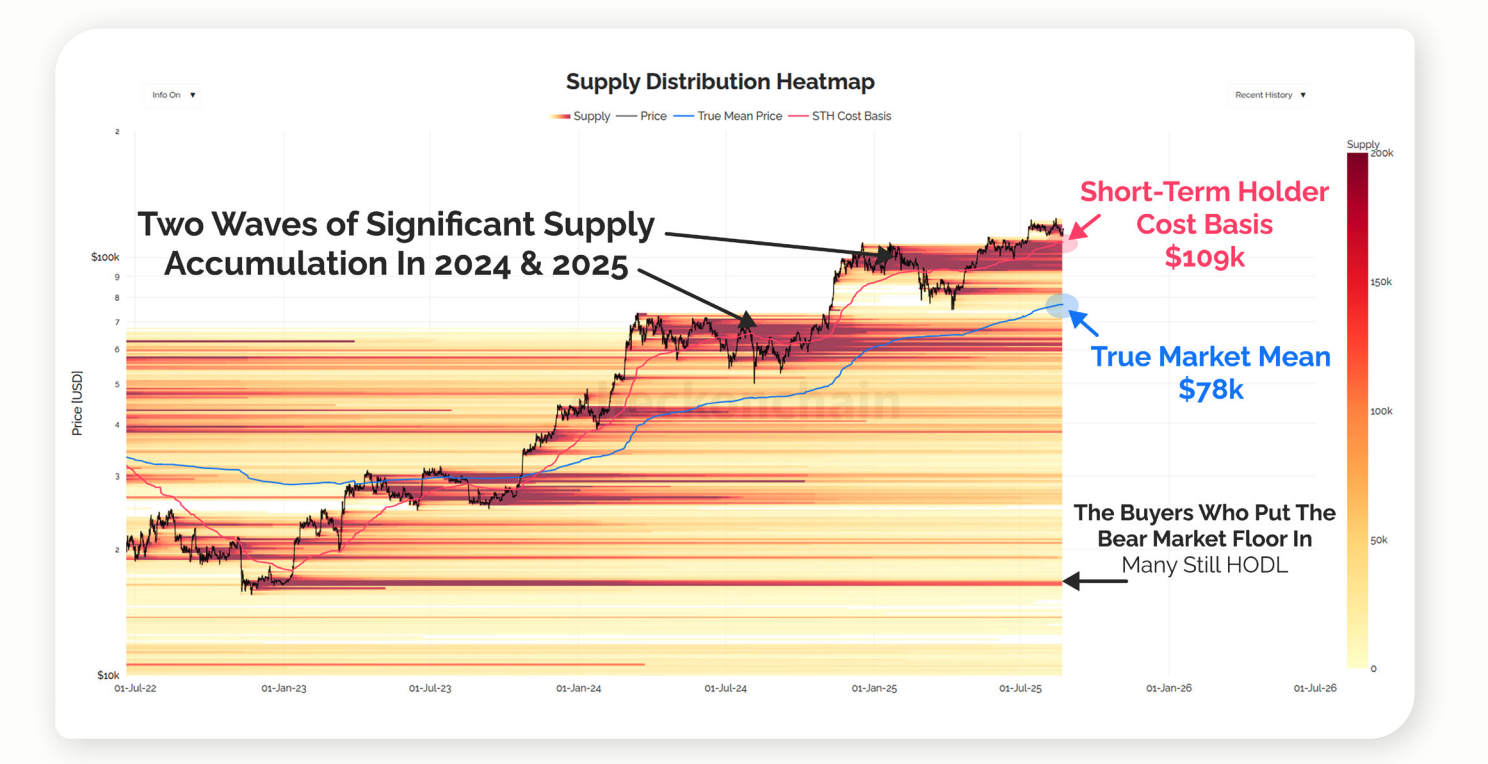

传统上,已实现价格作为可靠的周期诊断工具。富达的模型表明减半后修正发生在事件后12-18个月。然而,James认为这一指标现已过时——投资者应该关注边际成本基础的聚集位置。

来源:Checkonchain

来源:Checkonchain

他们的数据显示成本基础聚集在74,000-80,000美元左右——覆盖ETF、企业财库和实际市场平均值——表明这一范围现在锚定了潜在的熊市底部。

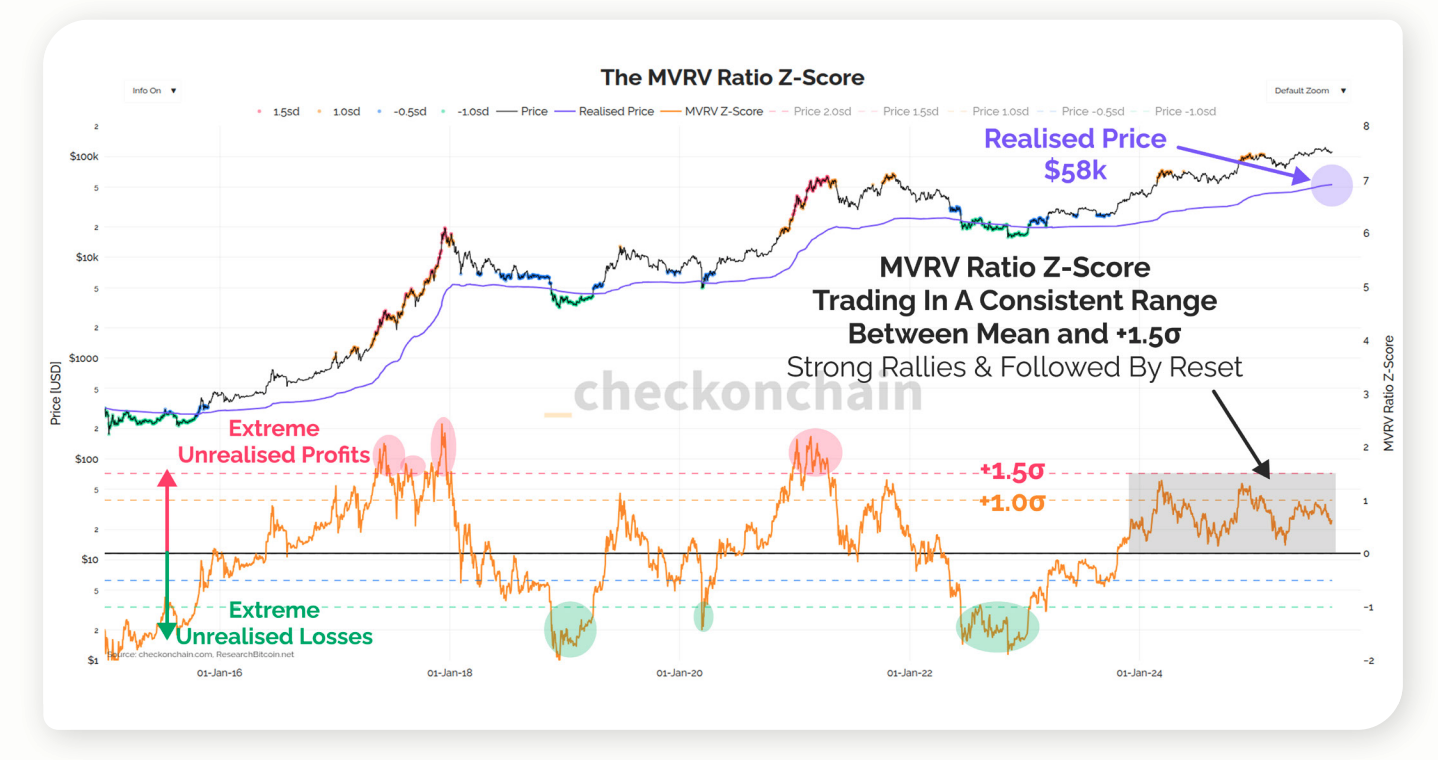

MVRV和指标的局限性

相比之下,MVRV Z-Score没有被打破,但其阈值随着市场深度和工具组合而漂移。James建议保持灵活性。

来源:Checkonchain

来源:Checkonchain

他们的数据显示MVRV在+1σ附近冷却然后趋于平稳,而非达到历史极值——强化了James的观点,即背景胜过固定截止点。

主权资金流动和托管风险

随着主权财富基金和养老金考虑敞口,集中风险已成为关键问题。James承认Coinbase持有大部分比特币,但认为工作量证明抵消了系统性风险。

来源:Checkonchain

来源:Checkonchain

数据确认Coinbase作为大多数美国现货ETF的托管人,说明了集中度以及为什么James将其定义为市场风险而非安全风险。

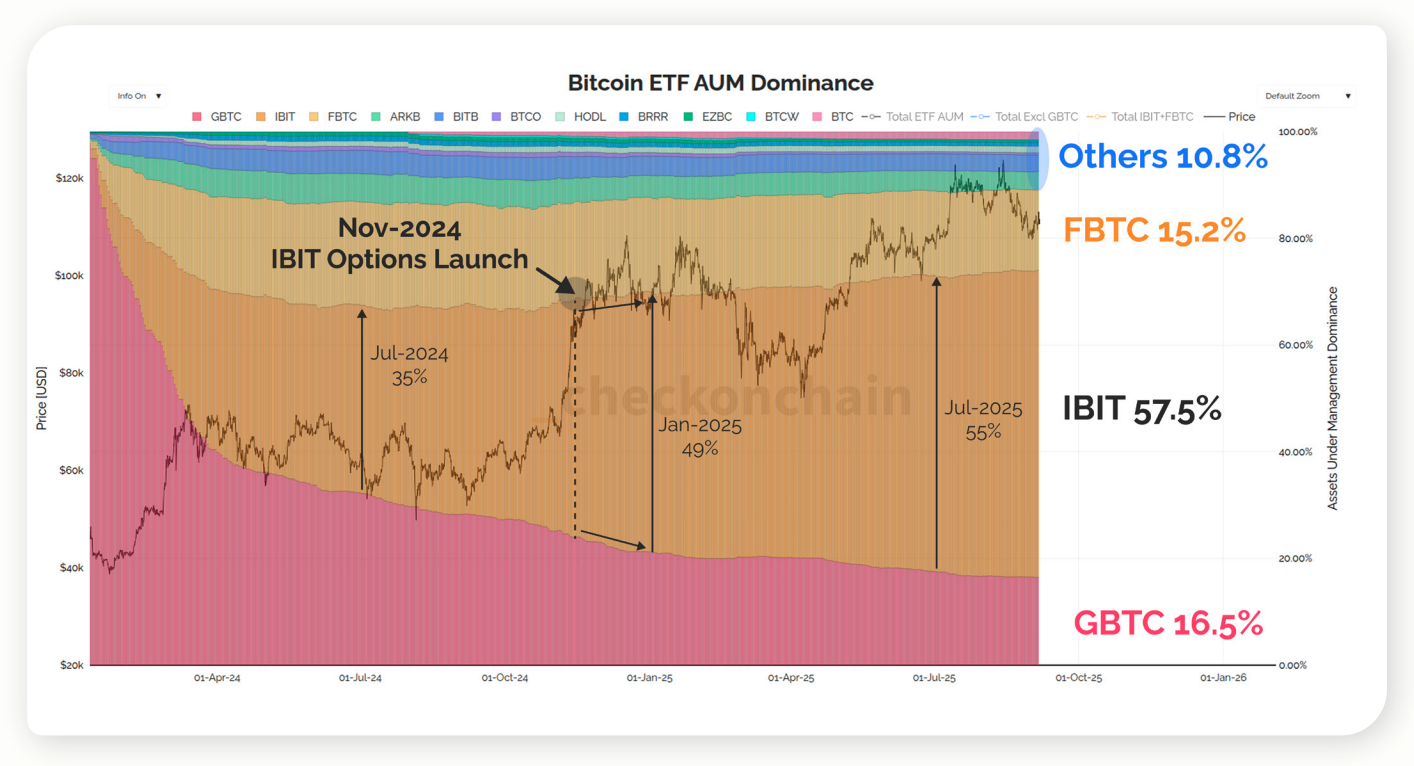

期权、ETF和美国主导地位

James指出衍生品是Vanguard潜在进入ETF和代币化市场的决定性因素。

来源:Checkonchain

来源:Checkonchain

市场分析显示,BlackRock的IBIT在2024年末推出期权后获得了大部分AUM份额,美国ETF占据了全球流量近90%——强调衍生品是市场动态的实际驱动因素。IBIT的主导地位与美国ETF塑造几乎所有新流入的报告一致,强化了该国的超大规模角色。

结束语

James认为,为下行和上行情景准备策略是度过2026年及以后波动性的最实用方法。

他的分析表明,比特币的四年减半周期可能不再定义其轨迹。ETF流入和主权规模资本引入了新的结构性驱动因素,而长期持有者行为仍是关键约束。

像已实现价格和MVRV这样的指标需要重新解释,75,000-80,000美元正成为现代熊市中可能的底部。对于机构而言,2026年的焦点应转向流动性制度、托管动态和现在在ETF之上形成的衍生品市场。

您可能也会喜欢

2025年最佳Web3公关机构:加密通信完整指南

一条鲸鱼再次增加其BTC多头仓位,总仓位为2.31亿美元,目前浮动亏损为442万美元。