摩根士丹利开启加密货币大门

直到现在,这家华尔街巨头只允许高净值客户——那些拥有超过150万美元资产且愿意承担风险的人——涉足数字资产。但这种情况正在改变。摩根士丹利庞大财富网络中的财务顾问很快将能够向普通投资者提供Bitcoin和加密货币基金,包括那些拥有401(k)和IRA账户的投资者。

这是一个重大转变——不仅在象征意义上,而且在数字上。仅美国退休市场就价值约45.8万亿美元,其中IRA持有18万亿美元,401(k)持有9.3万亿美元。即使只有一小部分资金流入加密货币,也将是巨大的。

摩根士丹利的财富部门雇用了16,000名顾问,管理着6.2万亿美元资产和1900万客户关系。如果这些客户中哪怕只有一小部分将几个百分点的资金分配给Bitcoin,那将是流向数字资产的重要机构资本——足以推动市场变动的那种。

"我们正在进入主流时代",Hunter Horsley说道,来源:X

护栏与把关者

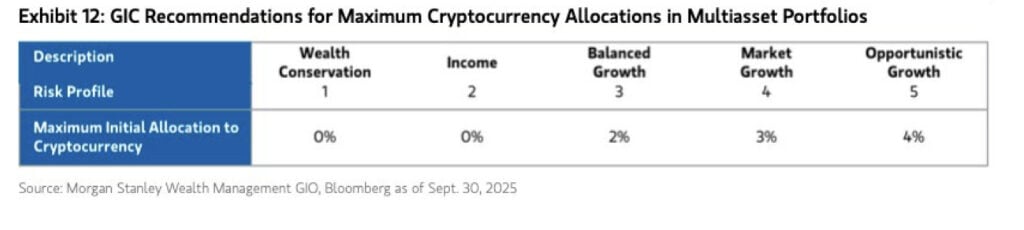

暂时不要期待完全自由的加密货币投资。摩根士丹利计划严格控制。目前,顾问只能提供由贝莱德和富达管理的Bitcoin基金,且分配将受到监控风险敞口限制的自动化系统的限制。该银行的全球投资委员会仍建议谨慎——建议激进型投资组合最高配置4%,平衡型配置2%,而保守型投资者则不配置。

华尔街与加密货币的缓慢共舞

这并非孤立事件。大型资产管理公司正像嗅到机会的鲨鱼一样围绕加密货币。

- 富达今年早些时候推出了加密货币退休账户,包括允许美国人几乎零费用购买Bitcoin的IRA选项。

- 摩根大通开始接受加密货币ETF作为贷款抵押品,有效地在银行自身风险框架内使数字资产合法化。

- 贝莱德的现货Bitcoin ETF成为其有史以来最赚钱的基金(收取了2.45亿美元的费用),现在正在探索在公共区块链上代币化ETF——使其可以24/7交易并用作DeFi抵押品。

传统金融与去中心化金融的融合正在模糊旧有的界限。正如SEI Labs联合创始人Jeff Feng告诉Cointelegraph的:"机构开始将数字资产视为不仅仅是投机性押注,而是具有结构化接入点的可投资资产类别。"

"加密货币"与"金融"之间的界限开始模糊——而摩根士丹利刚刚给了它另一推动。

更大的图景

这不仅仅是政策调整——这是一个声明。当一个管理6万亿美元的机构决定加密货币属于退休投资组合时,它实际上是在说:数字资产不再是边缘产品。它们是基础设施。

随着传统金融自身代币化——链上ETF、证券24/7交易以及以加密货币作为抵押的贷款——华尔街其他机构将别无选择,只能跟随。

几十年来,银行告诉散户投资者Bitcoin风险高、投机性强或更糟。现在,他们正在向这些投资者销售它——并附加管理费。

您可能也会喜欢

特朗普宣布对中国加征100%关税,控制"关键软件"出口

史上最大加密货币崩盘:190亿美元清算