通過分析龍頭DeFi協議的TVL變化,學習如何通過根據TVL抓住交易機會

TL;DR

- TVL是一個核心的去中心化金融指標,它預示着流動性流動和市場實力。

- 以太坊以鎖定920億美元領先,但索拉納、BNB鏈和第2層正在快速上升。

- Aave、Lido、MakerDAO和Curve等關鍵協議驅動情緒和交易信號。

- TVL的變化通常預示着MEXC市場的看漲或看跌活動。

- 加密錢包活動是去中心化金融新機遇的早期指標。

1.爲什麼TVL是去中心化金融交易者的核心指標

對於不熟悉這一概念的用戶,MEXC Learn提供了關於去中心化金融基本面的清晰指南,包括TVL如何塑造流動性流動和市場情緒。

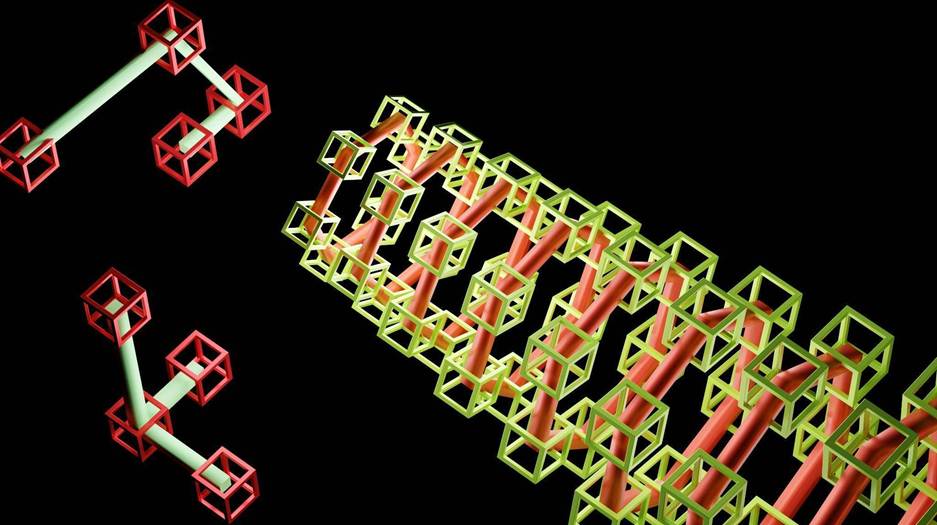

2.以太坊仍然是 DeFi 主力,但涌現出更多的競爭者

3.速覽最新的DeFi 協議中的TVL數據

4.塑造TVL格局的協議有哪些?

4.1 去中心化借貸

4.2 去中心化交易所

4.3 穩定幣協議

4.4 流動性質押

4.4 再質押與新興協議

5.爲什麼MEXC上的交易者應該關注 TVL 數據變化

5.1 代幣上市中心化交易所和市場情緒的信號

5.2 MEXC交易者需要關注的重要信息

- TVL的增長往往預示着代幣需求和流動性即將上升。

- 以太坊總體占主導地位,但Solana、BNB Chain和Layer 2正在縮小差距。

- 像Aave、Lido和MakerDAO這樣的協議對於去中心化金融穩定仍然至關重要。

- 跨鏈流動性轉移創造了新的動力,使交易對成爲焦點。

- 加密錢包活動是一個早期指標,顯示資本下一步流向何方。

5.3 TVL週期和交易機會

5.4跨鏈橋上資產流動會影響中心化交易所

5.5 跨鏈流動性競爭

- BNB鏈TVL峯值經常發生在BNB價格上漲和PancakeSwap的交易量增長時。

- Avalanche的資產流入可以在AVAX和生態系統代幣中創造交易量激增。

- Solana在TVL的反彈通常轉化爲SOL和SPL資產的波動。

- Arbitrum 和 Optimism增長增強了ETH相關活動,提振了衍生品交易需求。

6.加密錢包在跟蹤 TVL 中的作用

7.TVL作爲市場情緒指標

- TVL上升→信心增強,資本流入,潛在的看漲溢出到交易量。

- TVL下跌→回落至安全,交易活動減弱,可能出現修正。

- TVL發生轉移→新敘事、新興生態系統和新交易對正在獲得牽引力。

熱門文章

什麼是ETH加密貨幣?以太坊數位貨幣新手指南

ETH是驅動以太坊區塊鏈的數位貨幣,既是交易媒介,也是網路運作的燃料。 本指南解釋什麼是ETH加密貨幣、運作原理,以及為何它已成為市值第二大的加密貨幣。 您將學習如何安全地購買、儲存和使用ETH,以及影響其在當今加密貨幣市場價格的關鍵因素。 重點摘要 ETH(以太幣)是以太坊的原生加密貨幣,既是數位貨幣,也是驅動網路運作的燃料。以太坊上的每筆交易都需要支付少量的Gas費用(以ETH支付)給透過權益

以太坊何時創建?起源與發布日期詳解

以太坊是市值第二大的加密貨幣,為數千個去中心化應用程式提供動力,並將區塊鏈技術革新到遠超簡單支付的範疇。 本文探討以太坊何時創建,追溯其從 Vitalik Buterin 於 2013 年的初始概念到 2015 年正式啟動的歷程。 您將了解關鍵日期、創始團隊成員,以及塑造以太坊成為今日平台的關鍵時刻。 無論您是加密貨幣新手還是想了解以太坊起源,這份完整的時間軸將回答您關於這個突破性區塊鏈如何誕生的

如何追回 ETH 轉帳詐騙損失的資金?逐步追回方法

將以太幣損失給轉帳詐騙令人痛心,但如果您迅速採取行動,仍有可能追回資金。 本指南將引導您了解發現詐騙後需要立即採取的關鍵步驟,從記錄證據到向當局報案以及通知交易所。 雖然由於區塊鏈的不可逆性,加密貨幣追回並非有保證,但遵循這些經過驗證的方法可以顯著提高您追回被盜 ETH 的機會。 您將確切了解該做什麼、該避免什麼,以及如何保護自己免受未來詐騙。 重點摘要 發現被盜後立即採取行動——記錄文件和快速向

以太坊在2030年將值多少錢?專家預測與價格分析

以太坊朝向2030年的價格走勢已經引起全球投資者的高度關注。 本分析檢視專家預測、基本面增長驅動因素,以及ETH到2030年的實際估值情境。 讀者將發現共識價格目標範圍從保守估計到看漲預測,並獲得機構研究和鏈上指標數據的支持。 要了解以太坊在2030年將值多少錢,需要評估穩定幣採用、Layer 2擴容、機構資金庫趨勢,以及以太坊在智能合約領域的競爭定位。 關鍵要點 機構預測以太坊到2030年將在8

熱門加密動態

掌握 M 型態:雙頂反轉交易完整指南

1. 理解 M 型態:識別看跌反轉信號M 型態,也被稱為雙頂,是加密貨幣交易中的基石技術指標,在數位資產市場經歷長期上漲動能後,發出強烈的看跌反轉信號。當價格穩定攀升,形成兩個高度大致相同的明顯峰值,形似字母「M」,然後回落穿過中央谷底時,這種型態便會出現,表明看漲動能耗盡,即將轉為看跌控制。在 MEXC 等平台上的交易者,配備有先進的圖表工具,包括即時價格圖表、移動平均線、RSI 和 MACD

CXT Token 投資指南:分析 Covalent Network 的市場潛力與未來展望

1. 市場概覽與投資介紹CXT 作為 Covalent Network 的原生代幣,這是一個領先的區塊鏈數據基礎設施解決方案,為開發者和企業提供跨多鏈的統一、可驗證數據。定位於區塊鏈分析和去中心化 AI 的交匯點,Covalent 通過提供防篡改的歷史數據訪問來解決數據驗證的關鍵挑戰,實現無需依賴中心化預言機的鏈上 AI 模型訓練。其核心功能包括區塊鏈事件的即時索引、數百萬數據點的亞秒級查詢響應,

了解加密貨幣錢包:完整指南

加密貨幣錢包是一種數位工具,讓個人持有存取和轉移區塊鏈上數位資產所需的加密憑證;它們並不是以傳統意義「儲存」幣種,而是管理授權鏈上轉帳的金鑰。根據教育材料中使用的基本描述,錢包涵蓋硬體設備、軟體應用程式,甚至離線紙本格式,這些共同實現代幣和幣種的安全託管、組織和交易。這個基本框架對於任何使用者都至關重要——包括在 MEXC 上交易或持有資產的使用者——因為託管決策決定了誰控制資金的存取權限,以及在

理解 GH/s:挖礦算力指標的必備指南

什麼是 GH/s?挖礦算力測量的核心基礎GH/s,即每秒十億次哈希(gigahashes per second),代表加密貨幣挖礦中的基本指標,量化礦工每秒執行十億次哈希計算的能力。這個指標捕捉了專用於解決工作量證明(PoW)區塊鏈中複雜密碼學難題的原始計算能力,例如 Bitcoin,其中礦工反覆透過像 SHA-256 這樣的哈希函數處理數據,以識別有效的隨機數(nonce)——一個產生符合網路難

相關文章

什麼是ETH加密貨幣?以太坊數位貨幣新手指南

ETH是驅動以太坊區塊鏈的數位貨幣,既是交易媒介,也是網路運作的燃料。 本指南解釋什麼是ETH加密貨幣、運作原理,以及為何它已成為市值第二大的加密貨幣。 您將學習如何安全地購買、儲存和使用ETH,以及影響其在當今加密貨幣市場價格的關鍵因素。 重點摘要 ETH(以太幣)是以太坊的原生加密貨幣,既是數位貨幣,也是驅動網路運作的燃料。以太坊上的每筆交易都需要支付少量的Gas費用(以ETH支付)給透過權益

以太坊何時創建?起源與發布日期詳解

以太坊是市值第二大的加密貨幣,為數千個去中心化應用程式提供動力,並將區塊鏈技術革新到遠超簡單支付的範疇。 本文探討以太坊何時創建,追溯其從 Vitalik Buterin 於 2013 年的初始概念到 2015 年正式啟動的歷程。 您將了解關鍵日期、創始團隊成員,以及塑造以太坊成為今日平台的關鍵時刻。 無論您是加密貨幣新手還是想了解以太坊起源,這份完整的時間軸將回答您關於這個突破性區塊鏈如何誕生的

如何追回 ETH 轉帳詐騙損失的資金?逐步追回方法

將以太幣損失給轉帳詐騙令人痛心,但如果您迅速採取行動,仍有可能追回資金。 本指南將引導您了解發現詐騙後需要立即採取的關鍵步驟,從記錄證據到向當局報案以及通知交易所。 雖然由於區塊鏈的不可逆性,加密貨幣追回並非有保證,但遵循這些經過驗證的方法可以顯著提高您追回被盜 ETH 的機會。 您將確切了解該做什麼、該避免什麼,以及如何保護自己免受未來詐騙。 重點摘要 發現被盜後立即採取行動——記錄文件和快速向

以太坊在2030年將值多少錢?專家預測與價格分析

以太坊朝向2030年的價格走勢已經引起全球投資者的高度關注。 本分析檢視專家預測、基本面增長驅動因素,以及ETH到2030年的實際估值情境。 讀者將發現共識價格目標範圍從保守估計到看漲預測,並獲得機構研究和鏈上指標數據的支持。 要了解以太坊在2030年將值多少錢,需要評估穩定幣採用、Layer 2擴容、機構資金庫趨勢,以及以太坊在智能合約領域的競爭定位。 關鍵要點 機構預測以太坊到2030年將在8