加密貨幣市場警戒 因本週 Fed 決策不僅關乎利率

加密貨幣市場進入本週的美聯儲會議,關注點較少放在降息上,而更多關注於傑羅姆·鮑威爾是否會悄悄宣布量化寬鬆(QE)的開始。週三對宏觀敏感交易者的關鍵問題是,美聯儲是否會轉向以票據為主的「儲備管理」機制,開始重建美元流動性,即使它拒絕稱之為QE。

期貨市場表明,利率決定本身在很大程度上已成定局。根據CME FedWatch工具,交易者給予0.25個百分點降息約87.2%的可能性,強調真正的不確定性不在於降息幅度,而在於美聯儲對儲備、國庫券購買和其資產負債表未來路徑的信號。

前紐約聯儲回購專家、現任美國銀行策略師馬克·卡巴納已成為該辯論的焦點。他最新的客戶報告認為,鮑威爾準備宣布每月約450億美元的國庫券購買計劃。對卡巴納來說,利率變動是次要的;資產負債表的轉變才是真正的事件。

卡巴納的論點植根於美聯儲自身的「充足儲備」框架。經過多年的QT,他認為銀行儲備正在繞過舒適範圍的底部。票據購買將被呈現為技術性「儲備管理」,以保持資金市場有序和回購利率穩定,但實際上它們將標誌著從系統排水到重新填充的轉變。這就是為什麼許多加密貨幣領域的人將這一潛在舉措描述為「隱形QE」,即使美聯儲將其框定為管道問題。

這對加密貨幣市場意味著什麼

Wellington Altus首席市場策略師James E. Thorne在X帖子中尖銳地指出。「鮑威爾會在週三帶來驚喜嗎?」他問道,隨後提出了一個在宏觀交易台間迴響的問題:「鮑威爾是否將在週三承認美聯儲已經過度排空系統,現在必須開始重新填充浴缸?」Thorne認為,這次FOMC「不僅僅是關於另一次象徵性降息;而是關於鮑威爾是否被迫推出以票據為主的'儲備管理'操作常規計劃,恰恰因為美聯儲已經從管道中抽走了太多流動性。」

Thorne將此直接與紐約聯儲對資金市場和儲備充足性的評論聯繫起來。在他的解讀中,「按照鮑威爾自己的框架,QT已經結束,儲備正在繞過'充足'範圍的底部,接近過緊,任何新的票據購買都將被包裝成技術調整而非錯誤承認,儘管它顯然將重建儲備並修補美聯儲自身過度緊縮引發的資金壓力。」這一框架直指加密貨幣交易者關心的核心:淨流動性的方向而非官方標籤。

被數字資產投資者密切關注的宏觀分析師已經在規劃下一階段。X上的Milk Road Macro認為QE將在2026年回歸,可能早在第一季度,但形式比危機時期的計劃要弱得多。

他們指出,預期每月資產負債表增長約200億美元,「與2020年每月8000億美元相比微不足道」,並強調美聯儲「將購買國庫券,而非國庫債券」。他們的區分很直接:「購買國庫債券=真正的QE。購買國庫券=緩慢QE。」用他們的話說,結論是「這種QE對風險資產市場的整體直接影響將是最小的。」

這種區分解釋了目前困擾加密貨幣市場的緊張局勢。一個僅限票據、緩慢節奏的計劃,旨在穩定短期資金,與之前壓縮長期收益率並加速風險資產收益率尋求的廣泛債券購買非常不同。然而,即使是一個適度的、技術框架的計劃也將標誌著明確回歸資產負債表擴張。

對於比特幣和更廣泛的加密貨幣市場來說,即時影響將較少取決於週三的基點變動,而更多取決於鮑威爾關於儲備、國庫券購買和未來「儲備管理」操作的語言。如果美聯儲暗示QE實際上正在開始,浴缸開始被重新填充,那麼2026年加密貨幣交易的流動性背景可能已經在本週開始形成。

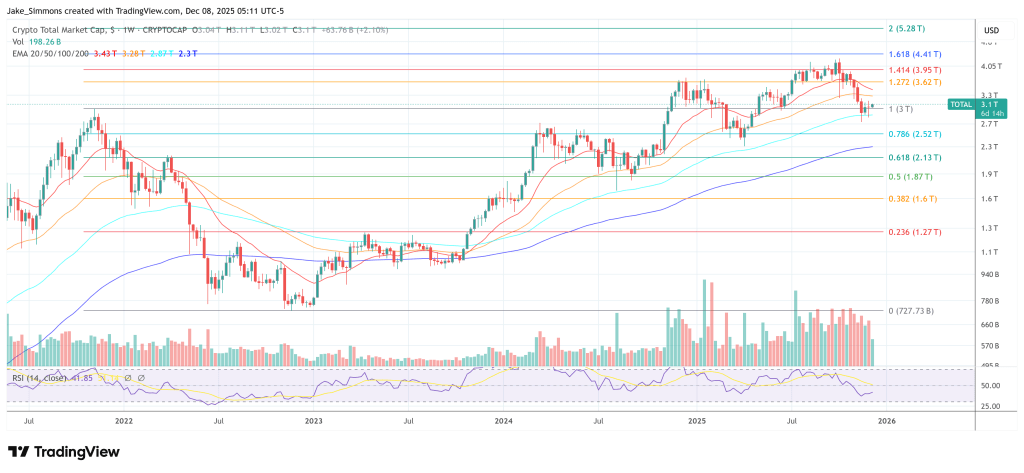

截至發稿時,加密貨幣總市值為3.1萬億美元。

您可能也會喜歡

卡塔爾推出 Qai 以建設和投資全球 AI 基礎設施

OKX 徐明星:未來全球 50% 的經濟活動將運行在區塊鏈上