Fed 取消 12 月降息,18% 機率升息,減緩 Bitcoin 漲勢

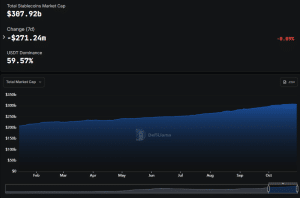

美聯儲剛剛將政策利率下調了25個基點,將目標區間移動到3.75%至4.00%。然而,期貨市場現已排除了12月進一步降息的可能性。

在昨天的FOMC會議之前,許多交易員預期第三次降息,因為通脹已逐漸緩解,勞動市場顯示出疲軟跡象,且美聯儲已開始寬鬆政策。

雖然美聯儲這次確實降息,但鮑威爾強調12月再次降息"並非既定結論,遠非如此。"

鮑威爾說。

根據CME FedWatch,新聞發布會後,概率從幾乎確定的額外降息轉變為以維持不變為基本情況並帶有實質加息尾部風險,而2026年的利率路徑分佈上移並趨於平緩。

這一調整使加密貨幣面臨更加黏滯的流動性背景、對宏觀數據的敏感度增加,以及代幣間更廣泛的分散。

2025年12月10日FOMC,新聞發布會前後對比| 情境 | 發布會前 | 發布會後 |

|---|---|---|

| 降息 | ≈ 96% | 0% |

| 非降息(維持或加息) | ≈ 4% | ≈ 100%* |

| 情境 | 概率 |

|---|---|

| 維持不變 | ≈ 70% |

| 加息 | ≈ 20%–30% |

根據FedWatch,2026年1月保持約18.5%的加息尾部風險,反映出持續擔憂黏滯性通脹可能在數據未冷卻的情況下推動委員會轉向。

2026年1月FOMC,加息尾部風險| 25個基點加息 | 概率 |

|---|---|

| 尾部風險 | ≈ 18.5% |

長期路徑重新定價上移。FedWatch顯示2026年的分佈整體上移約25個基點並趨於平緩,模態結果集中在2026年中期和後期的3.00%至3.25%區間,並持續到2027年。

先前的快照顯示2026年末傾向於2.75%至3.00%。這一輪廓意味著降息次數減少且時間推遲,市場認為中性實際利率高於早期估計。

按時間範圍的模態政策利率區間| 時間範圍 | 模態目標區間 | 評論 |

|---|---|---|

| 2026年中期(6月、7月、9月) | 3.00%–3.25% | 模式上移,分佈更平緩 |

| 2026年末期(10月、12月) | 3.00%–3.25% | 早期對2.75%–3.00%的傾向已消退 |

| 2027年 | 3.00%–3.25% | 無法迅速回到2024年前的"中性"水平 |

加密貨幣市場的即時解讀與流動性和利率息息相關。

更高更長的立場支持美元並保持實際收益率堅挺,這常常對高貝塔風險和與遠期現金流相關的長期敘事造成壓力。

比特幣傾向於比小市值代幣和替代L1鏈吸收這種衝擊時下跌幅度更小。然而,廣泛的加密貨幣流動性,包括穩定幣浮動和永續合約槓桿,仍然反映相同的宏觀環境。

隨著資產負債表縮減持續和政策利率升高,加密生態系統內的資本成本仍受限制,而國庫券替代品吸引了一些邊際需求遠離基差和套利結構。

資金流動變得更加依賴數據。現貨ETF和基金配置對主要數據發布周圍的加息尾部風險波動敏感。

通脹上行或熱門勞動數據傾向於提高近期加息概率並給風險帶來壓力,而明確的通縮可能重新開啟對久期和增長代理的需求。

這種環境有利於BTC和替代幣之間隨概率變動而更快速輪換,當不確定性上升時,資金配置者傾向於選擇更高質量的資產負債表和流動性較好的交易對。

政策不確定性也重塑了波動性機制。

更大的加息尾部風險擴大了加密貨幣回報結果的分佈範圍,與實際收益率和美元指數的相關性在關鍵宏觀數據發布時往往上升。

這種模式可能增加加密貨幣內部的分散度,具有更精確現金流或費用捕獲的項目表現優於具有遠期代幣經濟學和大量排放的代幣。

隨著無風險錨點上升,融資市場可能變得更便宜,而礦工面臨資本支出和未來現金流的更高貼現率,這使得電力成本、槓桿和國庫組合受到關注。

未來一到三個月的情境映射集中在三條路徑上。

基本情境是12月維持不變,根據最新快照有約70%的概率,經濟增長冷卻但通脹尚未足夠軟化以邀請另一次快速降息。在這種設置下,實際收益率保持堅挺,股票和加密貨幣在波動範圍內交易,BTC表現偏向於相對高貝塔替代品風險的韌性。

鷹派驚喜,定義為12月或1月從聚合的20至30%尾部風險中加息25個基點,將放大風險規避壓力,提升美元,壓縮長期加密貨幣估值,增加槓桿密集領域的下行風險,同時推動資金流向產生現金流的基礎設施和優質L2。

鴿派驚喜,即核心指標令人信服地減弱,將允許降息重新進入2026年中期定價。流動性衝擊首先會提升BTC作為最乾淨的宏觀代理,然後如果軟著陸敘事增強,範圍將擴大。

在這種環境下的投資組合構建通常優先考慮流動性管理、基差校準和凸性。

鑑於其深度和更乾淨的宏觀貝塔,BTC仍然是圍繞CPI、PCE和勞動報告戰術性表達政策概率變化的最直接工具。在替代幣中,當無風險錨點更高時,圍繞跑道、排放和費用捕獲的分散篩選變得更加重要。

對於礦工來說,對電力定價和資產負債表槓桿的敏感性成為股權相關代幣和收入分享的更大驅動因素,前向對沖成本需要與現貨上行期權性進行權衡。

根據CME FedWatch,重新定價在整個會議結果曲線上都可見,12月10日會議現在呈現以維持不變為基本情境並帶有非微不足道的加息尾部風險。

根據美聯儲,基準動作實現了降息,而溝通保持了緩慢且有條件的寬鬆路徑。12月會議現在成為焦點,以維持不變為中心概率並帶有實質加息尾部風險。

2025年10月30日的美聯儲利率當前概率(來源:CME FedWatch)

2025年10月30日的美聯儲利率當前概率(來源:CME FedWatch)

FedWatch概率由期貨隱含並在日內更新。此處快照反映捕獲時附表中的數據。

The post 美聯儲取消12月降息,18%加息可能性,減緩Bitcoin漲勢 appeared first on CryptoSlate.

您可能也會喜歡

Mastercard 正在洽談以高達 20 億美元收購 Zero Hash:Fortune

在 Trump 和 Xi 達成一年貿易休戰後,Bitcoin 反彈至 $110k 以上