El valor de mercado de Metaplanet cae un 70%, ahora cotiza por debajo de sus reservas de Bitcoin – ¿Estallido de la burbuja de tesorería?

El valor empresarial de Metaplanet Inc ha caído por debajo de sus reservas de Bitcoin, con el mNAV de la empresa cotizada en Tokio (la relación entre su capitalización de mercado y deuda con sus tenencias de tokens) cayendo a 0,99 el martes, según Bloomberg.

La firma, a fecha del 14 de octubre, ahora posee 30.823 Bitcoin con un valor aproximado de 3.400 millones de dólares, pero cotiza por menos del valor de sus activos cripto.

Notablemente, este creciente desequilibrio financiero que enfrenta Metaplanet está ocurriendo a la mayoría de las empresas de tesorería de activos digitales en todo el mundo.

De Máximos Históricos a Cotizar con Descuento

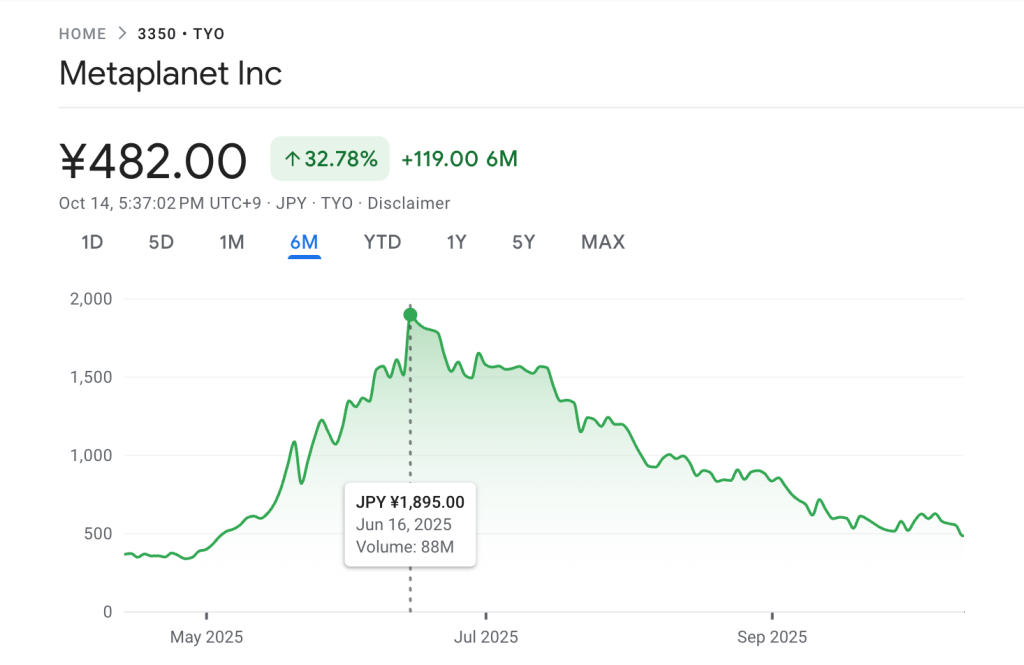

Las acciones de Metaplanet alcanzaron un máximo histórico a mediados de junio, pero desde entonces han caído aproximadamente un 70%, convirtiendo a la empresa en la primera gran firma de tesorería de Bitcoin que cotiza consistentemente por debajo de sus tenencias.

Fuente: Google Finance

Fuente: Google Finance

En el momento de la publicación, la acción cotiza a 482 yenes (3,21 dólares), con una caída del 12,36% hoy.

Según Bloomberg, Mark Chadwick, un analista de renta variable japonesa que publica investigaciones en Smartkarma, describió la caída como "el estallido de una burbuja".

Chadwick cree que la "euforia general" en torno al almacenamiento de Bitcoin se ha enfriado, aunque los "bulls de Bitcoin a largo plazo" podrían ver el descuento de Metaplanet como una oportunidad de compra, señaló.

La caída coincidió con una agitación más amplia del mercado.

Los traders de cripto enfrentaron un récord de 19.000 millones de dólares en liquidaciones el 10 de octubre después de que el presidente Donald Trump anunciara aranceles más duros contra China, desencadenando una severa volatilidad que hizo caer la mayoría de los tokens importantes.

Reaccionando a la liquidación masiva, Bitcoin, por ejemplo, cayó a un mínimo de 6 meses, cotizando muy cerca de los 101.000 dólares.

Un Cuarto de las Tesorerías de Bitcoin Ahora Cotizan con Descuento mientras la Burbuja se Desinfla

Metaplanet está lejos de estar sola en sus dificultades.

K33 Research informa que un cuarto de todas las empresas públicas que poseen Bitcoin ahora cotizan a valores de mercado por debajo de sus tenencias de BTC, con 26 de 168 empresas que poseen Bitcoin cotizando con descuento.

El colapso más dramático golpeó a NAKA, el vehículo de fusión de KindlyMD y Nakamoto Holdings, que perdió el 96% de su valor de mercado desde su pico y ahora cotiza a solo 0,7x NAV, bajando desde 75x.

Otras empresas, incluyendo Twenty One, Semler Scientific y The Smarter Web Company, han caído de manera similar por debajo de sus valores de activos netos.

Las primas en toda la industria también se han comprimido drásticamente.

El mNAV promedio entre las empresas de tesorería cayó de 3,76 en abril a 2,8, mientras que la acumulación diaria de Bitcoin por estas empresas se redujo a solo 1.428 BTC en septiembre, que es el ritmo más débil desde mayo.

Varias empresas han recurrido a medidas desesperadas.

ETHZilla, anteriormente 180 Life Sciences, aseguró 80 millones de dólares en deuda de Cumberland DRW para financiar una recompra de acciones de 250 millones de dólares después de que su acción cayera un 76% desde los máximos de agosto.

La empresa de vehículos eléctricos Empery Digital amplió su línea de crédito a 85 millones de dólares para recompras, a pesar de tener 476 millones de dólares en Bitcoin, lo que supera su capitalización de mercado de 378 millones de dólares.

Los analistas han estado advirtiendo sobre este estallido desde principios de año.

En junio, VanEck advirtió que las empresas que se acercan a la paridad con sus tenencias de Bitcoin corren el riesgo de "erosión" en lugar de "formación de capital".

El jefe de investigación de activos digitales de la firma, Matthew Sigel, recomendó pausar los programas de emisión de acciones si las acciones cotizan por debajo de 0,95 veces el NAV durante 10 o más días de negociación.

La adopción mensual corporativa de Bitcoin ha disminuido un 95% desde julio, según datos de CryptoQuant, que muestran que solo una empresa adoptó Bitcoin en septiembre, en comparación con 21 en julio.

La disminución se produce cuando 205 empresas que cotizan en bolsa han anunciado estrategias de tesorería de activos digitales con un total colectivo de 117.000 millones de dólares canalizados hacia cripto.

Strategy Inc., anteriormente MicroStrategy y el referente del sector, ha visto cómo su prima mNAV se desplomó de 3,89x en noviembre de 2024 a 1,44x tras el lanzamiento de las opciones ETF IBIT a principios de este año.

Las compras mensuales de Bitcoin de Strategy también se han desplomado de 134.000 BTC en noviembre de 2024 a solo 3.700 BTC en agosto de 2025, aunque la empresa añadió 6.000 BTC en los primeros 10 días de septiembre.

La firma ahora posee 640.250 BTC a un costo base de 74.000 dólares por moneda, lo que se traduce en más de 24.000 millones de dólares en ganancias no realizadas.

En agosto, la investigación de Sentora también identificó vulnerabilidades críticas en las estrategias corporativas de Bitcoin, advirtiendo que "el Bitcoin inactivo en un balance corporativo no es una estrategia escalable en un mundo de tasas crecientes".

La mayoría de las empresas de tesorería participan en operaciones de carry negativo, pidiendo prestada moneda fiat para adquirir activos que no generan rendimiento sin una mitigación de riesgo adecuada.

El aumento de las tasas de interés intensifica estas presiones, haciendo cada vez más difícil gestionar el riesgo.

Al igual que Sentora, Coinbase Research también advirtió el mes pasado que el sector ha pasado de primas garantizadas a una fase competitiva "jugador contra jugador" donde la mayoría de los participantes enfrentan un posible fracaso durante ciclos de crédito adversos.

Ambas firmas creen que sin que Bitcoin evolucione para generar rendimiento, las tesorerías corporativas siguen siendo estructuralmente vulnerables a las caídas del mercado y al aumento de las tasas.

También te puede interesar

Citibank y JPMorgan se sumergen en servicios de Cripto

Optimism se desliza hacia $0.45 mientras el Momentum se debilita y los vendedores mantienen el control