什么是Ventuals? 首个面向未上市公司估值的链上衍生品协议

1.Ventuals项目概览

1.1 Ventuals 是什么?

- 任何团队都能创建独立的子交易市场(Sub-DEX);

- 所有子市场可直接共享 Hyperliquid($HYPE) 的底层撮合与清算系统,大幅降低技术开发成本。

1.2 Ventuals 市场机会

2.Ventuals的代币经济模型

2.1 模型与分配

载体类型 | 核心作用 | 收益来源 | 未来价值方向 |

vHYPE(质押代币) | 满足 HIP-3 子交易所 50 万 HYPE 最低质押门槛,代表 HYPE 本金所有权 | Hyperliquid 原生质押收益(含交易手续费分成、网络安全奖励等) | 可自由转让,支持条件解锁提现 |

Ventuals Points(积分) | 激励早期生态参与者,覆盖质押、交易、做市等行为 | 按质押时长、质押层级倍数、早期参与度(如测试网交易)发放 | 官方尚未公布具体用途,未来可能在社区治理或激励机制中发挥作用 |

2.2 解锁与分配节奏

- 当质押池内余额高于 50 万 HYPE 门槛时,用户可随时发起提现,解锁周期为 7 天;

- 若质押量恰好等于 50 万 HYPE 门槛,提现功能会暂时冻结 —— 这一设计是为了确保子交易市场的安全运行,避免因质押量不足导致系统风险。

3.Ventuals产品设计

3.1 永续合约市场

- 杠杆倍数:采用 10 倍杠杆,平衡收益空间与风险;

- 保证金机制:支持交叉保证金,资金可自动复用,提升资金使用效率;

- 结算方式:实时结算,用户无需等待周期结束即可获取收益。

3.2 混合预言机

- 链下数据:由 Notice 等专业数据机构提供,涵盖企业最新融资轮估值、二级市场零散成交价格、409A 评估(美国 IRS 认可的企业股权公允价值评估标准)等,确保估值基础真实可靠;

- 链上数据:取自 Hyperliquid 市场的 8 小时 EMA 价格,反映市场参与者对估值的预期,为价格发现留出空间。

3.3 资金与价格机制

- 资金费率:按 Hyperliquid 标准的 1/20 设定,大幅降低短期价格偏离带来的成本,吸引高频交易者参与;

- 标记价平滑:平台自研 “Liquidity & OI-aware smoothing” 算法,会根据订单簿深度(流动性)和未平仓量(OI)动态调整标记价,有效防止低流动性资产被恶意操纵。

3.4 VLP 做市池

4.Ventuals架构与风险控制

4.1 架构设计

- 资产托管与撮合:均在 Hyperliquid 底层链执行,Ventuals 协议本身不触碰用户资产;

- 协议职责:仅负责激励体系(如积分发放)与交易结算,最大限度降低安全风险。

4.2 安全机制

- 智能合约审计:Nethermind 与 Zenith 两家专业机构已完成双重审计,覆盖 vHYPE 质押、VaultManager 资金管理、RoleRegistry 权限控制等关键模块,确保代码无漏洞;

- 漏洞赏金池:设立 100 万美元赏金池,面向全球白帽黑客开放,最高奖励可达风险资金的 5%,通过 “众测” 模式发现潜在风险;

- 质押池稳定机制:采用严格的提现队列与 LIFO(后进先出)层级设计,避免集中提现导致的 Ventuals 质押池崩溃。

4.3 风险控制

- 保证金比例:维持 5%-16.7% 的动态保证金区间,当用户账户余额低于阈值时自动平仓,防止穿仓风险;

- 价格更新频率:标记价与资金费率每 3 秒更新一次,适应高频交易场景,确保市场价格始终反映最新状态。

5.Ventuals社区与生态发展

6.Ventuals市场机遇与竞争分析

6.1 市场机遇

6.2 挑战与风险

- 数据滞后性:私募估值更新频率低,可能导致价格锚定延迟。

- 流动性建设:新标的初期市场深度有限,需依赖激励与做市机制。

- 合规与监管:估值永续合约可能触及证券属性,需在合规性与去中心化间平衡。

- 用户教育:估值衍生品概念复杂,需要时间培养用户认知。

6.3 项目对比

项目 | 模式 | 与 Ventuals 的区别 |

预测市场 | 基于事件结果的二元押注,无连续估值机制。 | |

加密永续合约 | 聚焦代币资产,缺乏私募估值标的。 | |

Synthetix | 合成资产 | 需高抵押率且依赖中心化预言机。 |

Kinetiq(HIP-3 生态) | 合成衍生品 | 同属 HIP-3 框架,但专注波动率资产而非估值资产。 |

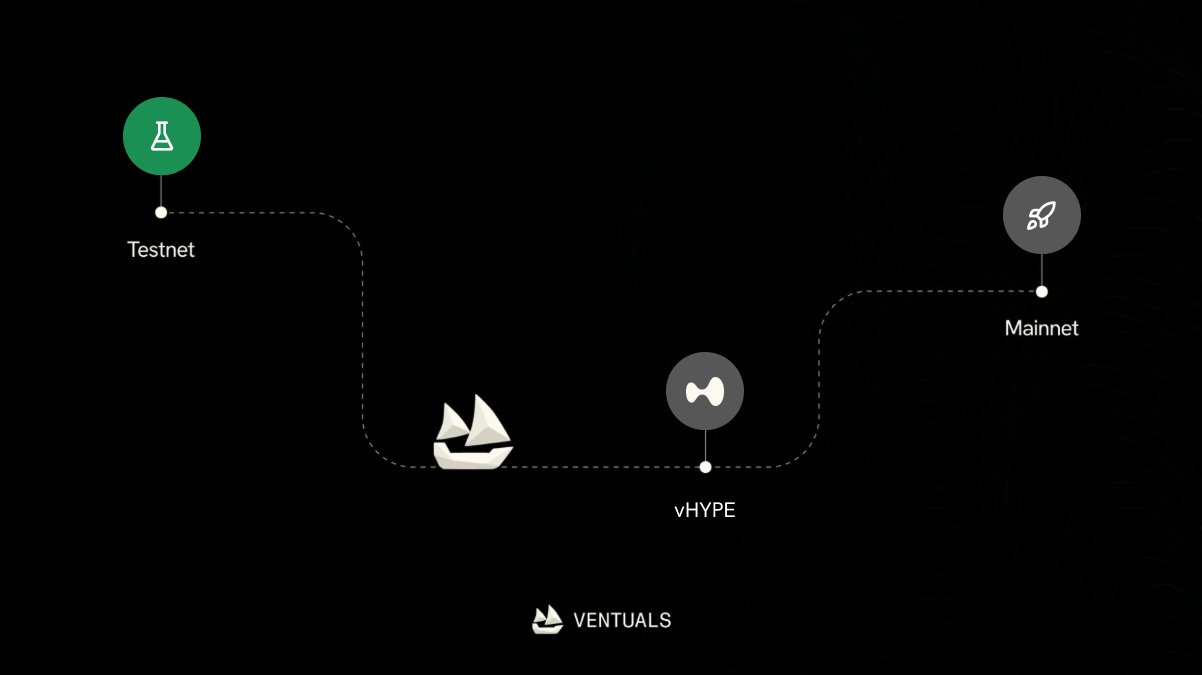

7.Ventuals路线图(Roadmap)

时间 | 核心事件 |

2025年8月7日 | 启动测试网,开放 mockUSDC 交易与排行榜。 |

2025年10月16日 | 启动主网部署,开放 vHYPE 质押与积分奖励。 |

8.总结

热门文章

黄金为何下跌?如何在 MEXC 做空 XAU 并对冲市场波动

过去数周,黄金(XAU)市场几乎势不可挡,在冲向 5000 美元的过程中,几乎无视所有利空消息。但如今,重力终于回归。当前图表上频繁出现的大幅红色 K 线,并非市场偶然波动,而是一次明确的宏观环境转变所带来的结果。当许多散户仍在纠结牛市是否结束时,机构交易部门却已经开始采取完全不同的行动:他们正在主动建立空头仓位,从本轮回调中获利。 如果你正看着账户不断缩水,现在或许正是调整策略的时候。下文将拆解

MEXC 运营周报(2026年1月27日-2月2日)

新币上线 · 涨幅榜 · 现货 & 合约交易数据一览统计周期:2026 年 1 月 27日 – 2 月2 日 发布时间:每周四 数据来源:MEXC 平台、Coingecko上周,加密市场整体呈震荡下行走势,MEXC 平台共上线了 28 个新币,其中 ARCIEL 项目涨幅最高突破 6700%。平台的现货与合约交易量维持高位,多项交易活动也同步进行。近期,黄金和白银价格出现断崖式下跌,黄金整体从峰值

黄金重返 5000 美元:拆解“Warsh 转向”、量化反转与超级周期逻辑

心理关口 5000 美元/盎司再次被突破——但这一次,这次回升所讲述的故事,要远比最初的突破更加重要。根据 MEXC 市场数据,现货黄金(XAU)以 V 型走势重新回到 5000 美元上方,白银(XAG)也出现了相关联的两位数涨幅。这一迅猛反转,几乎完全抹去了此前“闪崩”带来的损失。对于成熟交易者而言,问题不只是价格为什么会波动,而是:市场结构与宏观政策是如何相互作用,从而创造出这次机会的。基于机

什么是事件合约?一种简单快捷的合约交易方式

加密货币合约交易以其高杠杆和多空双向获利的能力吸引了无数投资者,但其复杂的机制——保证金、杠杆、强平价格等,也让许多新手望而却步。为了降低衍生品交易的门槛,MEXC 创新性地推出了事件合约(原预测合约)。它摒弃了传统合约的复杂性,将交易回归到最核心的本质:判断涨跌。*BTN-开启您的合约交易之旅&BTNURL=https://www.mexc.com/futures/BTC_USDT *1. 什么

热门加密动态

查看更多

HYPE代币暴涨背后的秘密:5大核心驱动因素深度解析

Key Takeaways HYPE代币采用独特的97%协议费用回购销毁机制,截至目前已累计回购超过10亿美元的代币 Hyperliquid去中心化永续合约交易所占据DEX衍生品市场73%的份额,日交易量超过60亿美元 HIP-3协议升级大幅降低交易费用达90%,并启用无需许可的市场创建功能,推动平台快速扩张 机构投资者大举进入,Paradigm持有5.81亿美元HYPE,Grayscale提交H

Hyperliquid (HYPE) 价格预测:2026年和2030年HYPE会涨到多少?

核心要点 ● Hyperliquid (HYPE) 于2024年11月以7.56美元的价格推出,并在2025年9月达到59.39美元的历史最高点 ● 该协议运行在定制的Layer 1区块链上,实现亚秒级确定性和零gas费用 ● 2026年价格预测范围为25-114美元,而2030年预测在70-185美元之间 ● MEXC 提供安全的HYPE交易,具有深度流动性、零手续费和100%储备金证明 去中心

2026年全球加密货币交易所市场份额排名:行业格局深度解析

核心要点(Key Takeaways) 币安(Binance)以39.2%的市场份额继续领跑全球加密货币交易所,稳居行业第一 Bybit位居第二,市场份额为8.1%,成为仅次于币安的第二大交易所 MEXC排名第三,市场份额达7.8%,展现强劲增长势头 前十大交易所高度集中,合计市场份额超过70%,主导全球加密货币现货交易 竞争格局激烈,第2至第10名交易所市场份额接近,竞争白热化 引言 2026年

黄金价格突破$5,600历史新高!代币化黄金XAUT交易量暴增,如何把握投资机遇?

黄金价格创历史新高突破$5,600,代币化黄金XAUT交易量暴增超越BTC。深度解析XAUT投资价值、市场数据及最佳交易平台MEXC优势,助您把握黄金投资新机遇。 Key Takeaways 黄金现货价格突破$5,600/盎司,24小时涨幅达6%,创下历史新高 代币化黄金XAUT交易量在过去3小时内超越比特币,成为市场焦点 XAUT作为1:1锚定实物黄金的稳定资产,为投资者提供便捷的数字黄金投资渠

热门新闻

查看更多

Hyperliquid (HYPE) 显示反转信号,目标上涨至 $40–$50

截至2月4日,Hyperliquid (HYPE) 在过去24小时内下跌11.93%,在抛售加剧的情况下测试32美元的关键支撑位。该代币目前交易价格为33美元

Nvidia 首席执行官黄仁勋反驳人工智能炒作 称其不会取代软件

Nvidia CEO Jensen Huang 否认人工智能将取代软件的说法 Nvidia CEO Jensen Huang 反驳了人工智能将取代软件这一日益增长的说法

Ripple Prime 整合 HYPE,推出首个直接 DeFi 平台

Ripple Prime 整合 Hyperliquid,在统一的主经纪商平台内为机构客户提供无缝 DeFi 访问。Ripple Prime 已整合

某巨鲸向 Hyperliquid 存入 700 万枚 USDC,并开多 HYPE、BTC、LIT 以及做空 XPL

深潮 TechFlow 消息,02 月 05 日,据链上分析师 Onchain Lens(@OnchainLens)监测,巨鲸「0x0911」向 Hyperliquid 存入 700 万枚 USDC 并开设多个杠杆多单,包括 10 倍杠杆做多 HYPE、20 倍杠杆做多 BTC、3 倍杠杆做多 LIT。以及 3 倍杠杆

相关文章

什么是 Launchpool?

MEXC Launchpool 是一个让用户通过质押指定代币以获取热门或新上线币种的空投活动。质押代币可随时赎回,用户可根据质押占比瓜分代币奖励。Launchpool 支持各种质押代币,如 MX、USDT、项目代币等,质押池详情会根据特定项目而设。该活动旨在帮助用户了解优质项目,同时为用户带来更多免费空投福利。1. 参与 Launchpool 活动要求在 MEXC 平台完成 KYC 认证的用户均可

Sentient Crypto 空投指南:SENT Token 申领流程与资格查询全攻略

1. Sentient 空投重磅来袭:SENT 代币领取时间与方式详解Sentient(一个专注于开放式人工通用智能研发的项目)正式宣布启动其代币 SENT 的空投活动。根据 Sentient 官方博客发布的信息,空投注册通道现已开放,截止时间为 2025 年 11 月 29 日上午 10 点(太平洋时间)。这是 Sentient 生态系统发展历程中的重要里程碑,所有符合条件的社区贡献者、Sent

MEXC 推荐官计划完整指南:升级拿高额奖励,轻松实现持续收益

MEXC 推荐官计划为所有用户提供了一个基于社区成长的长期激励体系。本指南将详细介绍推荐官计划的运作机制、升级路径、奖励结构以及核心优势。*BTN-立即加入&BTNURL=https://www.mexc.com/invite*1. 什么是 MEXC 推荐官计划?MEXC 推荐官计划是一个多层级的社区激励系统,旨在奖励那些为平台带来新用户并促进交易活跃度的推广者。推荐官计划核心特点:社区驱动: 基

Solana Phone 2 Seeker 空投教程:如何领取 SKR Token 完整指南

1. SKR Token 空投即将开放:Seeker 用户必看的重要信息Solana Mobile 官方于近日正式宣布,备受期待的 SKR Token 空投将于 2026 年 1 月 21 日 2:00(UTC) 正式开放领取。本次空投是 Solana Phone 2(即 Seeker 手机)生态系统中的首个大型代币分发活动,总计向社区发放近 20 亿枚 SKR Token。*BTN-购买 SKR